6月进入2019年中报业绩预告阶段,风云君注意到农药这一领域的企业整体盈利情况很好,一派喜庆景象。

今天就在风云课堂上跟各位同学聊聊农药领域中的6家公司。

1 收入结构分析

农药是指在农业生产中,为保障、促进植物和农作物的成长,所施用的杀虫、杀菌、杀灭有害动物(或杂草)的一类药物的统称。特指在农业上用于防治病虫以及调节植物生长、除草等方面的药剂。

农药作为重要的农业生产资料,在保证农业丰收、确保粮食安全等方面作用不言而喻。

按防治对象和用途农药可分为五类:

(1)除草剂:用来防除农田、林地杂草或有害植物的药剂;

(2)杀菌剂:用来防治因病原菌引起的植物病害的药剂;

(3)杀虫剂:用来防治害虫的药剂,包括用来防治植物病原线虫的杀线虫剂;

(4)植物生长调节剂:用来促进或抑制农林作物生长发育的药剂;

(5)其他类:杀鼠剂、卫生杀虫剂等。

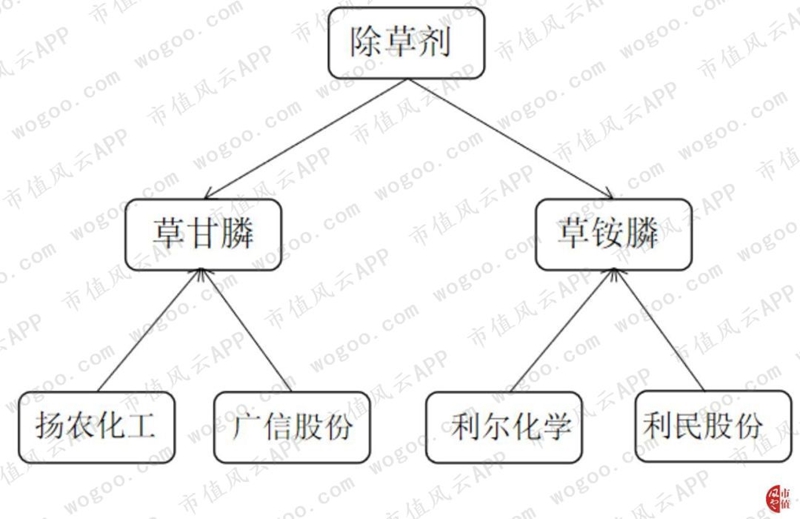

农业生产中,除草剂、杀菌剂和杀虫剂三类农药占了绝大部分比重。本文选取的6家公司主营业务集中在除草剂和杀菌剂。

在进行财务分析之前,先做收入结构分析有利于找出同一细分领域中企业的差异,也有利于找到不同细分领域中企业的共性(行业周期)。

环保成为近年农化行业集中格局的最重要推手,部分环保不达标产能关停已成必然,其市场份额自然会集中到环保达标的企业,而环保达标的企业往往是在环保上持续大笔投入的中型以上规模的企业。

因此,农药企业形成“环保投入--排污达标--市场集中--边际成本递减”的高质量发展良性循环。

1.1 收入构成分析

分析一组企业,首先要对它们进行收入构成分析,本文分析的6家企业中,有部分企业以农药原药生产销售为主,有部分企业是农药原药与药剂生产销售为主,此外,从产品分,有以除草剂为主,有以杀虫剂为主,有以杀菌剂为主。

研究它们的收入构成才能更好地进行比较分析。

先弄明白农药原药与农药制剂的关系。

农药原药,即农药制剂的主要原料,而农药制剂是将农药原药当做有效成分进行制备。农药原药的含量一般在95%以上。农药制剂中农药原药的有效含量一般在20%左右,其他的部分为乳化剂分散剂填料等。

农药原药一般卖给农药制剂厂,农药制剂是给农户使用。简而言之,农药原药企业的下游一般是企业,业务以批发为主,而农药制剂的下游多是经销商或农业生产者,业务批发零售兼有之。

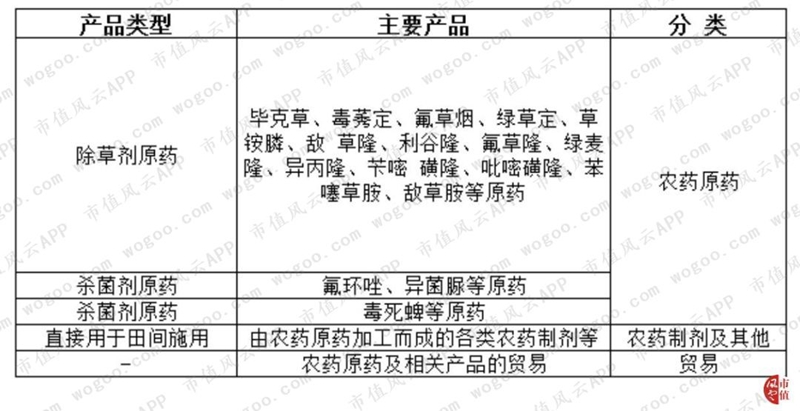

1.1.1 利尔化学

利尔化学(002258.SZ)是由中国工程物理研究院于1993年发起设立的军转民高新技术企业,配备有先进的研发设施,并建立了农药生测基地,能够同时开展新农药创制、小试工艺开发、中试、试生产、制剂开发及生物活性评价等各项农药原药及制剂产品创新研究工作。

利尔化学主营业务是氯代吡啶类、磺酰脲类、取代脲类等高效、低毒、低残留的安全农药的研发、生产和销售。产品包括除草剂、杀菌剂、杀虫剂三大系列共30余种原药、100余种制剂以及部分化工中间体,前五大产品包括草铵膦、毒莠定、毕克草、氟草烟、绿草定。

上市公司年报显示,它是继陶氏益农之后全球第二家成功掌握吡啶类化合物催化氯化系统集成技术的企业,目前,绵阳生产基地是国内最大的氯代吡啶类除草剂系列农药产品研发及生产基地。

毕克草和毒莠定原药产销量居全国第一、全球第二,产业链内掌握这较强的话语权——话外音就是,涨价时候不用跟下游需求客户商量。

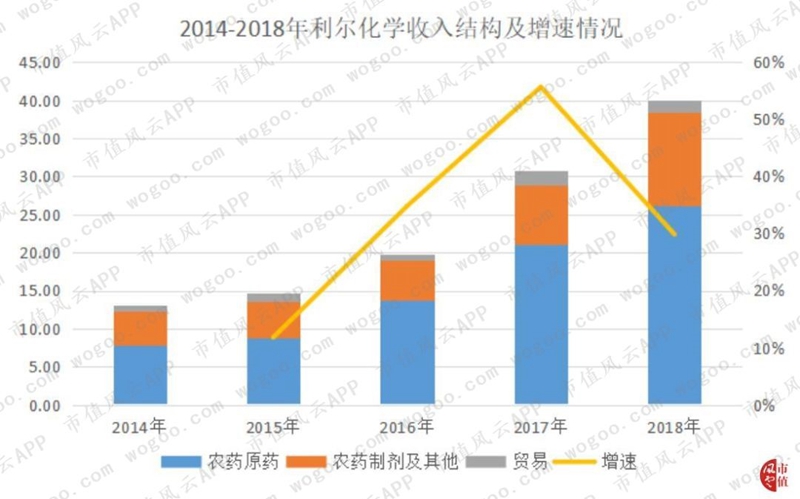

来看看它稳步增长的营收。

农药原药占营收的65%,但农药制剂业务增长很快,2018年同比增长近60%。

1.1.2 扬农化工

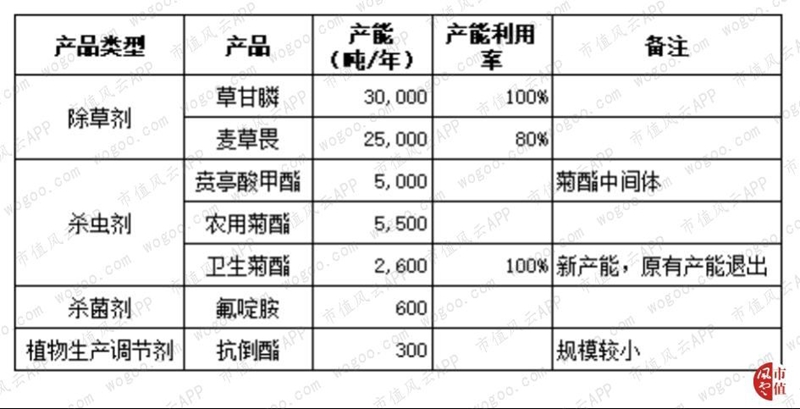

扬农化工(600486.SH)成立于1999年,2002年4月25日上市。年报显示,它是国家重点高新技术企业,国内仿生农药行业规模最大的企业,已形成以菊酯为核心、农药为主导的多元化产品格局。

扬农化工的核心产品是拟除虫菊酯,该产品具有高效、低毒、易分解、无残留的特点,又分为卫生菊酯和农用菊酯两大系列,卫生菊酯主要用于卫生害虫的消杀,上市公司2018年报披露卫生菊酯在国内的市场占有率约占70%。

农用菊酯主要用于大田害虫的防治,广泛用于果树、蔬菜、茶叶等作物。杀菌剂主要是氟啶胺,主要用于辣椒疫病、马铃薯晚疫病和大白菜根肿病的防治。

当然,从产能来看,似乎除草剂业务才是它的主要产品。

扬农化工的除草剂主要有草甘膦和麦草畏两个品种,前者为灭生性除草剂,后者为选择性除草剂,具有高效、低毒、低残留、杀草谱广的特点;产能依次是3万吨、2.5万吨。

产品及产能情况如下:

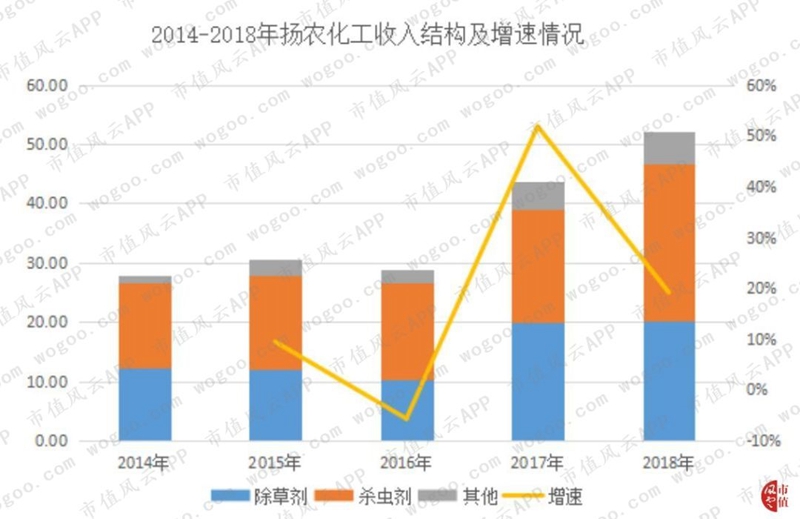

扬农化工的收入整体保持增长,从收入结构看,杀虫剂收入占比超过50%。2018年杀虫剂和除草剂业务收入均首次突破20亿元,分别达到20.23亿元、26.50亿元。

从收入构成了看,杀虫剂明显要比除草剂贵。

1.1.3 长青股份

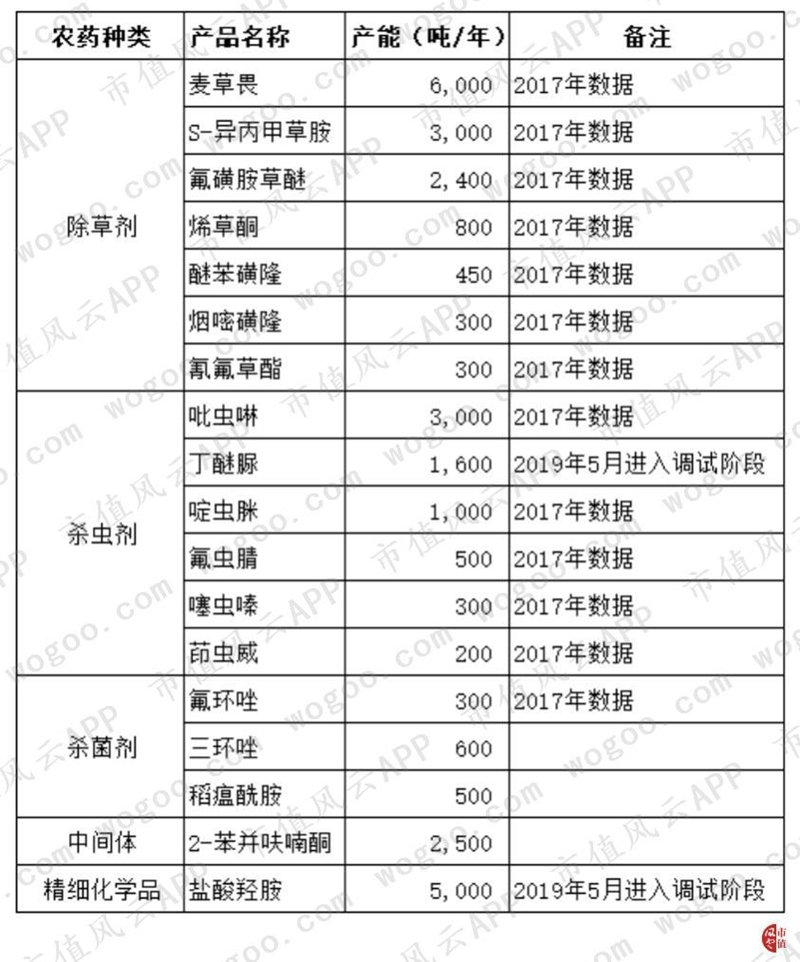

长青股份(002391.SZ)成立于2001年,总部在江苏省扬州市,2010年4月16日上市。产品覆盖除草剂、杀虫剂、杀菌剂三大系列产业,主导产品包括吡虫啉、氟磺胺草醚、麦草畏。

年报披露,该公司拥有扬州本部和南通如东两大生产基地,建有18个合成车间,固体、液体制剂加工车间各1个,具备年产1万吨农药原药和1.2万吨农药制剂的生产能力。

具体产品的产能,氟磺胺草醚产能2,400吨,国内市场占有率60%以上,该产品外销为主,外销占比60%以上;吡虫啉产能3,000吨,市场占有率20%以上。

注:以上数据系根据上市公司公告计算而得,可能与上市公司实际产能数据有出入。

此外,还有部分新增产能系2018年3月的债转股募投项目,见下方截图:

截止2018年底,长青股份的业务模式主要是面向国内外农药厂商销售农药原药产品,部分原药产品由公司继续加工成制剂销售给经销商。

从收入结构来看,杀虫剂业务增长较快,2018年收入规模已超过除草剂业务。

1.1.4 红太阳

红太阳(000525.SZ)成立于1991年,总部位于江苏高淳,1993年10月28日上市。

目前,产品范围涵盖除草剂、杀虫剂、杀菌剂、动物营养、日化护理及中间体等系列;传统业务主要是拟除虫菊酯类、吡啶碱类农药原药,其中吡啶碱类农药原药及其中间体是其最具核心竞争力的业务。

这家公司在2015、2016连续两年净利润大滑坡,主要原因就是行业政策调整,当然,从最近两年的营收和净利润来看,恢复不错!

2014年以前,百草枯是红太阳最重要的业务板块之一。

百草枯是三大灭生性除草剂之一,具有触杀作用和一定内吸作用,其毒性中等,但是对人的毒性极大,且无特效解毒药。目前已被20多个国家禁止或者严格限制使用。

根据农业部、工业和信息化部、国家质量监督检验检疫总局联合发布1745号公告,自2014年7月1日起,撤销百草枯水剂登记和生产许可、停止生产,但是保留母药生产企业水剂出口境外登记、允许专供出口生产。

目前,国内只有红太阳获得了非水剂型产品登记证,可以在国内销售20%可溶胶剂。

百草枯产业政策的调整对红太阳的主营收入和利润冲击明显,但随着年产1万吨生化敌草快、年产1万吨生化VB3和年产2.5万吨生化吡啶碱等产品线投产,2017年、2018年主营业务收入得到一定恢复。

1.1.5 利民股份

利民股份(002734.SZ),1996年成立,2015年在深交所上市,主要业务系高效、低毒、低残留农药原药及制剂的研产销,生产基地位于江苏省新沂经济开发区化工集聚区。

产品涵盖了杀菌剂、杀虫剂和除草剂三大系列共12种原药、67种制剂,重点包括代森类、百菌清、霜脲氰、三乙膦酸铝、嘧霉胺、威百亩、硝磺草酮等。

2017年开始先后收购河北双吉化工、河北威远生化等公司,扩大产品范围。

目前,利民股份杀菌剂业务是国内规模较大的企业,产能包括代森锰锌类产品产能4万吨/年,百菌清产品产能3万吨/年,霜脲氰2,000吨/年、三乙膦酸铝5,000吨/年、嘧霉胺1,000吨/年。

从收入结构看,农药杀菌剂占绝对比重,营业规模在连续几年两位数增长后,2018年增速首次跌破10%,仅为5.6%。见下图表:

利民股份主要收入来源是杀菌剂,占比高达9成以上。

1.1.6 广信股份

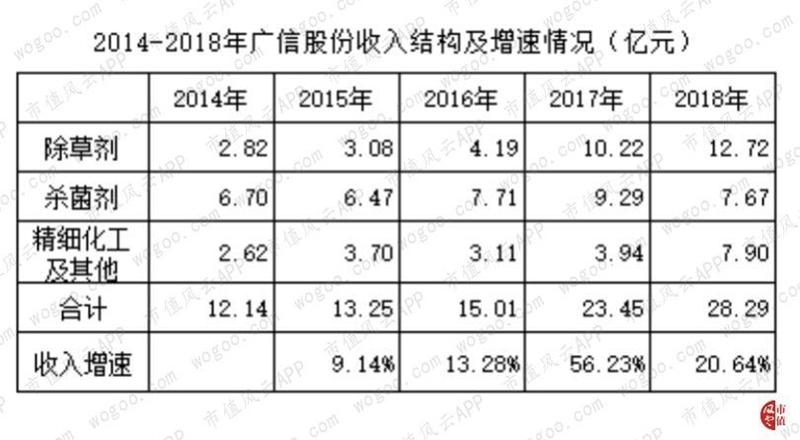

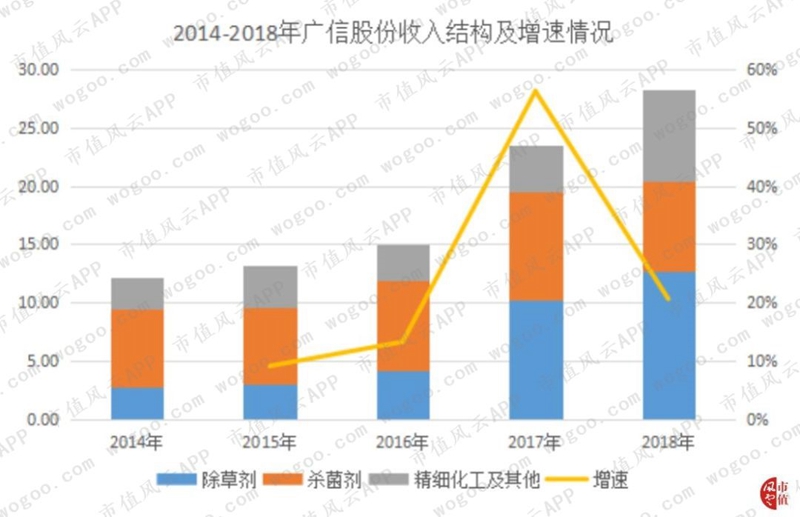

广信股份(603599.SH)是国内较大的以光气为原料的农药生产企业,已形成杀菌剂、除草剂和精细化工中间体三大类别十多个品种格局。

与一般农药企业相比,广信股份具有光气资源优势,能自行供应上游关键中间体。

光气化学性质非常活泼,广泛应用于农药、医药、工程塑料、聚氨酯材料、燃料的合成,具有成本低、工艺流程先进、生产清洁污染少等特点。

同时,光气作为第三类监控化学品,各国对光气的控制极严,光气生产资质准入门槛高,难以获得。

目前,广信股份有两大生产基地,分别位于广德县和东至县。

广德厂区占地1,200亩,光气许可年产能5万吨,目前装置年产能2万吨,该基地主要生产甲基硫菌灵、敌草隆和光气精细化学品氨基甲酸甲酯、异氰酸酯。

东至厂区规划占地3,000亩,光气许可产能12万吨,现有装置年产能2万吨,承接原来铜陵厂区的产能,主要生产多菌灵、草甘膦、农药中间体邻苯二胺。

广信股份的收入规模仍保持较高的增速,从收入构成看,2018年精细化工及其他业务增长最快,已经超过杀菌剂成为第二大业务板块,杀菌剂业绩出现近20%的下滑,除草剂业务收入占比最大,约占45%,并且继续保持较快增长。

整体来看,几家公司的营业收入都保持不错的增长势头,接下来要对它们的产品进行细分,找出它们的共性和差异。

1.2 产品细分

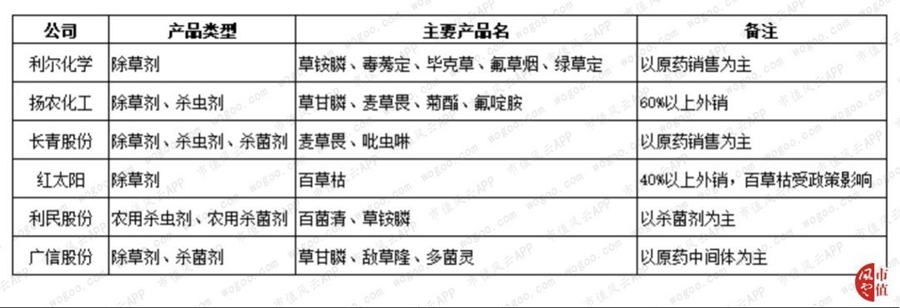

综上分析发现,利尔化学与长青股份都是以原药销售为主,即面向下游农药制剂企业销售原药;扬农化工和红太阳产品以药剂为主,并且外销占比较大;广信股份的产品以原药中间体为主,相对而言,处于农药产业链偏上游;利民股份以杀菌剂为主。见下表。

从具体产品类型来看,利尔化学、红太阳以除草剂为主,但二者又有区别,利尔化学主要草甘膦,红太阳主要是百草枯;扬农化工与广信股份除草剂产品主要是草甘膦。

2 财务分析

通过上述分析,了解6家上市公司的主营业务,接下来对它们的财务情况进行分析。

2.1 成长性分析

2.1.1 最近两年进入景气周期

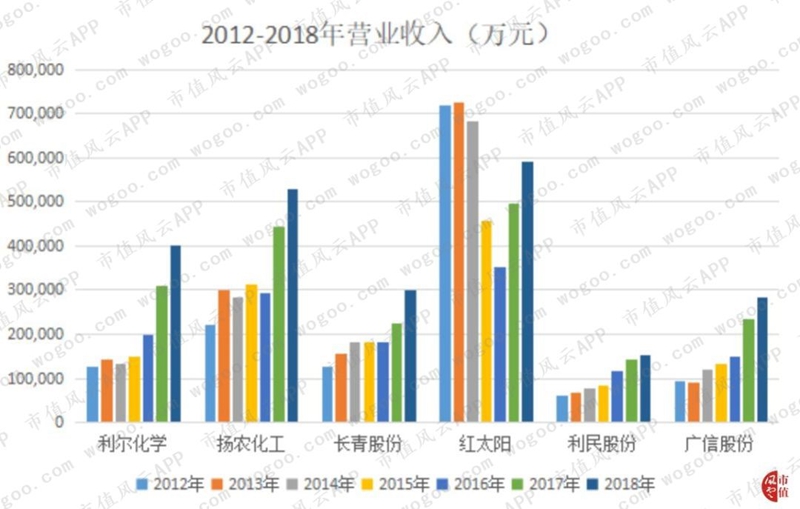

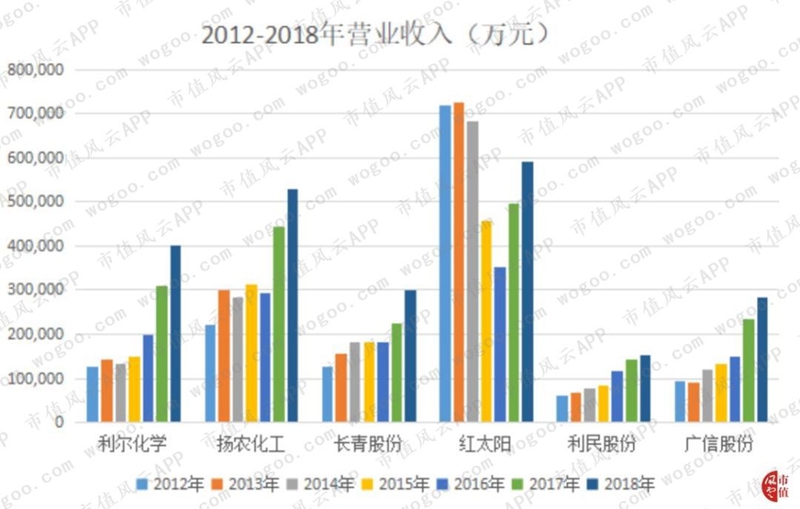

2012—2018年复合增长率,6家公司中除红太阳(年复合增长率是负值)外,都非常接近,利尔化学以21.08%排第一,广信股份以20.21%排第二,利民股份以16.40%排第三,扬农化工与长青股份都是15.50%左右。

这5家企业的年复合增长率都在15%以上,并且2012—2018年农药行业经历了明显的牛熊周期,说明这5家企业的成长性确实很好,2017、2018年整体进入景气周期。

从营收规模上看,6家公司中红太阳规模最大,其次是扬农化工,利尔化学排第三。

对比利尔化学与红太阳,2018年前者的营收规模仅相当于后者的2/3,那么净利润是否也是如此呢?

此外,长青股份与广信股份的2018年营收规模也相当,它们的净利润是否也相差不大?

值得注意的是,上述6家公司在2017年、2018年连续两年均出现了明显增长,尤其是利尔化学、扬农化工、长青股份、红太阳和广信股份。

大部分企业营收规模的增长说明行业景气度在回升,营收的增长是否带动净利润的增长呢?

2.1.2 净利润再现“营收魔咒”

营收魔咒,即营收规模排第一或居前,但是净利润排名却与营收排名有差距。

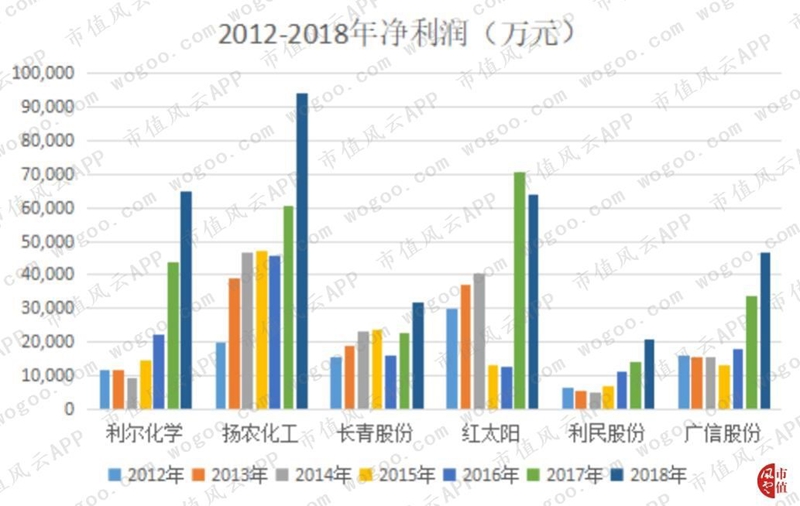

在营业收入分析中,红太阳规模最大,但是净利润排名却与营收排名关系不大。

2012—2018年净利润的年复合增长率,6家公司的年复合增长率均在10%以上,但相互之间的差距明显拉开,最高的是利尔化学,其次是扬农化工,第三是利民股份。

令人意外的是红太阳,其营业收入年复合增长率是-3.19%,而净利润年复合增长率却达到13.48%。

以2018年数据分析,扬农化工以9.39亿元的净利润排第一,利尔化学以6.51亿元排第二,营收规模排第一的红太阳净利润只能排第三。这是典型的“营收魔咒”。

红太阳是家比较有意思的公司,其在2017、2018年的营收规模均小于2012—2015年,以2012年为例,但是其2017年、2018年的净利润均是2012年1倍以上。

红太阳的收入及净利润的颠覆性变化原因是其产品结构的调整,受政策影响大的百草枯业务板块下降,但是,盈利水平更高的其他业务及时补充上。

上文提到利尔化学的营收规模仅相当于红太阳的2/3,然而,前者的净利润却超过后者,显然,利尔化学的盈利能力明显强于红太阳。

2018年,长青股份与广信股份的营收规模相差不大,但是,后者的净利润却是前者的1.5倍,同样也说明,广信股份的盈利能力强于长青股份,业绩弹性更大。

对比上述4家公司营业收入、净利润情况不难发现,净利润与营收规模不是简单的线性关系。

2.1.3 扣非净利润

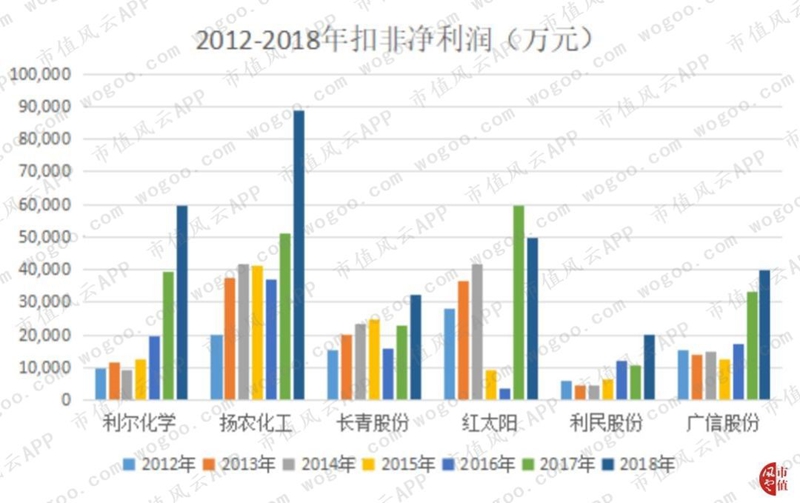

从2012—2018年复合增长率看,扣非净利润排名与净利润排名基本不变,利尔化学第一,扬农化工第二,利民股份第三。

从上图表发现,利尔化学、扬农化工、广信股份等3家公司从2013—2018年扣非净利润基本没出现大幅下滑,扣非净利润较稳定。

而红太阳的扣非净利润变动非常大,尤其是2015和2016年。

不管是对企业还是对资本市场投资者而言,上市公司稳定盈利(在一定的波动范围内)是行业变动及企业内经营管理的综合反映,能够持续且稳定地盈利也是企业竞争力的重要体现。

2.2 盈利能力分析

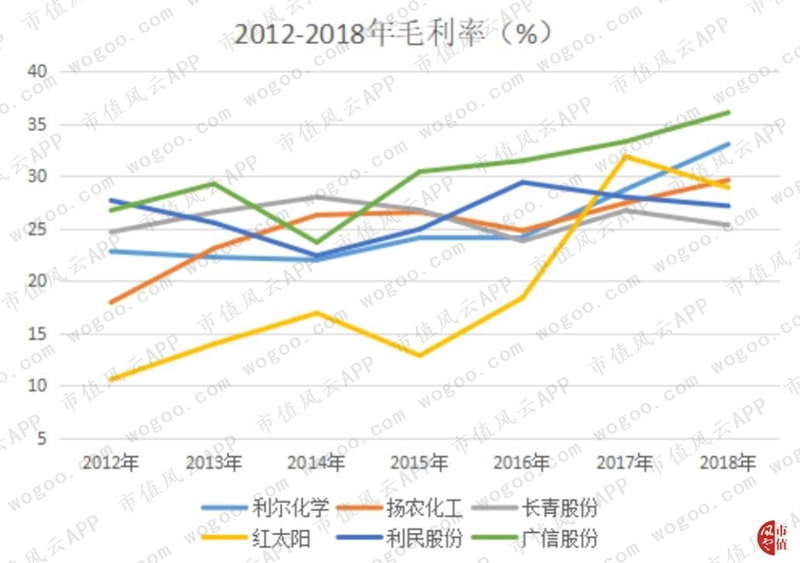

2.2.1 综合毛利率上升趋势明显

整体而言,6家公司的综合毛利率水平均出现上升趋势,整体而言,2018年毛利率在25%-36%之间,相差并不大。

比较有意思的是,2012—2018年,除红太阳外的5家公司综合毛利率变动并不大。

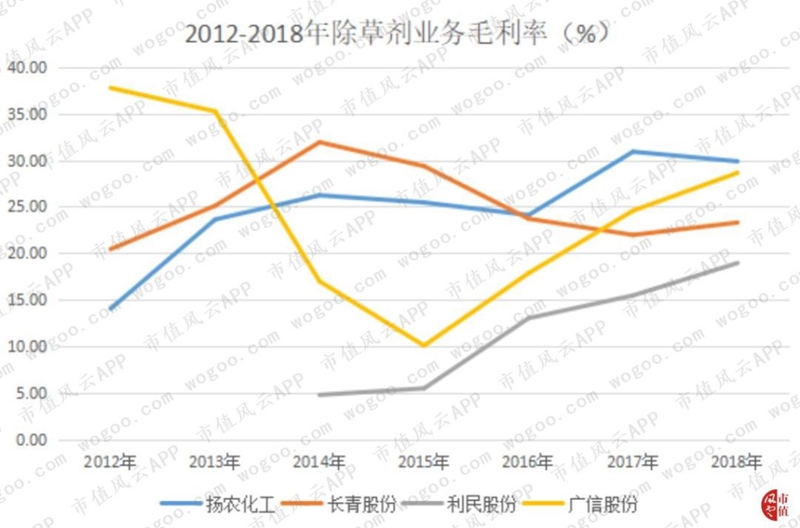

再来看看各家公司除草剂和杀虫剂以及杀菌剂业务的毛利率情况。

(1)扬农化工除草剂业务毛利率最高

对比发现在4家披露具体业务毛利率的公司中,扬农化工除草剂业务毛利率最高,并且略高于其综合毛利率。

细分产品的毛利率高于企业的综合毛利率,说明该细分产品是企业的优势产品,反之亦然。

另外3家与扬农化工不同的,长青股份、利民股份以及广信股份的除草剂业务毛利率均低于各自的综合毛利率。

由此不难看出,扬农化工的优势产品之一是除草剂业务,而另外3家公司的除草剂业务不是优势产品。

(2)杀虫剂业务

因上市公司披露该业务的数据较少,数据对比分析可能会不够科学、准确。

长青股份的杀虫剂业务毛利率略高于其综合毛利率。

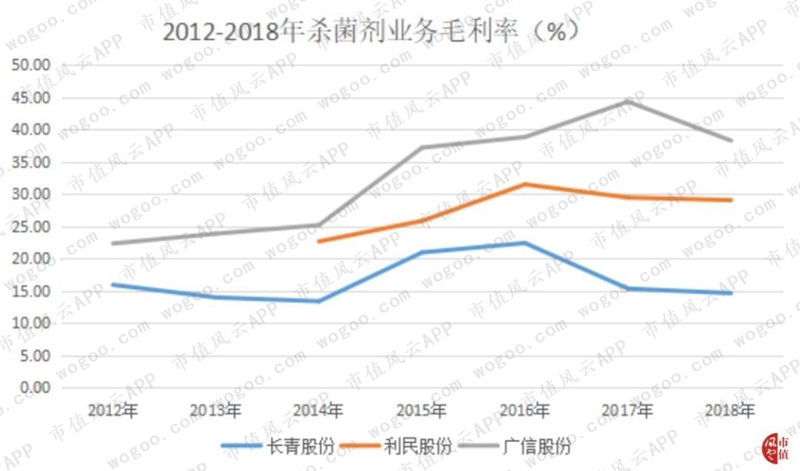

(3)杀菌剂业务分化明显

从数据来看,广信股份在杀菌剂业务有着绝对的优势,2015—2018年其杀菌剂毛利率接近40%;长青股份在该业务的毛利率较低,且2017年、2018年出现下降趋势;利民股份的杀菌剂业务的毛利率间于二者之间。

通过上述分析,让我们对扬农化工、长青股份、利民股份以及广信股份等4家公司的业务有了更清楚的认识和了解。

除草剂和杀虫剂业务,扬农化工优势明显;长青股份的除草剂业务还不赖,但是杀菌剂业务就是绝对的青铜;广信股份在杀菌剂业务是绝对的王者,并且也在除草剂业务发力,毛利率直追扬农化工;利民股份在三块业务都有涉及,但整体处于爬坡中,优势并不明显,属于行业中的“重在参与”选手。

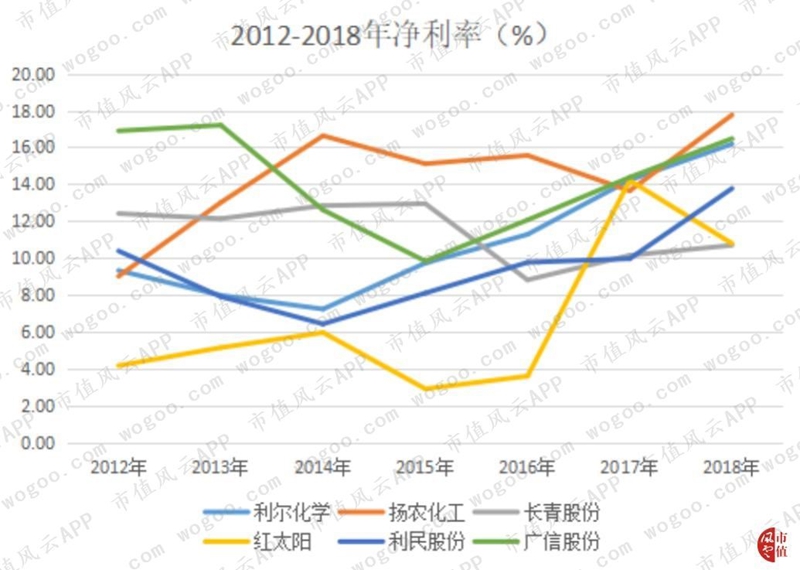

2.2.2 净利率上升趋势明显

扬农化工和利尔化学的净利率较高,并且呈现明显的上升趋势;红太阳和长青股份的净利率较低,并且期间波动较大。

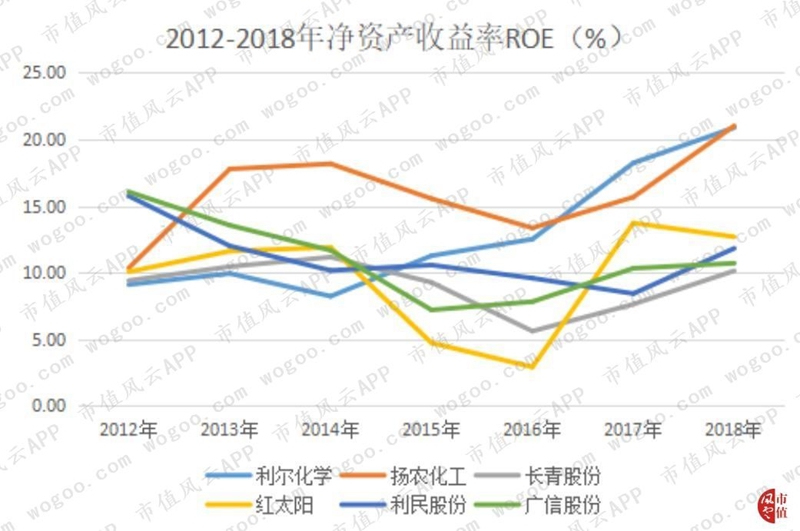

利尔化学的净利率增长很快,并且其净资产收益率也大幅增长,在2017年一度超过扬农化工。

2.2.3 稳定的10%以上的净资产收益率

红太阳的净资产收益率在快速触底后又得到了快速恢复,并在2017年创2012年以来的新高。

从上图表可以清晰看出,在2012—2018年,净资产收益率持续保持10%以上的只有扬农化工1家公司,正如上文所言,利尔化学的净资产收益率增长很快。

注意到,利民股份、广信股份的净资产收益率在2015年触底后虽有所恢复,但在净利润创新高在2018年,它们的净资产收益率并没有创新高。

从长期来看,净资产收益率的高低和稳定性是决定最终投资回报的关键因素,净资产收益率能长期稳定在15%的企业对投资者有着很大的吸引力。

2.3 经营质量分析

过往的案例实在太多太多了,隔壁老板说自己家公司赚了几个亿,但是都是挂账,计在应收账款上,那能有啥用呢?每年计提坏账损失,还得提防客户突然说不还钱了。

此外,存货也得小心,年初至今多少家大白腿,不对,大白马几百亿的资产,人参、黄芪啥的,结果一不小心就全没有了。

经营质量是指企业的正常经营活动能够持续带回正向的现金流,一般而言,反映企业经营质量的指标包括经营活动产生的现金流净额、应收账款占流动资产比重、存货占流动资产比重等。

2.3.1 经营活动产生的现金流净额

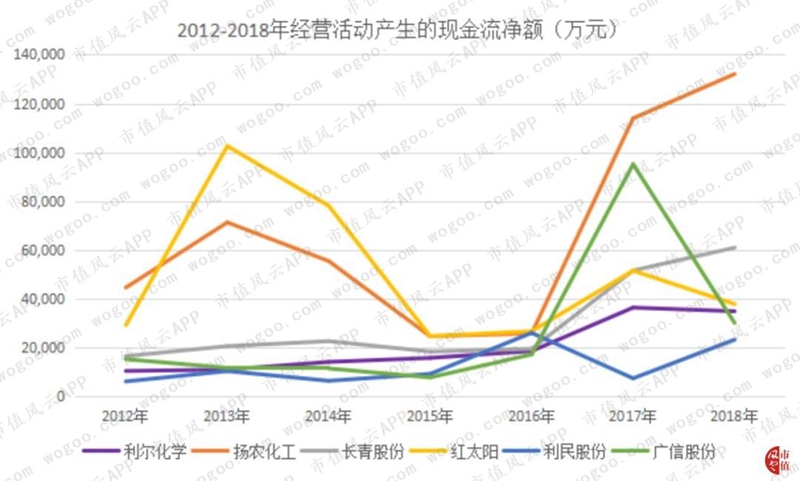

6家企业经营活动产生的现金流都很健康,2012—2018年均保持正值。

从上图表可清晰看出,5家企业出现共性特征,2015、2016年经营活动产生现金流净额较此前大幅下滑,但仍保持正值,2017年得到明显恢复;但值得注意的是利民股份在2017年出现经营性现金流净额“逆势”下滑。

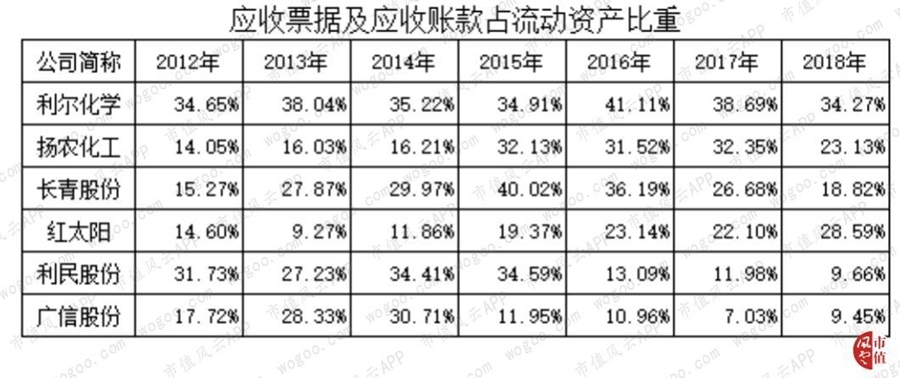

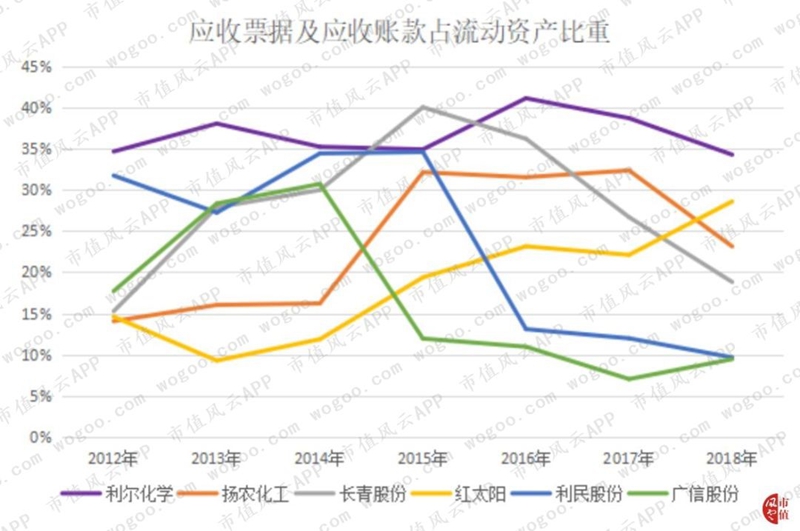

2.3.2 应收账款及应收票据占流动资产比重

整体看,除了红太阳外的5家公司从2016年以后应收账款占流动资产比重呈现下降趋势,其中,下降非常明显的有利民股份和广信股份,2家公司的应收账款占流动资产比重均低于10%。

利尔化学的应收账款占流动资产比重最高,接近35%;2018年红太阳的应收账款占比逆势增长并超过扬农化工达到28.59%。

与营收规模情况进行比较发现,2018年红太阳的营业收入在增长,但同期应收账款占比也在增长,那么这个增长的质量如何,值得关注。

流动资产中另外一项重要科目是存货,来看看存货占比情况。

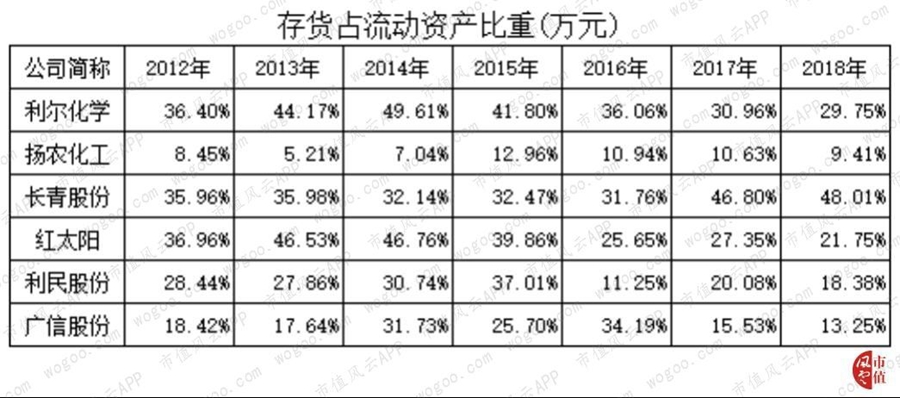

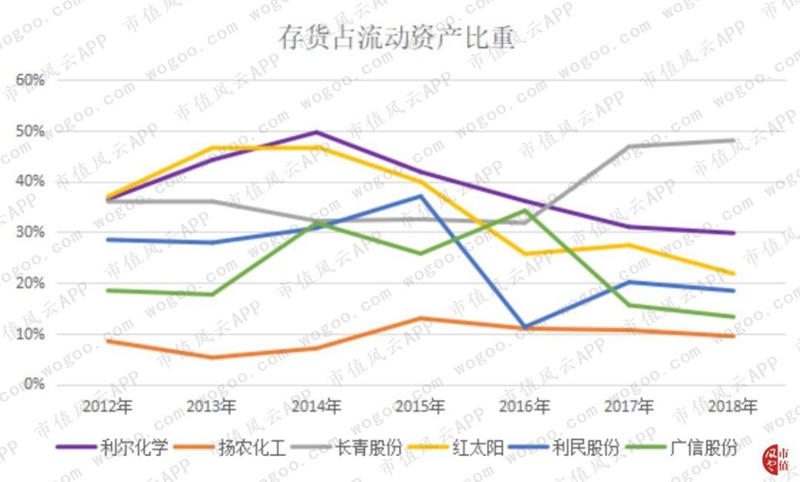

2.3.3 存货占流动资产比重

存货占流动资产比重中,扬农化工的指标非常优秀,除2015年外,其他年份均低于10%;存货占比较高的是长青股份、利尔化学,并且长青股份的存货占比呈现增长趋势。

除了长青股份,其他5家公司的存货占比均呈现下降趋势。

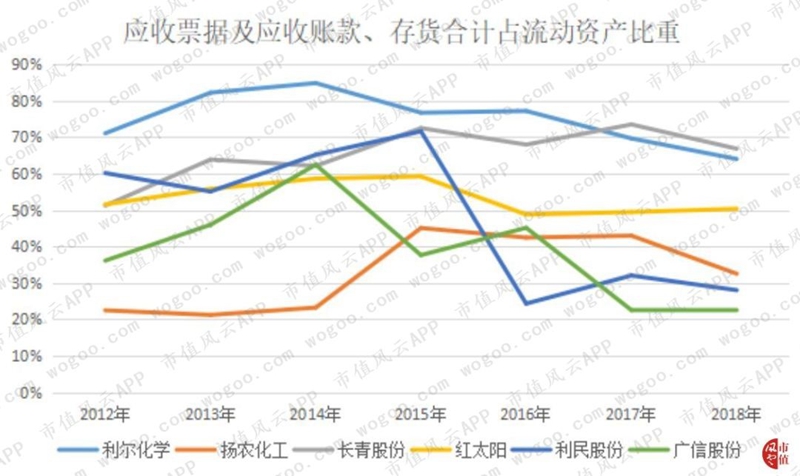

2.3.4 应收账款及应收票据、存货合计占流动资产比重

把应收账款及应收票据、存货二者合计,计算所占流动资产的比重发现,整体而言都呈现下降趋势,二者占比最低的竟然是广信股份(2018年),而不是净利润表现非常优秀的扬农化工。

应收账款及应收票据、存货二者合计占流动资产的比重,广信股份仅是22.69%,其次是利民股份的28.04%,第三是扬农化工的32.55%,二者占比较大的是长青股份66.83%、利尔化学64.02%以及红太阳50.33%。

3 本章总结

我们为这6家公司做个总结。

红太阳,目前正从受政策影响很大的百草枯业务向精细化工转型,2018年应收规模最大,但净利润却排到第三,应收账款及应收票据占流动资产比重呈现明显上升趋势,需重点关注其经营质量。

扬农化工,拟除虫菊酯是其拳头品类,在杀虫剂细分领域有着绝对优势,2018年营收排第二,但是净利润及非净利润均是第一,无可争议的王者,但是应收账款占流动资产比重高于利民股份、广信股份。

利尔化学,传统农药化工企业,主要是做除草剂原药、杀虫剂原药的批发生意,但是毛利率却增长很快,2018年净利润在6家公司中排第二,2015—2018年以来增速很快,但是,在流动资产构成中应收账款及应收票据、存货占比非常高,2018年仍高达64%。

广信股份,以光气为原料进行农药,具备一定的成本优势,毛利率高于其它5家企业,并且上升趋势明显;2018年营收逼近长青股份,而净利润是后者的1.3倍;应收账款及应收票据、存货占流动资产比重是6家企业中最低的。

长青股份和利民股份暂时处于打酱油阶段,其中长青股份的2018年3月的债转股募投项目是否达成预期效益值得关注;利民股份近年的并购活动很活跃,关注其并购后能否充分发挥协同效果。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。