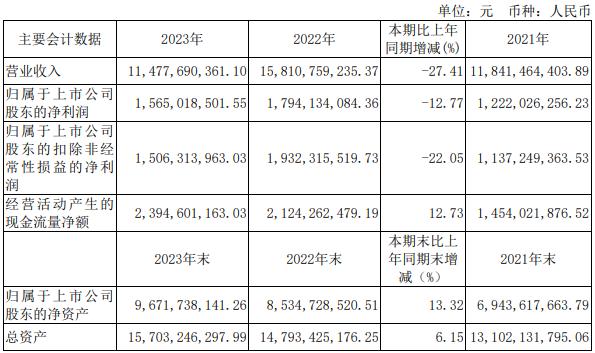

3月26日,江苏扬农化工股份有限公司(简称“扬农化工”)发布了2023年年度报告,报告期实现营业收入114.78亿元,同比下降27.41%。归属于上市公司股东的净利润15.65亿元,同比下降12.77%。归属于上市公司股东的扣除非经常性损益的净利润15.06亿元,同比下降22.05%。

表1 扬农化工2023年度销售业绩

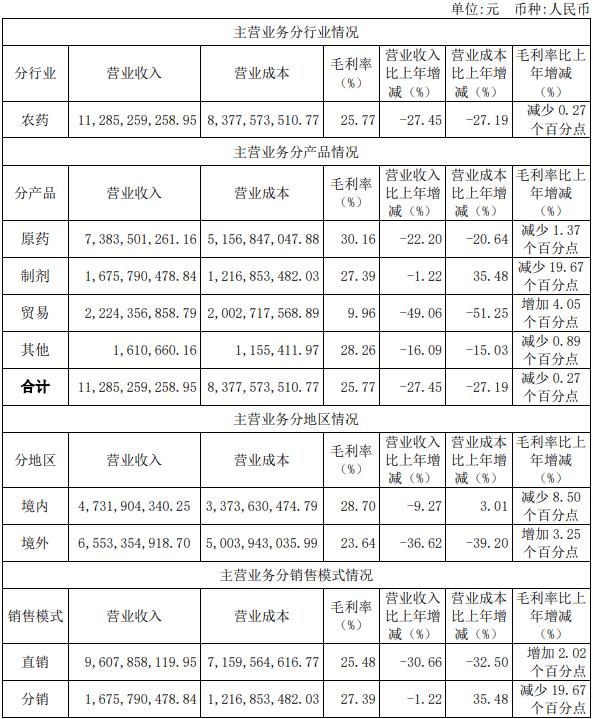

表2 扬农化工2023年度主营业务分行业、分产品、分地区、分销售模式情况

经营业绩保持行业领先

原药销售难中有为。卫药市场积极应对需求疲软、库存高企、消费降级、侵权产品冲击等诸多挑战,通过深化规模客户合作,强化核心品种销售,全面加快新品布局,积极探索卫药蓝海市场等举措,完成销售与上年基本持平。国内农药市场面对新增产能释放、产品价格下跌、市场竞争激烈的严峻挑战,抓好重点品种销售,强化客户管理,加强科创产品销售,努力抢抓市场订单,销量同比增长95%。国际农药市场,公司深挖第三方客户潜力,加大重点品种销售,加大优创产品全球登记布局,但受渠道去库存、原药价格下跌、跨国公司订单大幅下降等不利因素影响,销售额同比出现下降。2023年,公司原药销量虽同比增长10%,但受产品价格大幅下降影响,销售额同比下降22%。

品牌制剂基本平稳。在原药价格大幅波动、农达代理权取消、种子销售疲软等不利局面下,公司抓好农药制剂、种衣剂、植物营养产品销售,成立了中化作物天山分公司,在细分市场加大开拓力度,充分利用数字化营销利器,上线化灵通零售商项目,2023年公司品牌制剂业务销售额同比下降1%。

生产运营实现稳中有进

2023年公司生产系统围绕卓越运营,以高产、优质、低耗、经济运行为目标,密切产销衔接,科学调度装置,持续做好重点品种产能挖潜和装置改进,产量水平稳中有增,全年完成产量同比增加9.1%,以多产支持了快销。降本增效成效显著。生产系统细排降本节支方案,从生产降耗、能源节支、维修与辅材费管理做好多点挖潜,全年节支超1亿元。供应管理进中有为。公司深化采购统一集中管理,强化关键原料供应商战略合作,积极拓宽采购渠道,加大原料价格走势分析研判,加强运输费用管理,2023年公司采购因原料价格下降较上年节支12.1亿元。

科技创新取得累累硕果

2023年,公司围绕科技自立自强,继续实施专利药与非专利药研发双轮驱动,加大联合攻关,技术创新取得丰硕成果。大力推动创制品种研发,聚焦具有较好商业化前景的品种,加快商品化进程。加大非专利原药开发,在“三废”减排、产能提升、成本降低等方面取得成效。加速差异化制剂产品开发,大力推进高价助剂替代,多个制剂中试、小试取得阶段性成果。加强创新体系建设,重视创新平台建设,抓好项目申报,加强知识产权管理,抓好标准化工作,加强对外技术交流,加强科技管理,2023年,公司被评为国家技术创新示范企业,江苏优嘉入选“中国石油和化工行业技术创新示范企业”。

项目建设实现快速推进

2023年,公司全面打响四次创业攻坚战,多个项目实现了高效统筹推进。2023年,公司把辽宁优创作为项目建设的主战场,以打造世界一流的数字化旗舰工厂为目标,着力抓好一期项目建设,公司各专业组密切配合,吃在工地,住在工地,在11月份封冻前如期完成37栋建筑封顶,实现从室外向室内的转段作业。优嘉四期二阶段项目11月底完成调试,迅速达产达效,同步加快推进优嘉五期项目。公司还完成了制剂工厂安装调试,以及总部办公大楼、植保研究院工艺技术中心等项目的建设。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。