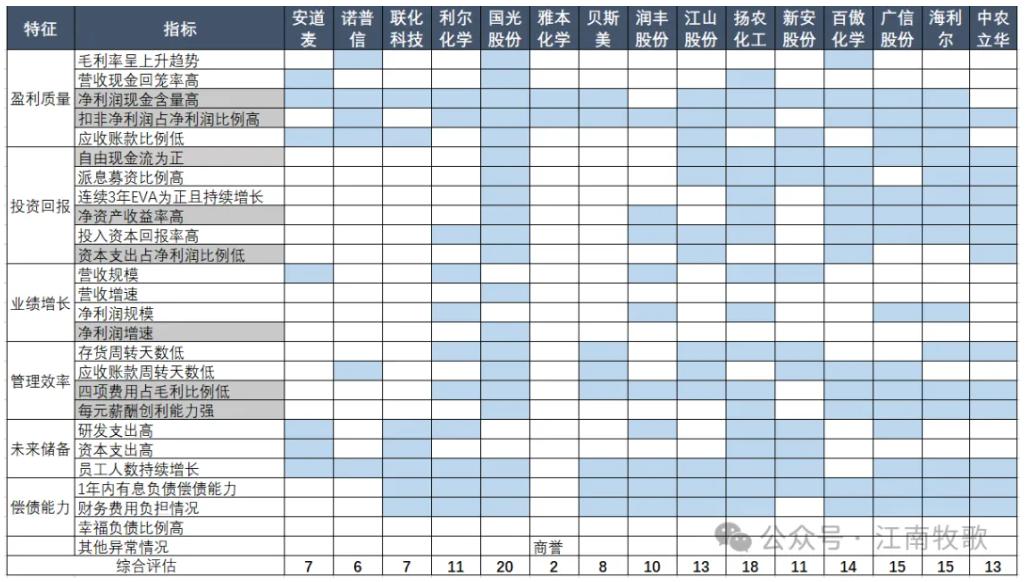

本文从规模与增速、盈利质量、投资回报、运营效率、发展潜力和偿债能力6个财务经营的视角,全方位解析市值大于50亿元的15家农药上市公司经营业态。

1 规模与增速

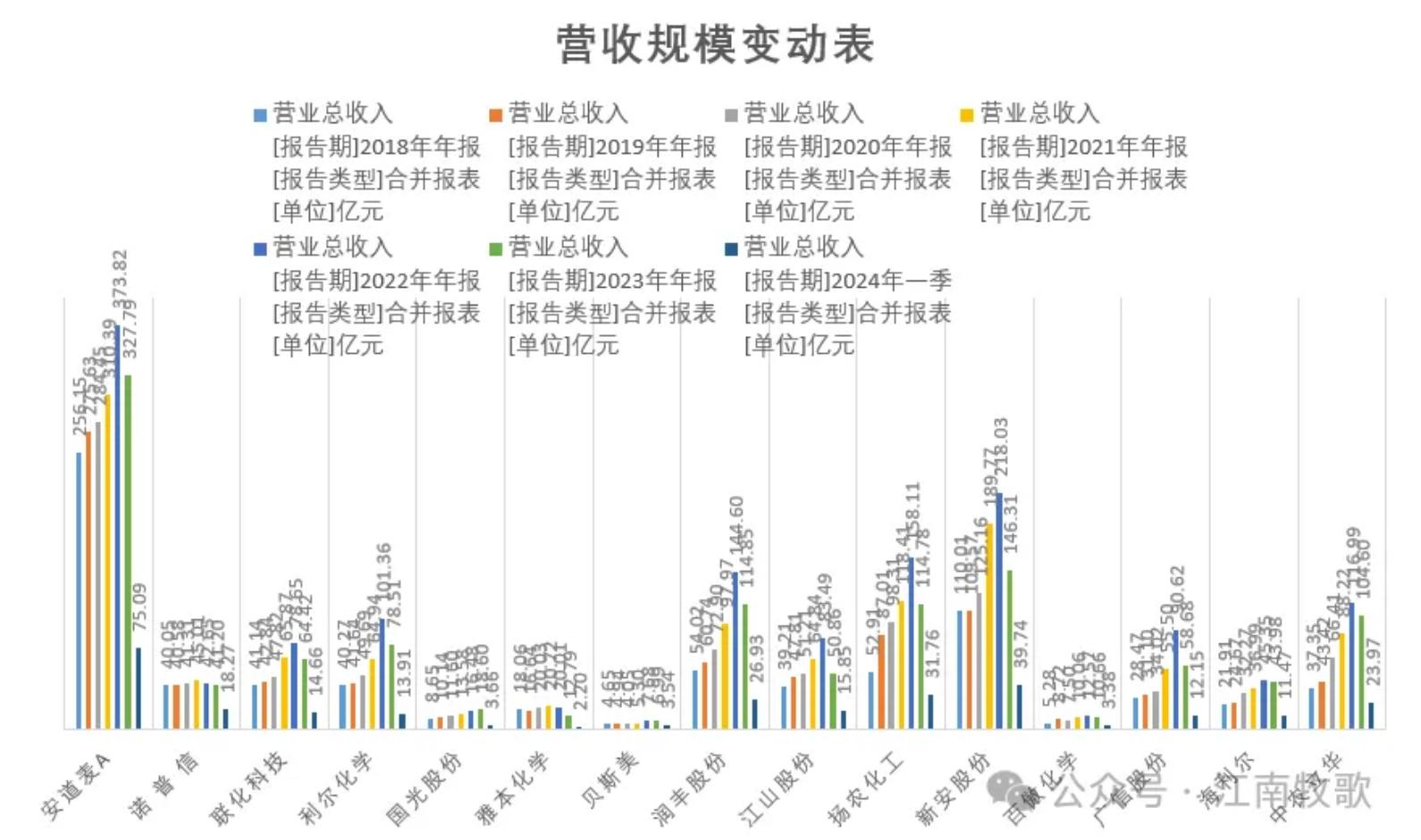

安道麦2023年报营收达到327亿元,其后为新安股份146亿元、扬农化工114亿元、润丰股份114亿元、利尔化学78亿元。

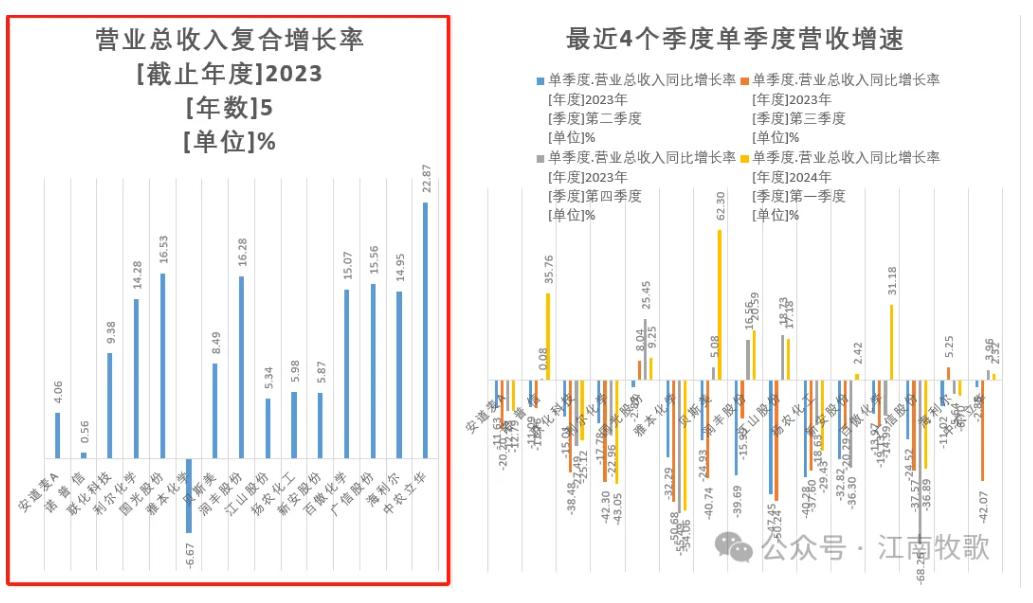

截止2023年报,最近5年营收复合增速第一的为中农立华32%,其后为国光股份16%、润丰股份16%、广信股份15%、利尔化学14%、海利尔14%。最近4个季度单季度营收增速高且稳定的为国光股份。

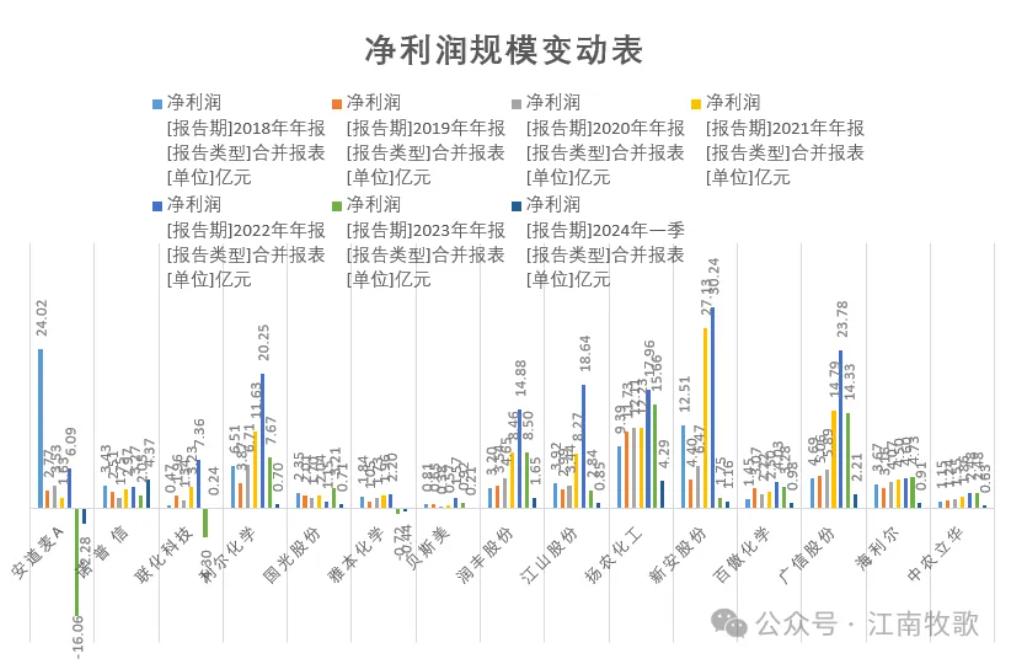

2023年报,净利润规模最大的为扬农化工15亿元、广信股份14亿元、润丰股份8亿元、利尔化学7亿元、海利尔4亿元。

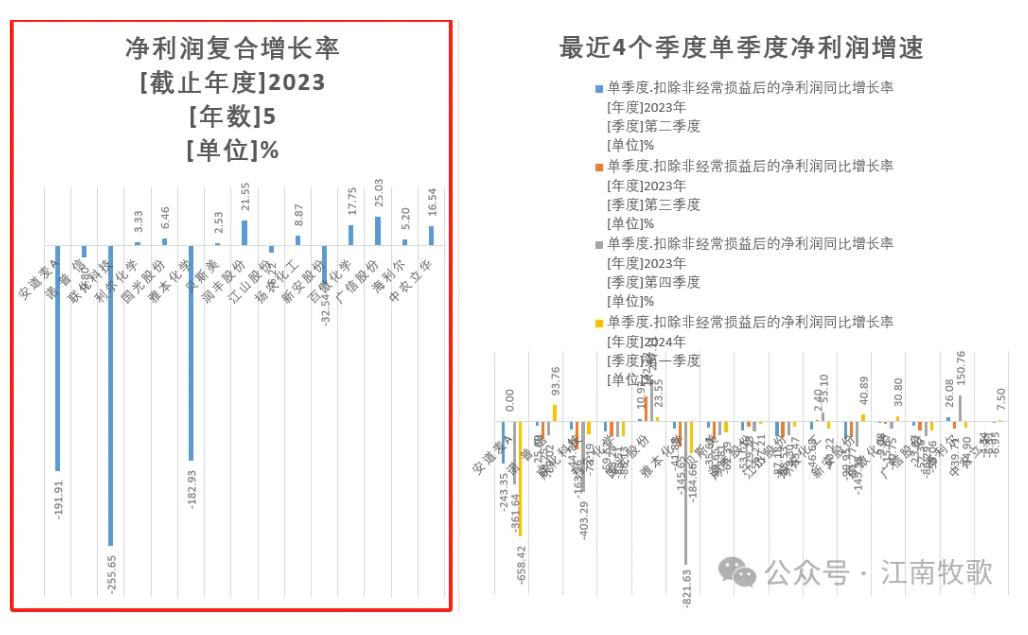

截止2023年报,最近5年净利润复合增速第一的为广信股份25%、润丰股份21%、百傲化学17%、中农立华16%、扬农化工8%。最近4个季度单季度净利润增速高且稳定的有国光股份。

2 盈利质量

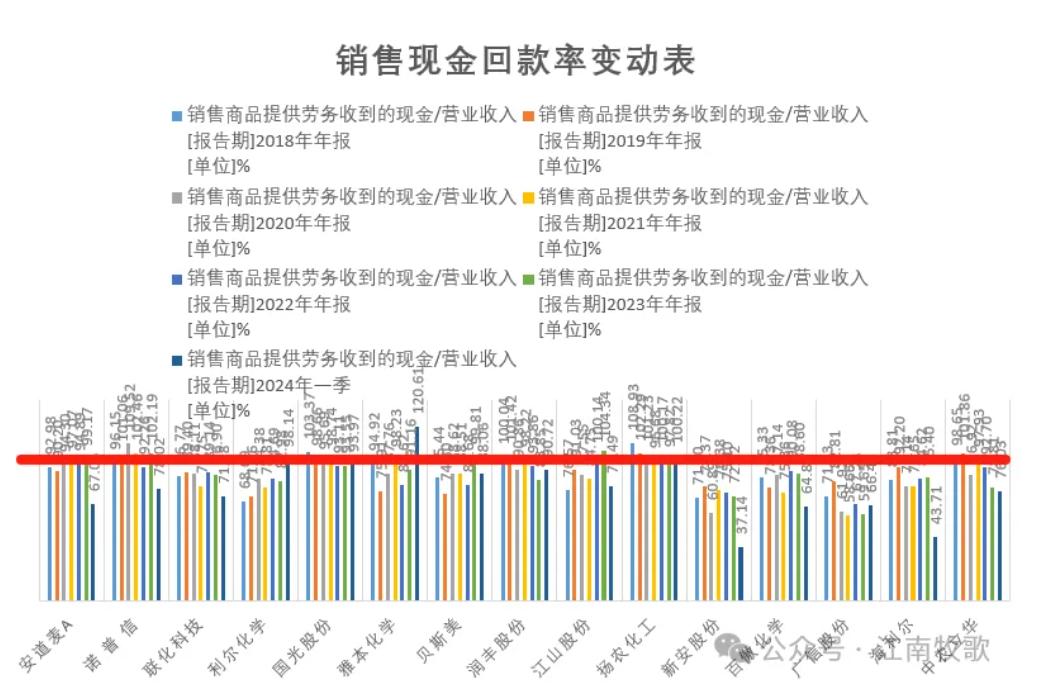

销售现金回款率基本能达到100%的有安道麦、国光股份、扬农化工。

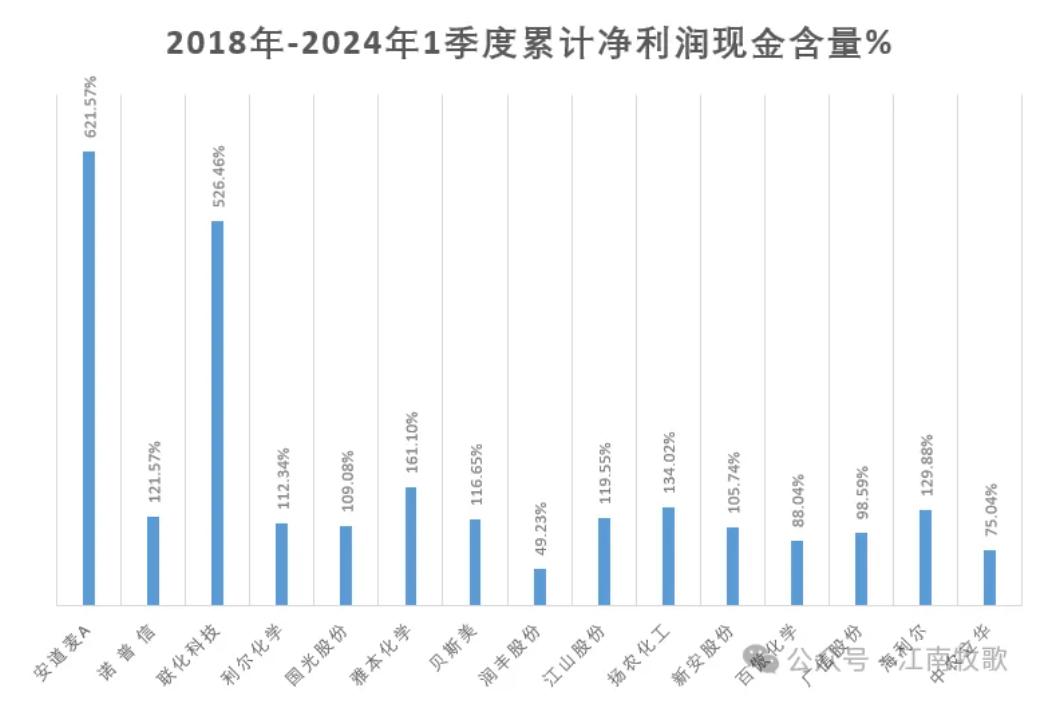

除润丰股份、中农立华外,对标公司的累计净利润现金含量均达到或超过100%,行业整体盈利质量高。

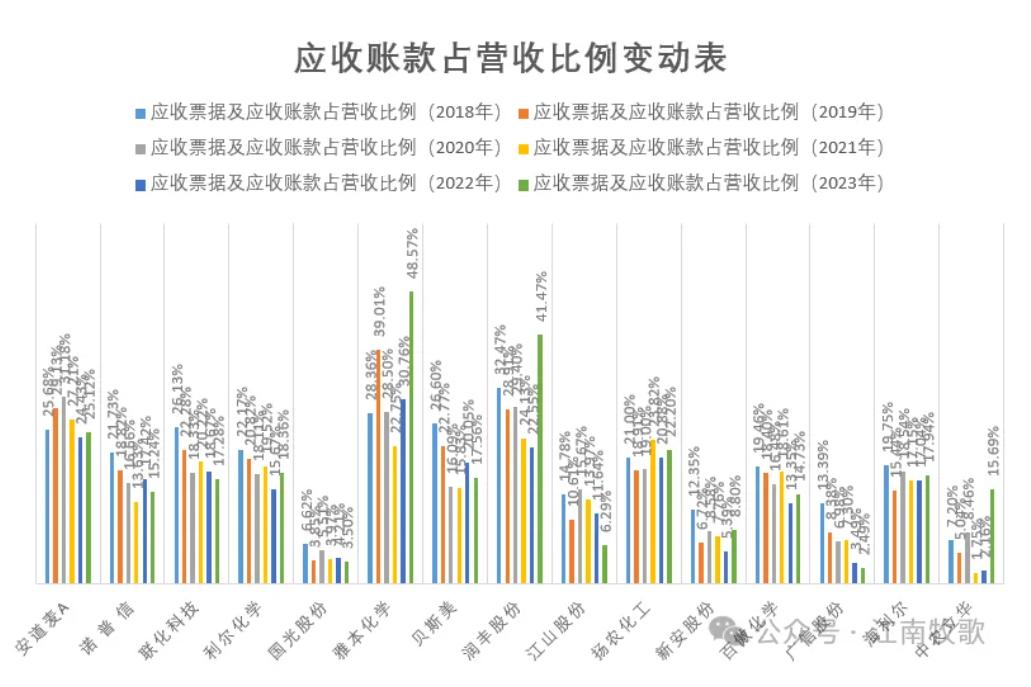

从应收账款占营收比例指标看,大部分趋向下降,即总体经营环境改善,相应公司的话语权增大,安道麦、诺普信、联化科技、国光股份、江山股份、新安股份、广信股份、海利尔表现更好。

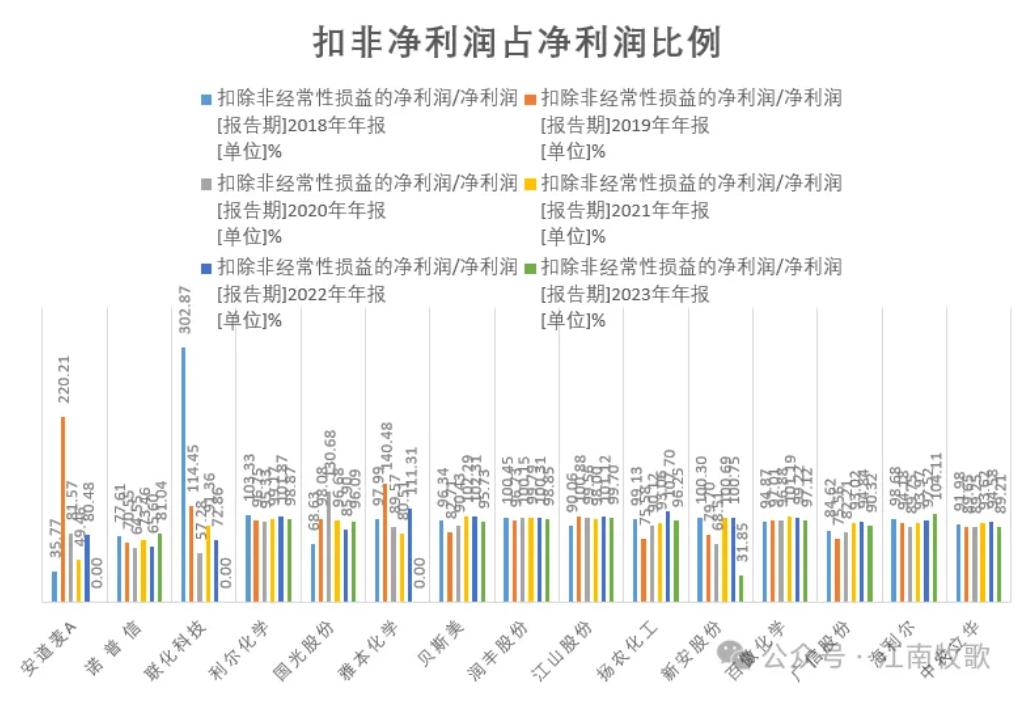

扣非净利润占净利润比例较高的有诺普信、利尔化学、国光股份、雅本化学、贝斯美、润丰股份、江山股份、扬农化工、百傲化学、广信股份、海利尔、中农立华。

3 投资回报

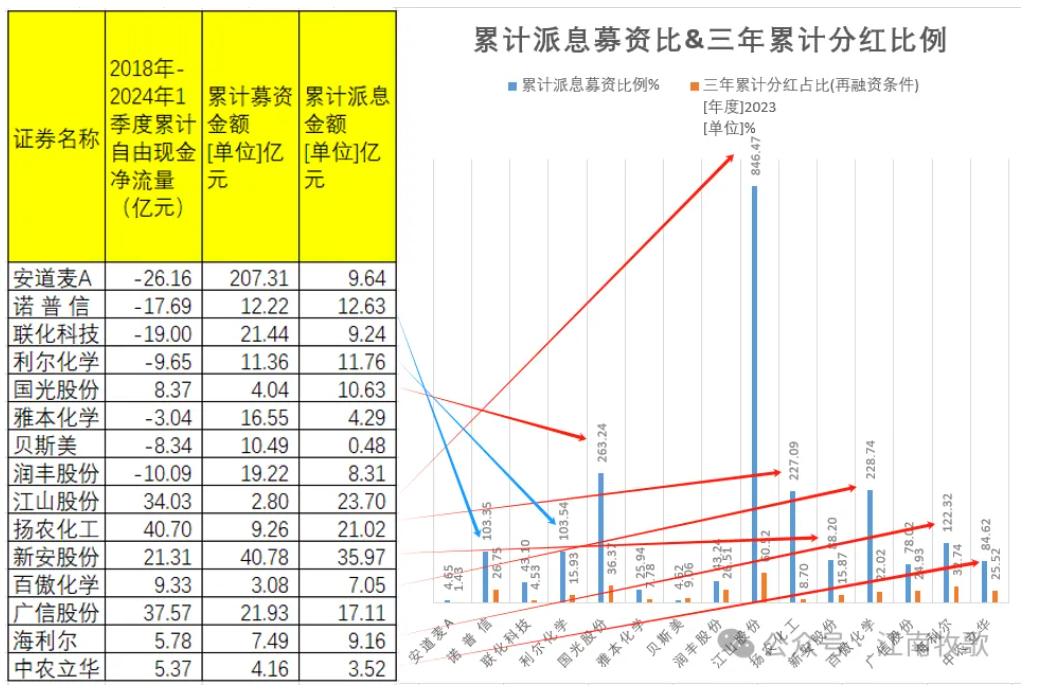

2018—2024年1季度累计现金流量表中已实现自由现金流的有国光股份、江山股份、扬农化工、新安股份、百傲化学、广信股份、海利尔、中农立华。近年来,自由现金流为负值的诺普信累计派息募资比103%、利尔化学103%,其分红质量相对上述公司要低一些。

EVA连续3年跑赢市场收益率的有国光股份、扬农化工、百傲化学、广信股份、海利尔、中农立华。

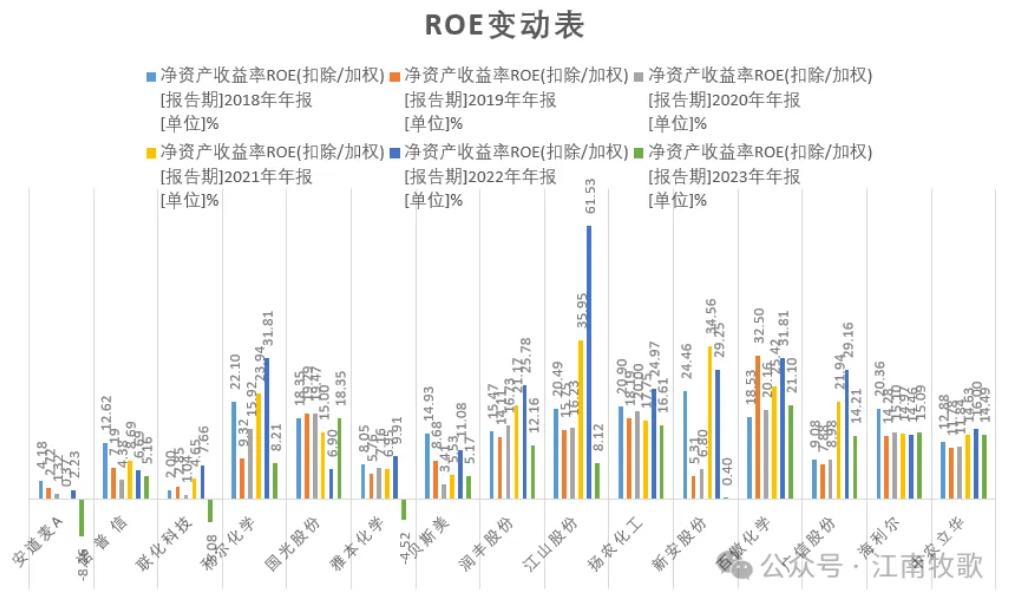

净资产收益率高且稳定,或呈增长态势的有国光股份、润丰股份、扬农化工、百傲化学、广信股份、海利尔、中农立华。

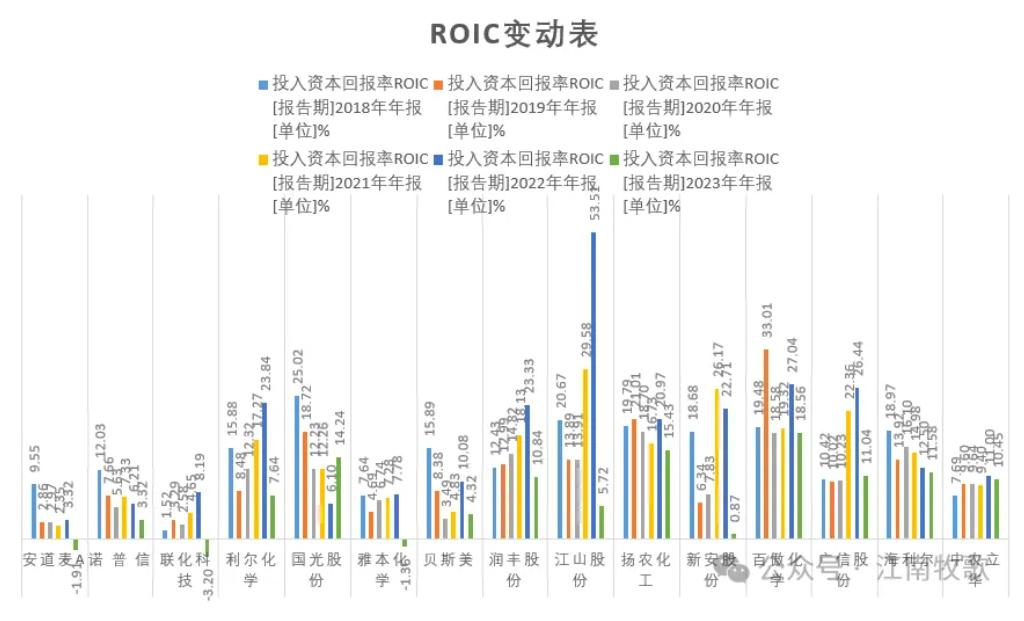

ROIC够覆盖融资成本的有利尔化学、国光股份、润丰股份、江山股份、扬农化工、百傲化学、广信股份、海利尔、中农立华。

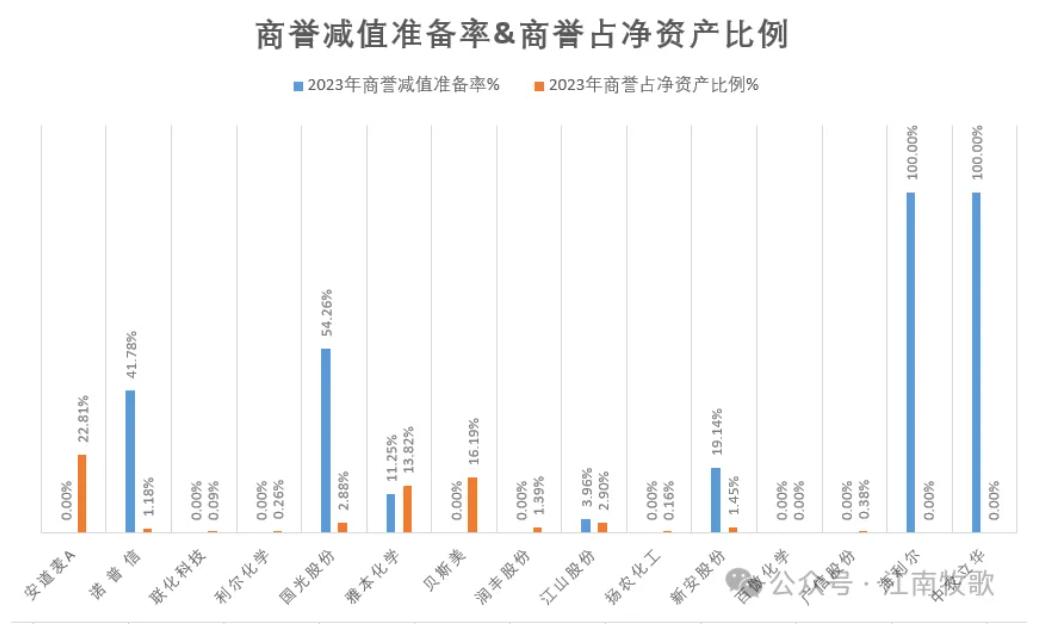

商誉占净资产比例高,存在商誉减值风险,安道麦该比例为23%、贝斯美16%、雅本化学13.82%。

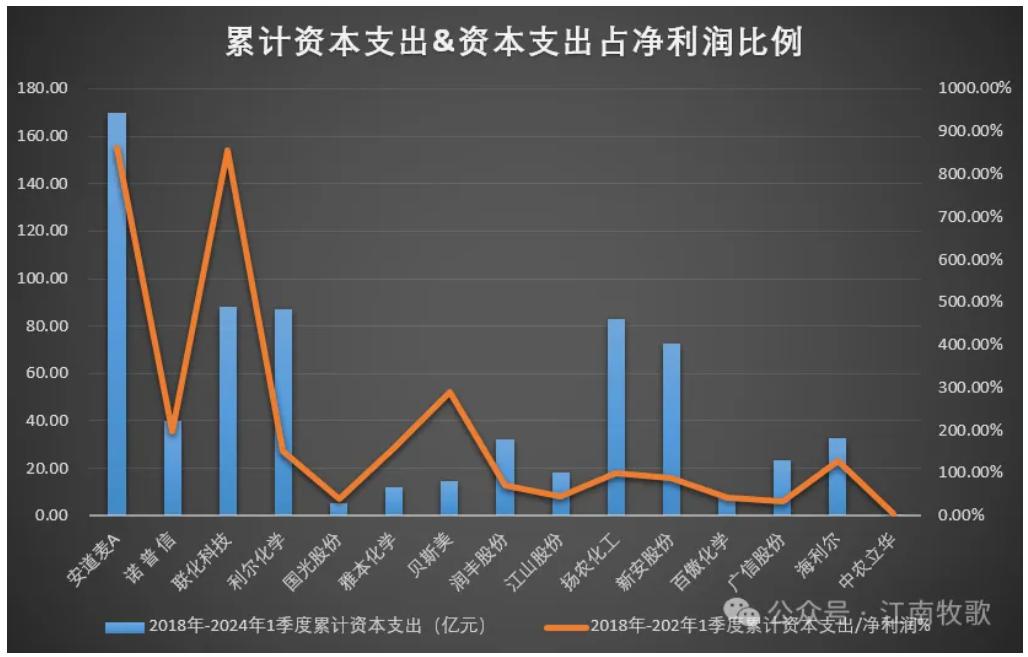

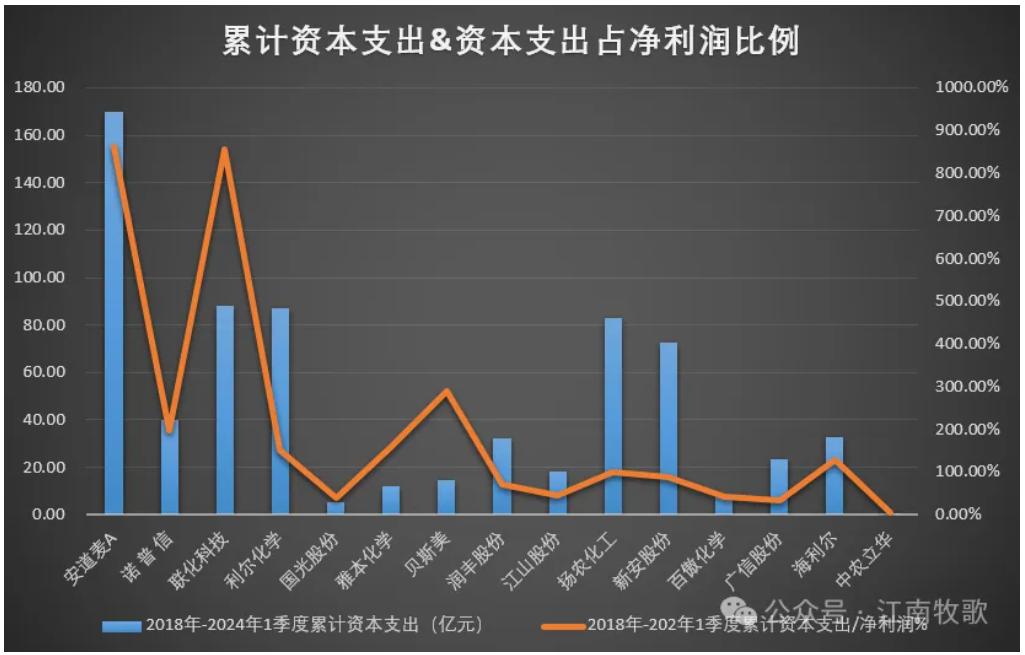

累计资本支出占净利润比例低,投入产出效率高的有国光股份、江山股份、百傲化学、中农立华。

4 运营效率

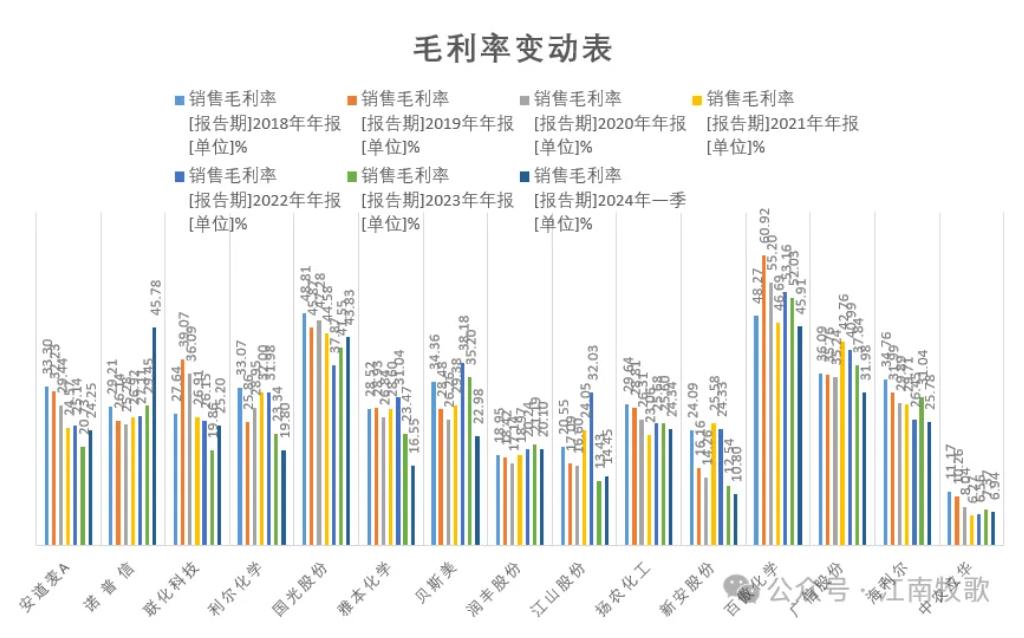

毛利率高且稳定,或呈上升态势的有诺普信、国光股份、百傲化学。

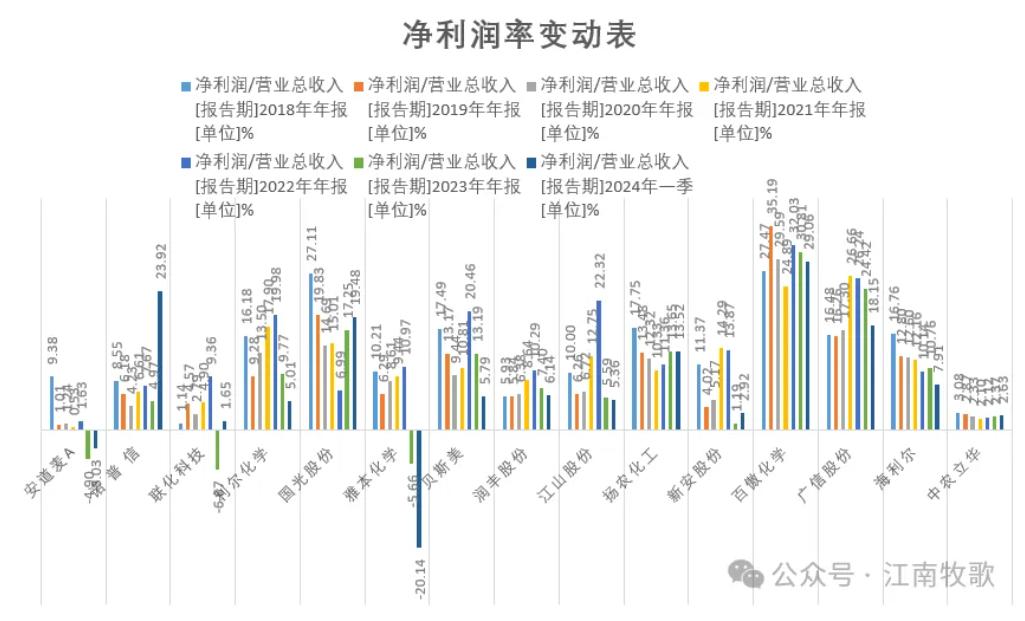

净利润率高且稳定,或呈上升态势的有诺普信、国光股份、扬农化工、百傲化学、广信股份。

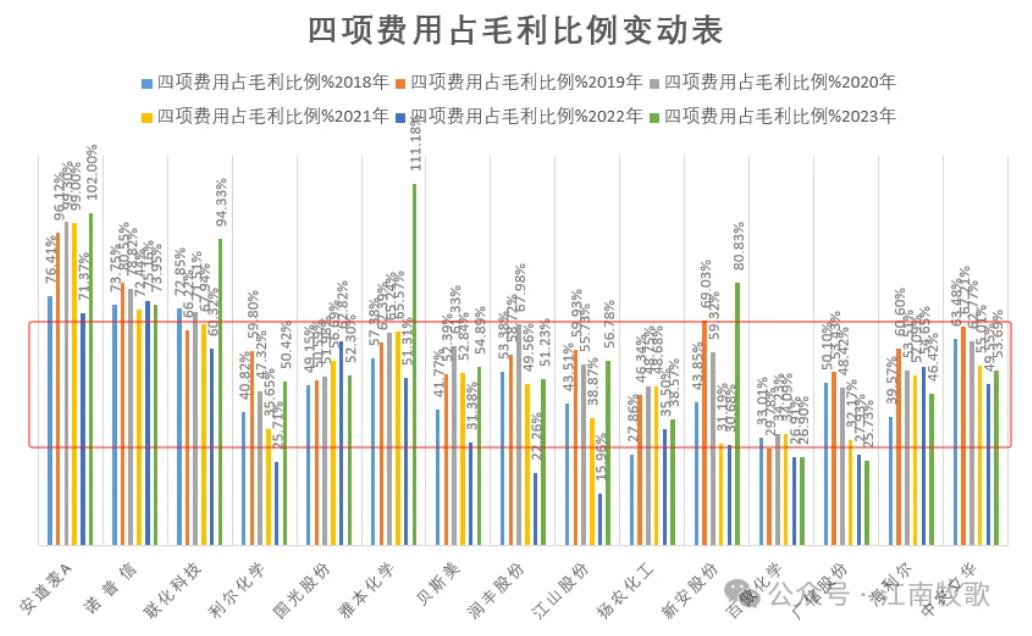

四项费用占毛利比例控制较为优秀的有利尔化学、国光股份、贝斯美、润丰股份、江山股份、扬农化工、百傲化学、广信股份、海利尔、中农立华。

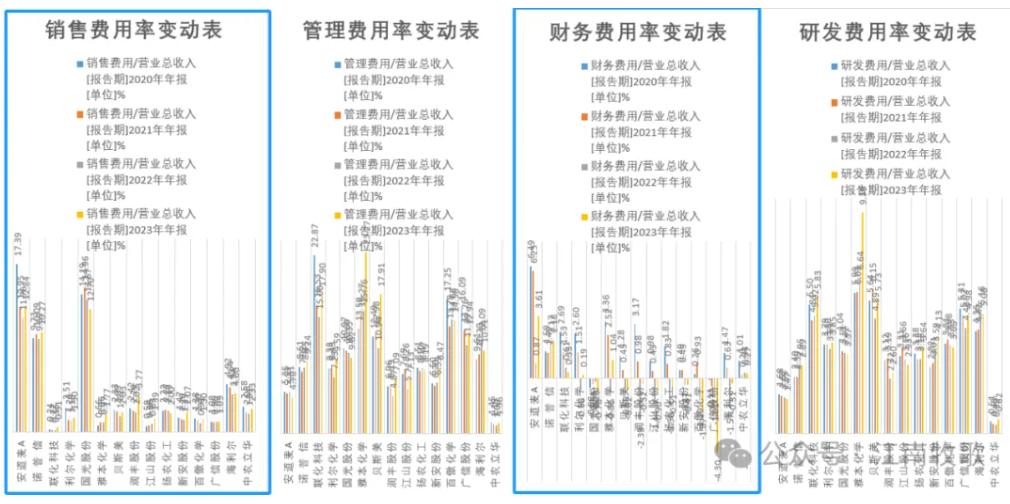

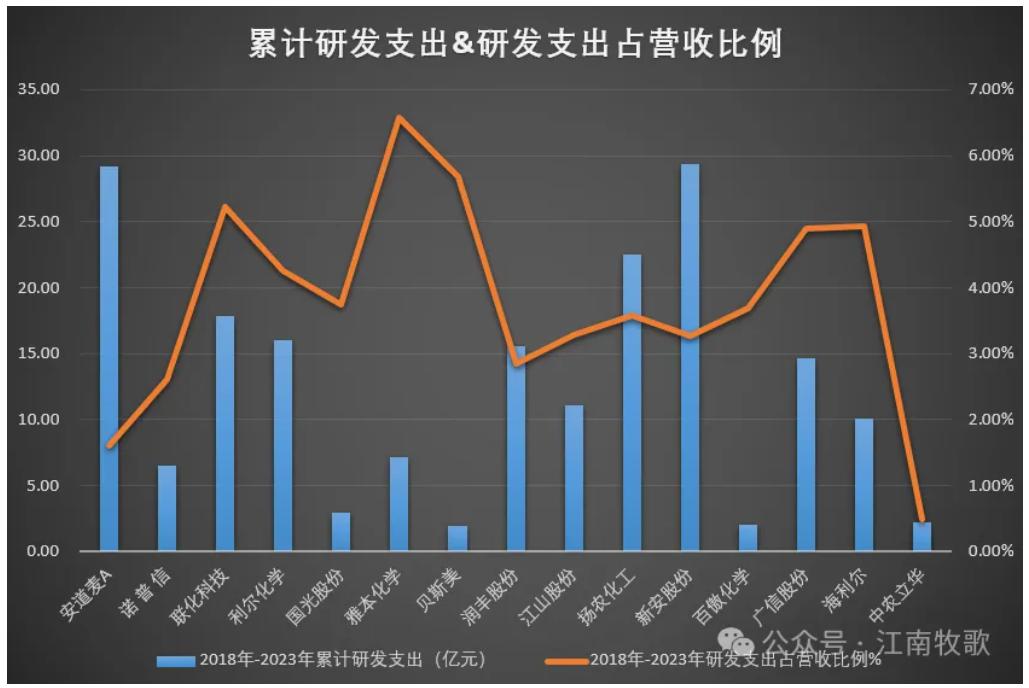

安道麦、诺普信、国光股份销售费用率高;管理费用率控制较低水平的有安道麦、诺普信、利尔化学、国光股份、润丰股份、江山股份、扬农化工、新安股份、中农立华;财务费用率为负值,有钱的公司有国光股份、贝斯美、润丰股份、江山股份、扬农化工、新安股份、百傲化学、广信股份、海利尔。研发费用率高的有雅本化学、海利尔、广信股份、贝斯美、联化科技。

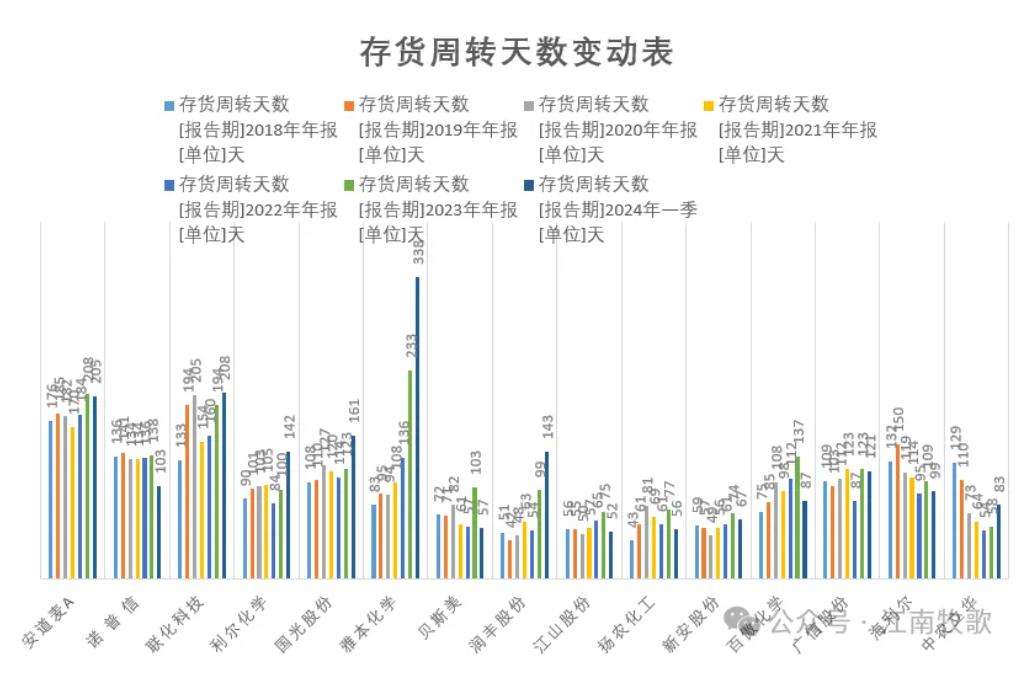

存货周转天数低且稳定,或呈下降趋势的有利尔化学、国光股份、贝斯美、江山股份、扬农化工、新安股份、海利尔、中农立华。

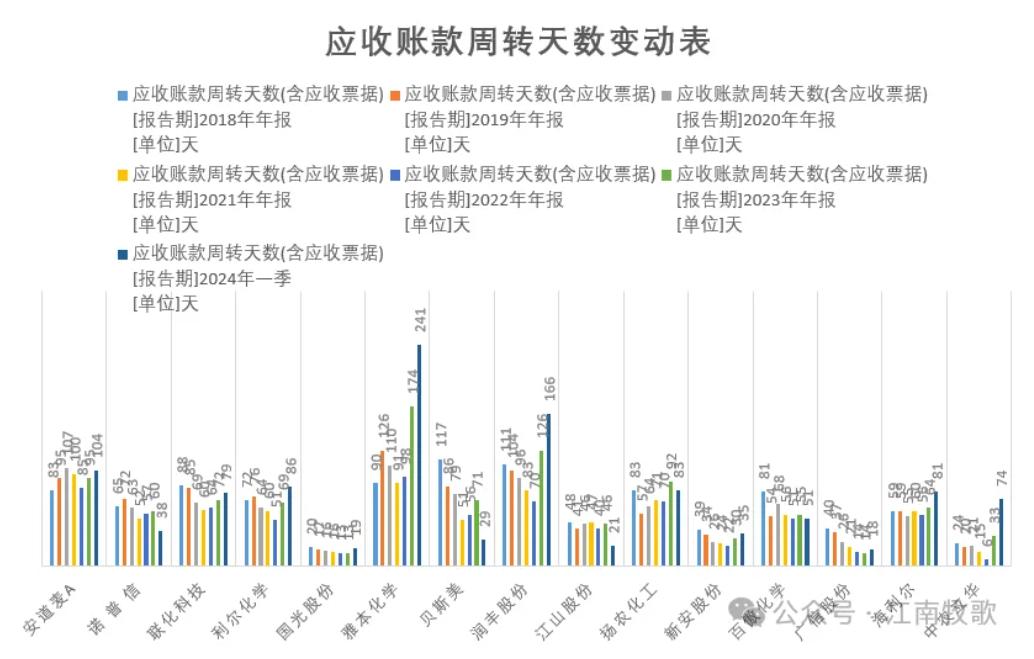

应收账款周转天数低且稳定,或呈下降趋势的有诺普信、国光股份、贝斯美、江山股份、新安股份、百傲化学、广信股份。

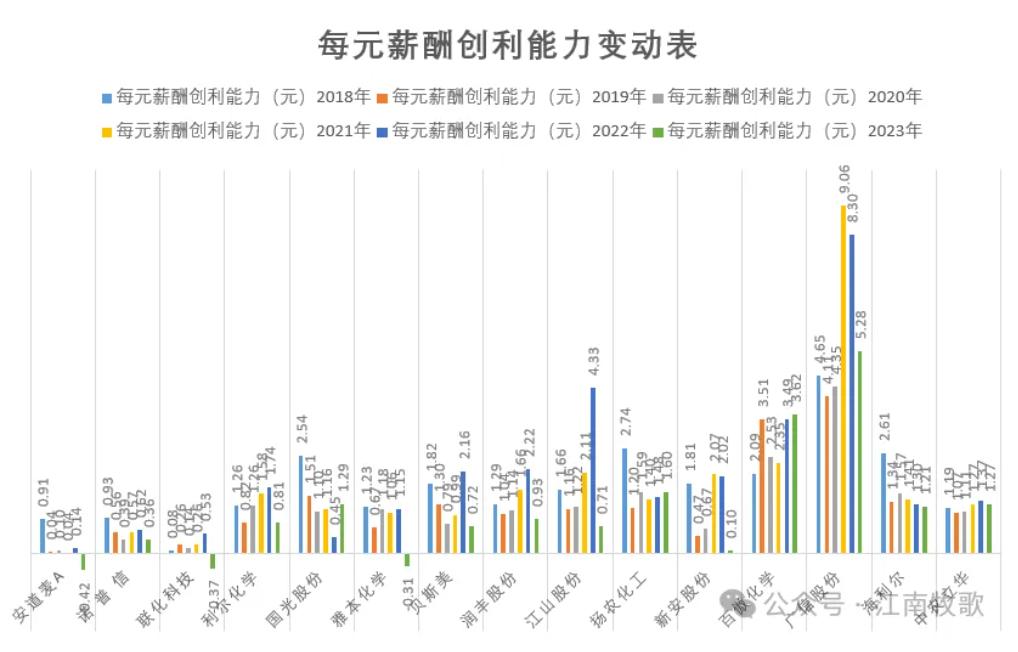

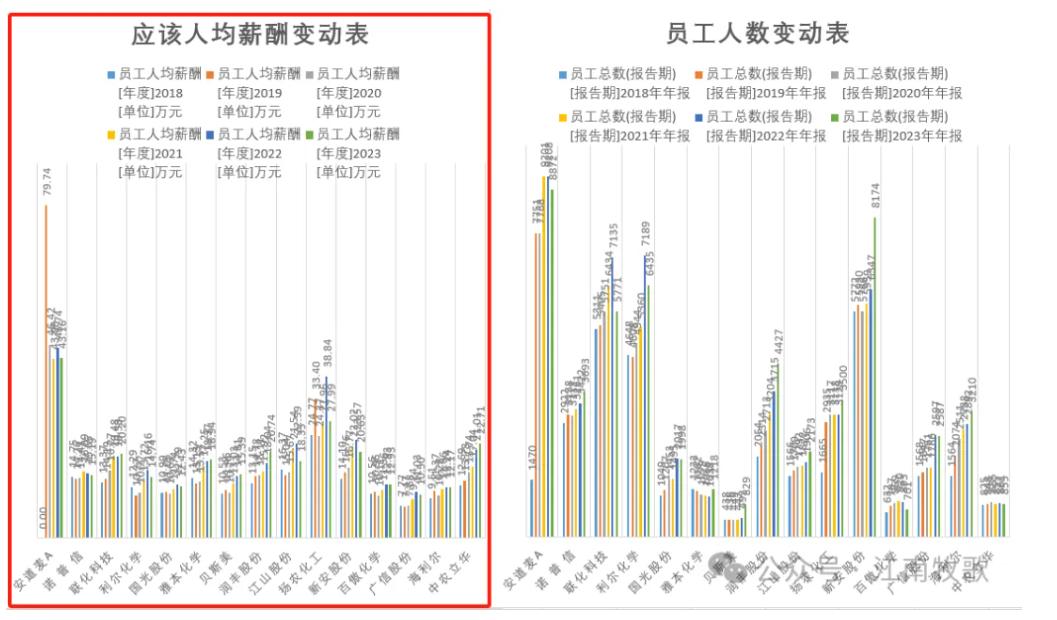

每元薪酬创利能力强且稳定,或呈增长态势的有国光股份、扬农化工、百傲化学、广信股份、海利尔、中农立华。

5 发展潜力

2018—2023年累计研发支出高的有新安股份、安道麦、扬农化工、联化科技、利尔化学、润丰股份、广信股份。

2018—2024年1季度累计资本支出最高的为安道麦、联化科技、利尔化学、扬农化工、新安股份。

除雅本化学、百傲化学员工人数下降外,其他对标公司员工人数均呈增长态势。

6 偿债能力

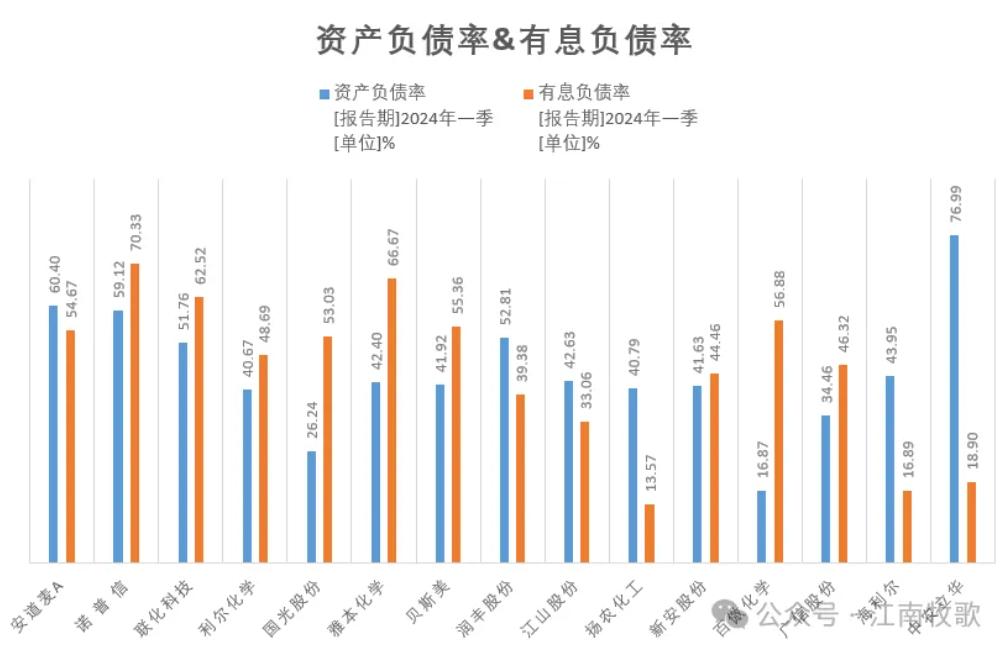

2024年1季度有息负债占总资产较高的有诺普信。

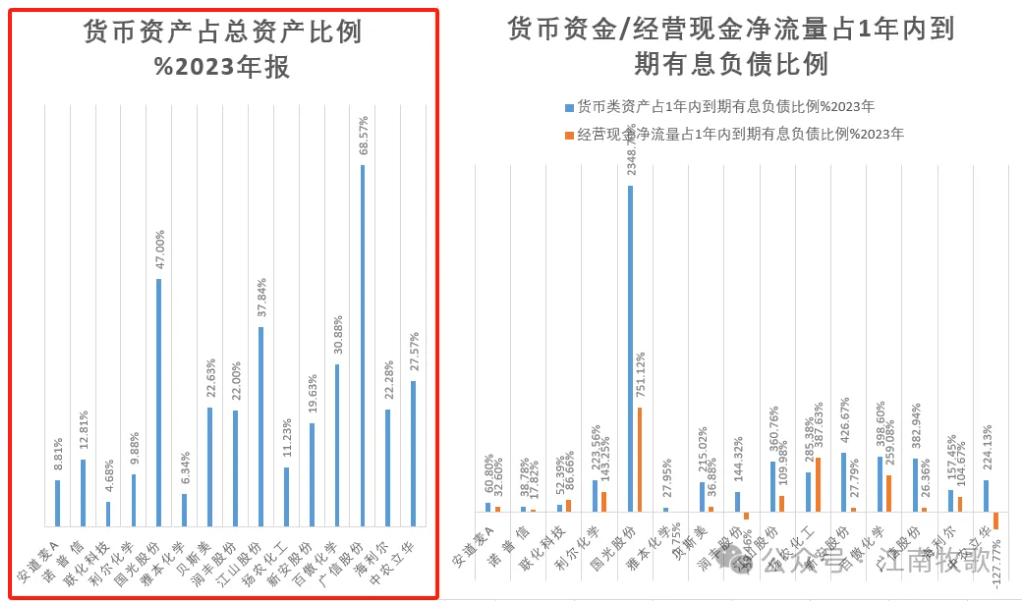

货币资产占总资产比例高的广信股份68%,穷的只剩钱了,其他有国光股份、江山股份、百傲化学。穷的还款困难的有安道麦、诺普信、雅本化学。

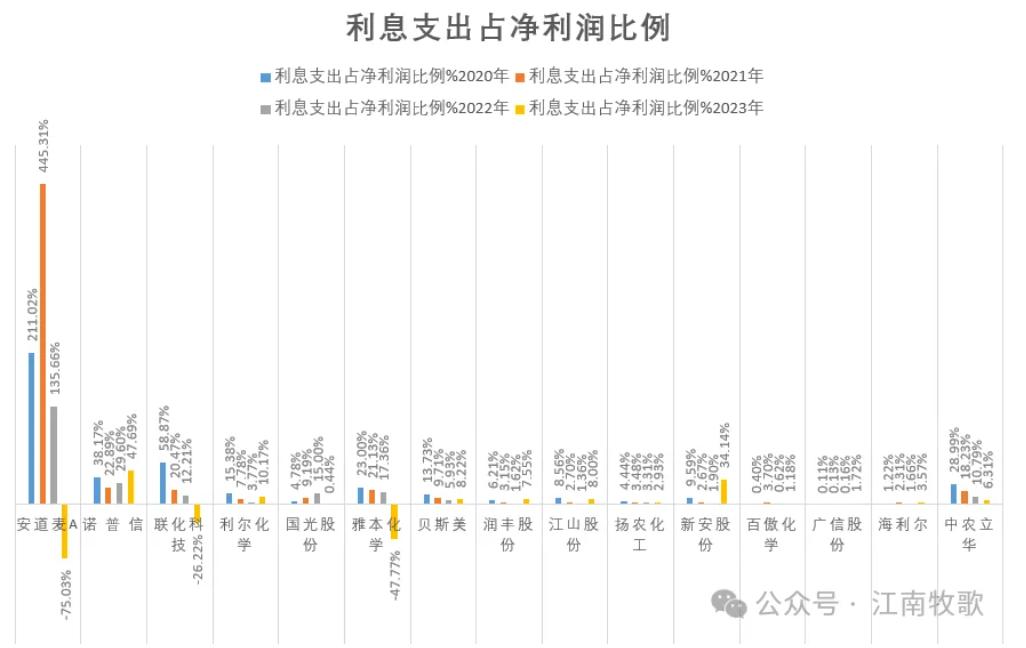

利息支出占净利润比例高,即较高的负债规模给公司经营带来较为沉重的财务负担的有安道麦、诺普信、雅本化学、新安股份。

汇总上述财务指标,综合评分第一的为国光股份20分,其后有扬农化工18分。

从估值看,两个标的均处于最近3年较低位置,但相对来说,国光股份弹性更好,似乎受到资金关注。

作为新兴农药品种,与农药的其他细分行业相比,植物生长调节剂行业的生产企业相对较少,国内登记的植物生长调节剂制剂登记产品和其他传统农药相比,所占比例也较小。截至2022年底,我国共有植物生长调节剂原药登记企业112家,制剂登记企业434家,植物生长调节剂登记的数量为1,434个,植物生长调节剂登记证占全部农药登记证的3.19%。植物生长调节剂登记主要集中在小麦、大豆、玉米、水稻以及种植面积较大的果树等大宗作物上,而一些以前栽培面积比较小,分布局限的小宗作物(如芝麻、芋头、南瓜等)登记较少。因此有很大的发展空间,行业发展潜力较大。

国光股份目前在农业用药市场共计有国光、依尔双丰、浩之大、鹤壁全丰等4个品牌,根据这几个子公司的品牌、渠道、产品结构、销售团队等特点,依托公司的行业经验、技术积累和品牌影响力,公司确定了各品牌各自独立运行策略(即在市场策略上,坚持各品牌独立和渠道分设),并统一由公司管理物流、市场、技术支持。2023年4个品牌持续成长。

非农业用药是城市园林绿化、生态修复、森林有害生物防治、花卉种植销售不可或缺的要素。植物生长调节剂在非农作物方面有广泛应用。如:(1)在大树移栽方面,提高大树成活率。(2)在草坪、灌木养护方面,矮化植株,减少修剪次数,节省人工,降低养护成本。(3)在城市行道树养护方面,促进或抑制果实成熟,抑制飞絮,降低环卫清扫成本。(4)在调节花木生长方面:① 促进扦插、栽培植物生根,提高存活率;② 打破休眠、促进种子萌芽;③ 控制花芽分化,使花木提前开花或延迟开花;④ 延缓鲜切花衰老,延长花期。国光股份是国内较早进入非农业用药市场的企业,在非农业用药市场深耕多年,有较高的品牌知名度。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。