1 公司能力被低估

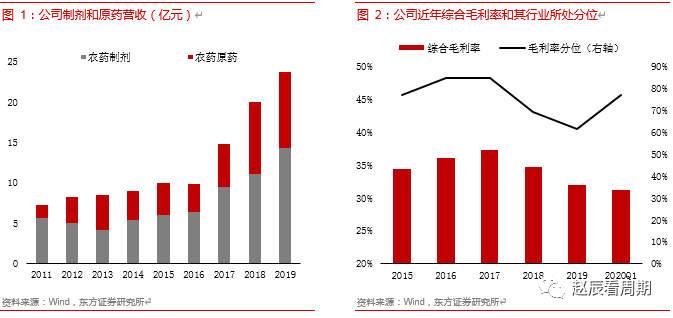

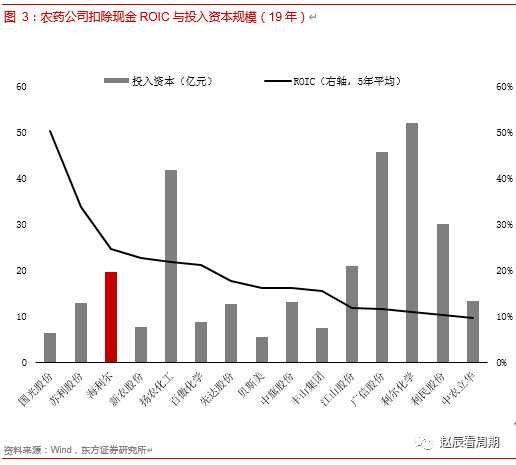

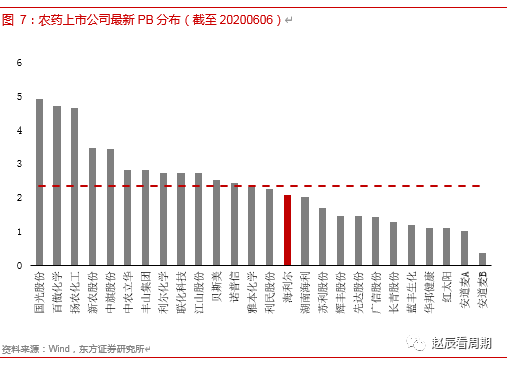

海利尔是国内较有特色的中间体-原药-制剂一体化布局的农药企业。从业务发展上看,公司起步于制剂的生产销售,建立了丰富的海内外销售渠道;公司在多年发展中向上游扩张了原药及中间体产能,发展战略上以原药品类扩张作为公司核心增长点。原药产能包括吡虫啉2,500吨、啶虫脒1,200吨、吡唑醚菌酯1,000吨、甲维盐200吨;制剂产能拥有18,500吨,共553个制剂登记证。相对单纯的原药企业,从经营表现看,公司这种一体化布局保障了稳定的盈利和抵御周期波动的能力。近5年公司的毛利率都在30%以上,长期高于申万农药上市公司近70%的企业,公司ROE(加权)中枢也在20%左右。从市场反应上看,近年来公司股价最为“高光”的时刻几乎只有2019年“3·21”响水事故时,公司作为不受事故影响的新烟碱类产品龙头被赋予极强的涨价和利润弹性的预期。但后期由于产品涨价未达预期,公司股价表现一般,且市场关注度也走低,市场对公司未来的成长性更是没有什么预期;同时,由于公司起步于制剂,市场对公司核心能力的认知也更偏向于营销和渠道能力。但是在当前时点,我们看好公司迎来的向上拐点。首先,公司的能力有所低估,与市场的普遍认知有很大的预期差,近年来公司扣除现金的ROIC位于行业第3,盈利能力非常稳健。第二,公司发展壮大的意愿和动力很强,在项目和土地储备上资本开支不断,未陷入我们前期报告所论述的高盈利农药公司的规模陷阱。尤其是有望成为爆款的杀菌剂丙硫菌唑待投放,目前国内登记企业寥寥,公司作为国内最先获登的企业,有望迎来产品高景气下占领市场份额的窗口期和机遇期。此外,公司在原药合成方面不断通过技改提升工程能力,在研发上投入积极,并且有储备的创制农药品种。然而公司PB水平却位于行业中下游,那么从稳健的盈利能力和较强的成长意愿看,公司能力有所被低估,我们也看好公司未来的发展,具体如下。

1.1 盈利稳定性高

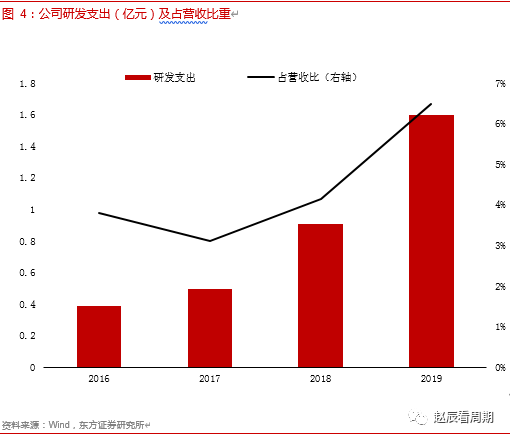

前期报告我们有所讨论,农药行业因为其较高的政策性进入壁垒和极其繁多且分散的品类的特点,企业个体往往也仅聚焦在少数几个品种上,所以只要不出现重大环保安全事故,存量企业都能在竞争格局相对有序的环境中争取稳定的盈利,尤其是某些高盈利的小单品能带来很高回报,很多农药小企业也就守着拥有的一亩三分地耕耘。稳健保守无可非议,但这就造成农药企业规模和盈利能力难以两全的矛盾,即挣钱的产品做不大,做大的企业不挣钱的特点。从成长的角度看,可以说一种是高盈利带来的规模瓶颈。从盈利能力看,海利尔近5年扣除超额现金的平均ROIC在25%左右,在上市公司中位列第3;从资产规模上看,虽然和头部企业的差距还是比较明显,但公司体量在ROIC最高的农药上市公司中也处于中等偏上的序列。此外,虽然从公司的业务特点看,属于轻资产的制剂业务有较大比重,一定程度上降低了ROIC的分母,但是如果与上市农药制剂类公司比,公司盈利能力依旧处于领先区间。那么从这一点看,首先公司原药制剂一体化的布局优势就体现出来了,所谓“东方不亮西方亮”。而在研发能力上,虽然市场对其的认知还是偏向于营销型企业,但公司上市3年以来研发投入CAGR达到60%,2019年占营收比重达到6.49%;化学合成上,公司近年来不断通过技改,原药品种的生产负荷和清洁生产能力的指标都得到了明显提升。

1.2 成长能动性强

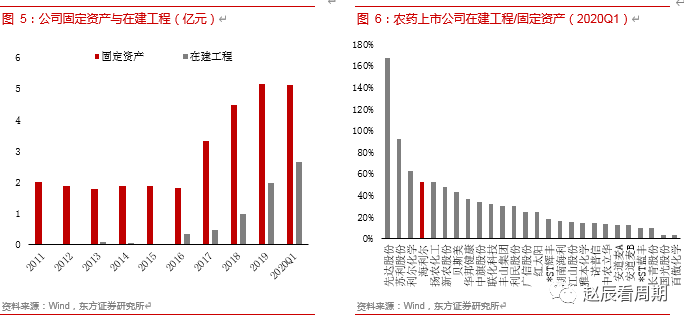

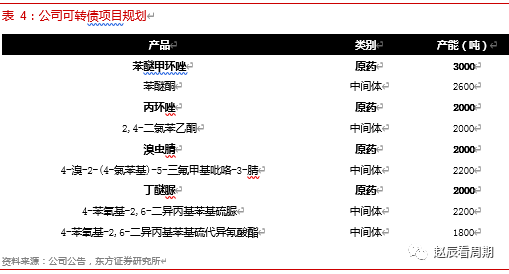

公司上市以来,固定资产不断扩张。这期间首先在2017年投产了吡唑醚菌酯原药产能,2018年在北京上地信息产业中心购置地产筹建研发中心,2019年持续投建新烟碱生产线并收购青岛凯源翔扩充甲维盐杀虫剂品种等其他登记品类。目前公司还有第二代、第三代烟碱类杀虫剂和杀菌剂丙硫菌唑原药产能在建,在建工程/固定资产比近50%,在上市公司中也处于前列。尤其是今年即将投产的丙硫菌唑有望成为爆款单品,公司作为国内最先登记的厂商将拥有绝对先发优势;而中长期平度新河化工产业园恒宁基地的建设将打开新的成长空间,公司拟投入20亿元建设新项目,一期规划了4万吨农药原药及中间体,总计划投资8.46亿,其中7亿通过发行可转债募资。现有在建工程和可转债项目完全投产后,公司固定资产规模有望实现翻倍。所以从当前项目和资源储备看,公司发展壮大的意愿和主观动力很强,跳出了盈利能力带来的规模瓶颈。

2 丙硫菌唑打开成长窗口期

前文从财务数据上分析公司成长的动能所在,当然成长性真正落地还是依靠具体的产品项目。目前公司在建工程主要项目为第二代烟碱类杀虫剂噻虫嗪、噻虫胺和第三代烟碱类杀虫剂呋虫胺,以及杀菌剂丙硫菌唑。其中丙硫菌唑为全球第二大杀菌剂产品,公司作为国内丙硫菌唑首批登记企业,在当前国内产能和登记寥寥的背景下,有望在产品高景气中迎来放量窗口期。且由于2025年之前丙硫菌唑仍处于国内新农药保护期,新进入者的登记资金和时间成本极高,新增供给压力较小,公司在目前的蓝海中最具有先发优势。

2.1 全球第二大畅销杀菌剂品种

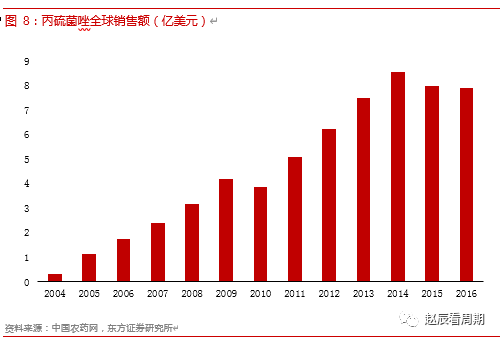

丙硫菌唑是拜耳1995年开发的三唑硫酮类杀菌剂,具有良好的内吸作用和优异的保护、治疗及铲除活性。主要用于防治谷类、麦类和豆类作物等多种病害,几乎对谷物上所有真菌都有优秀的防效。施药方面既可用于叶面喷雾,也可用于种子处理,方式非常灵活;产品的包容性很强,复配阵容非常广泛,整体而言性能优异。产品于2004年上市,上市第一年全球销售额达到2,400万欧元,2005—2009年复合增速高达69.6%。2015—2016年全球农化市场冲顶回落,丙硫菌唑虽大周期销售额稍有下滑但仍好于其他同类产品。2015年全球销售额8.00亿美元,位列全球杀菌剂销售额第三,2016年全球销售额7.90亿美元,超越吡唑醚菌酯成为全球第二大畅销杀菌剂品种。丙硫菌唑也是全球农药品种销售额超过5.00亿美元最年轻的重量级产品。

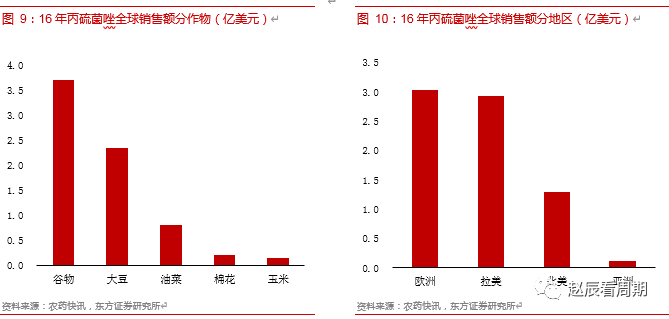

丙硫菌唑最大的下游作物为谷物(小麦、大麦、花生、水稻等),例如针对小麦、大麦的白粉病、纹枯病,2016年销售额达到3.71亿美元,其次是大豆,达到2.36亿美元,而后是油菜、棉花、玉米等。从区域看,欧洲是丙硫菌唑最大的市场,2016年销售额达到3.04亿美元;而后是拉美地区,达到2.93亿美元,几乎都被巴西占据。相较而言,亚洲地区的市场规模还非常小,开发潜力很大。

2.2 国内登记放开的机遇

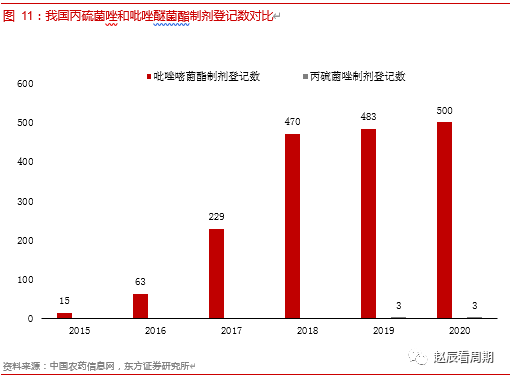

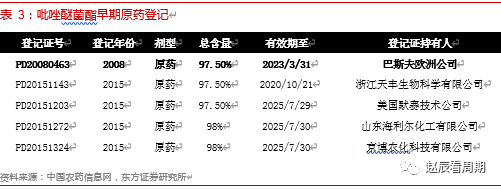

丙硫菌唑2015年专利过期,然而国内2019年1月才正式获批登记,至今也仅有2个原药和3个制剂获得登记,这与同样2015年专利到期的吡唑醚菌酯大量登记的情况反差强烈。丙硫菌唑前期未获批登记的原因是因为有其对女性健康的危害的担忧,农业部从安全和审慎性的角度出发长期未能第一时间给以批准;此外业内还有一些关于原研企业为保护市场的讨论,在此也不再展开。

在国内丙硫菌唑主要用于小麦赤霉病防治场景。近年来小麦赤霉病和锈病在国内频发,防治难度不断提升,我国小麦赤霉病2005—2010年均发生面积6,196万亩,2011—2016年发生面积则达到8,632万亩,较前5年增长近39%。小麦赤霉病严重影响高产稳产,可造成小麦减产30%~40%;发病后产生的真菌还会污染麦粒,影响人畜健康,小麦病麦率达到4%以上就不能使用,失去了商品价值。在赤霉病愈发严重的背景下,原本普遍使用的多菌灵、戊唑醇、咪鲜胺、氟环唑等产品剂型用量不断增加,但导致抗性也逐渐凸显,病害防治效果不理想。由于丙硫菌唑对小麦赤霉病良好的效果,以及经论证后其对环境无风险、低毒、低残留的特点,终于得到农业部批准。以此看出,无论从丙硫菌唑自身通过时间和需求的验证获得批准还是业内传闻的原研企业市场策略两个角度,都能证明丙硫菌唑这个产品的性能和其经济价值。

受农药行业宏观数据的限制,我们从多个角度定性和定量分析公司丙硫菌唑迎来的市场机遇。首先,随着国内登记打开,跨国原研企业大概率会将产能逐步转移至中国,存量8亿美元市场对应的原药订单就将是个巨大的蛋糕。第二,就全球农化市场而言,杀菌剂受益于用药结构升级还将是能够维持快速增长的版块,龙头产品将持续受益。第三,对于国内市场,丙硫菌唑还是一片空白;由于市场需求数据不可得,以制剂的登记数量来表征终端需求的拓展情况,相对于同样2015年过期的吡唑醚菌酯制剂登记数量从15增加到500个,5年翻了30多倍,丙硫菌唑目前仅寥寥3个制剂登记,虽略显寒酸,但却也反映出巨大的提升空间。第四,从定量的角度看,全国小麦种植面积约3.6亿亩,丙硫菌唑若作为单剂用于防治小麦赤霉病的最佳用量为13.5克/亩次(原药),以一个种植季防治两次计算,小麦病害防治总的丙硫菌唑原药需求可达9,700吨以上。当然因为剂型的多样性,还存在各种浓度的复配制剂,单亩此实际原药需求可能并没有那么多,但由于产品在水稻和大豆作物的应用上还具有很强的延展性,能够参与多种复配,未来需求量将迎来广阔的扩张期。

2.3 公司迎来的窗口期

在需求爆发的潜力下,公司作为国内首批获得登记的企业具有的机遇是被市场低估的。首先,公司作为首登,直观上就具有市场开拓的先发优势,这一点无须赘述。第二,也是最易被忽视的一点,依据我国农药登记制度,丙硫菌唑由于2019年在国内首次获得登记,属于新农药,有6年的对首登企业的保护期。首登企业会按照最严格的新农药登记要求来提交资料,所以资料也是最齐全的,其中就包括3项代谢试验,即植物中代谢试验资料、动物中代谢试验资料、环境中代谢试验资料,而这3项代谢试验成本非常大,风险也非常高。自首登开始的6年保护期内,其他进行登记的企业都需要提供完整的代谢试验资料,这样就显著延缓了新进入者的切入进度。以吡唑醚菌酯为例,由于2008年原研企业巴斯夫就在国内取得了登记,2015年专利到期之时也过了新农药保护期,所以2015年起就有大批国内原药厂商获得登记,供给侧快速进入红海竞争。那么以丙硫菌唑2019年获得首登推算,至2025年新农药保护期才算结束,这期间的新进入者都将面临代谢试验的考验。以这一点看,即使从部分公开信息看国内有一些企业规划了丙硫菌唑原药产能,受代谢试验周期的限制,我们判断在未来2~3年的时间内很难真正释放,而公司也将迎来至少2年的蓝海市场窗口期。

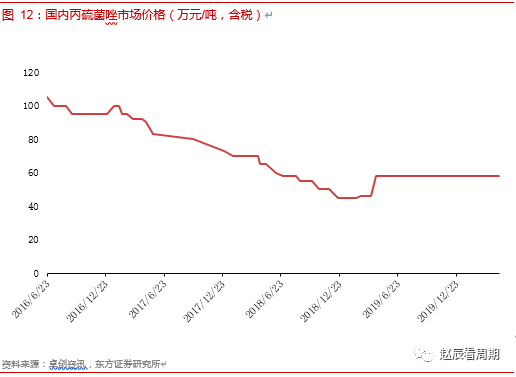

从零星可跟踪的价格看,丙硫菌唑从最初定价较为混乱且不透明时期的100万元/吨逐渐下滑,近1年基本稳在55万~60万元/吨的水平。随着终端推广的需要和工艺提升带来的成本下滑,不排除价格有继续下滑的可能,但在上文所述相对良好的供给格局保障下,下降幅度会比较有限,且先发企业会保持较强的盈利能力。此外,由于公司新的丙硫菌唑和吡唑醚菌酯在欧美国家很好的群众基础,这将成为公司切入欧美高端市场的契机,弥补公司当前主力的烟碱类杀虫剂因蜜蜂毒性而被欧美国家禁用而局限于东南亚等发展中国家市场的缺憾,长远的客户覆盖面有望进一步放大,而这些市场对其是基本没有预期的。

3 可转债项目拓展畅销品种

中长期看,公司2019年在青岛平度购置土地并在7月设立恒宁子公司,新厂区占地面积429亩。目前在恒宁计划投资8.46亿元的4万吨原药和中间体项目(一期)规划已经出炉,包括苯醚甲环唑3,000吨、丙环唑2,000吨、溴虫腈2,000吨和丁醚脲2,000吨四大原药产品和配套中间体。具体产品方面,公司可转债规划的一期项目中苯醚甲环唑、丙环唑属于杀菌剂,丁醚脲、溴虫腈属于杀虫剂。预计建设周期2.5年,建成后投资回收期预计5年,土地和项目储备将保障其持续成长性。

3.1 杀菌剂

仅从上市时间看,苯醚甲环唑和丙环唑都属于比较成熟的老产品,但是市场规模增长较快,需求旺盛。苯醚甲环唑是先正达开发的三唑类杀菌剂,产品于1989年上市,具有安全、高效、广谱、低残留、适配性强的特点,适用于小麦、玉米、稻谷、大豆等苗期病害,对葡萄、花生、仁果、蔬菜等病害也有优异防效,并且不易产生抗性;苯醚甲环唑2003—2013年全球销售额复合增速为10.18%,2016年全球销售额达到3.30亿美元。丙环唑是先正达开发的三唑类杀菌剂,产品于1980年上市,产品活性谱广,是谷物真菌防治的支柱产品,也能用于大豆、葡萄、果树和蔬菜等市场;丙环唑2014—2018年复合增长率9.4%,2018年全球销售额达到4.80亿美元,成长快速。虽然二者都是较为成熟的产品,但供应却一直维持相对紧张的状态,据扬农化工公告,国内苯醚甲环唑和丙环唑的表观产能分别约为7,100和7,500吨,但由于国内近年来安全环保要求提升,实际供应能力分别只有约2,200和3,500吨,在需求不断增长的趋势下产品还将维持较好的供需格局。

3.2 杀虫剂

丁醚脲是先正达开发的硫脲类杀虫、杀螨剂,产品于1991年上市,产品低毒(但对鱼、蜜蜂高毒)且杀虫范围广,主要用于棉花、果树、蔬菜和观赏植物上的蚜虫、粉虱、叶蝉、夜蛾及害螨;2011年以后丁醚脲市场逐年增长,2009—2014年全球销售额复合增速为23.7%,2014年销售额达到1.45亿美元;丁醚脲市场成长性较好,目前国内生产能力约1万吨,而全球每年需求在2万吨以上,国内农药企业承接海外需求的空间依旧很大;由于与新烟碱类杀虫剂类似的蜜蜂毒性,丁醚脲退出了欧盟市场,海外需求主要来自于巴西、印度和巴基斯坦。溴虫腈(又名虫螨腈)是美国氰胺公司(已被巴斯夫收购)开发的新型杂环类杀虫、杀螨、杀线虫剂,产品1994年上市,具有低毒高效的特点,本世纪初全球销售额已达到1亿美元左右;尤其是近年来随着全球销量第一的杀虫剂康宽抗性逐渐严重,溴虫腈作为一款成熟产品也走上前台成为市场热点,在复配方面还有很大的施展空间。

整体而言,公司新基地规划的新品种都具有较好的应用基础,供需格局和市场前景也处于良性发展阶段。投产后能在继续丰富畅销原药品类的同时,进一步提升公司原药-制剂一体化的优势。

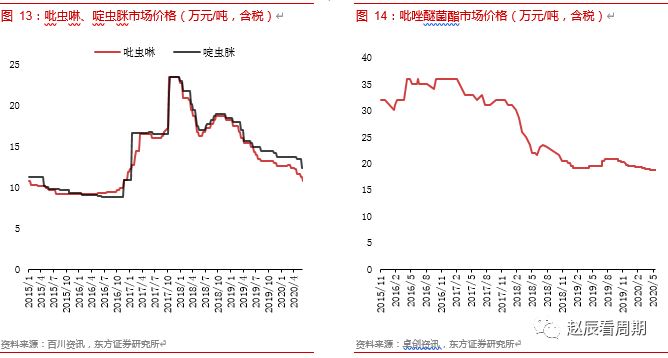

4 现有原药向下空间有限

就已有业务而言,公司主要原药产品吡虫啉、啶虫脒和吡唑醚菌酯价格向下空间有限。吡虫啉、啶虫脒因为2016年下半年开始的环保整治,随着供给短期受限,价格一路暴涨至23.5万元/吨。而后随着供应逐渐恢复,价格从高位逐渐向历史中枢水平回落,价格的回落推动了渠道去库存的进程,进一步导致价格下跌。但从当前时点看,目前吡虫啉、啶虫脒价格已处于大周期的低位,由于需求较为刚性,进一步下滑的空间不大。吡唑醚菌酯于2015年专利到期,国内大量原药供给上马,也伴随着其制剂产品的火热推广。虽然原药价格从最初的35万元/吨的水平跌至当前的19万元/吨的水平,但价格的下跌有利于制剂产品接受度的提升,吡唑醚菌酯产品也由以往仅用于经济作物拓展到水稻等大田作物,需求增长较好。目前吡唑醚菌酯价格也已基本企稳,在行业平均成本支撑下,大幅向下空间有限。同时,公司近年来不断进行装置技改,吡唑醚菌酯自投产以来产量得到明显提升,成本也有望随着挖潜实现进一步下滑。

5 盈利预测与投资建议

5.1 盈利预测

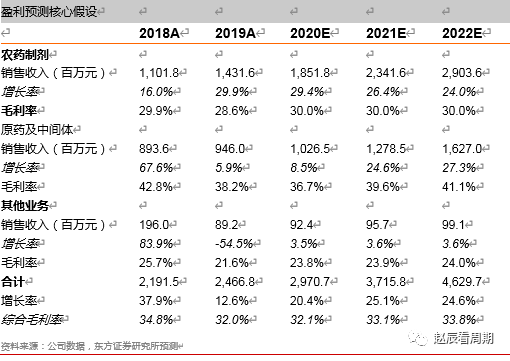

我们对公司2020—2022年盈利预测做如下假设:

(1)丙硫菌唑预计2020年下半年投产,2020—2022年销量分别为274、630和1,170吨;价格分别为58万、54万和50万元/吨。新烟碱类产品中,噻虫嗪、噻虫胺2020年下半年投产,2020—2022年噻虫嗪销量为100、200和200吨,噻虫胺销量为350、600、1,000吨;2020—2022年噻虫嗪价格为9.45万元/吨,噻虫胺价格为15万元/吨。呋虫胺2021年投产,2021—2022年销量为100、300吨,价格为30万元/吨(价格均为含税价)。

(2)现有吡虫啉、啶虫脒、吡唑醚菌酯和甲维盐产销量基本稳定,价格较前期跌幅明显,但我们判断继续大幅向下概率不大。维持保守估计,2020—2022年吡虫啉价格为11万元/吨,啶虫脒价格为13万元/吨,吡唑醚菌酯价格为18.8万元/吨,甲维盐价格为100万元/吨(价格均为含税价)。

(3)公司制剂产品2020—2022年营收增速为29%、26%、24%,制剂毛利率保守估计维持30%的中枢水平。

(4)公司2020—2022年销售费用率为6.70%、6.37%和6.08%,管理费用率为6.21%、5.83%和5.52%,研发费用率为4.78%。公司2020—2022年的所得税率维持13.5%。

5.2 投资建议

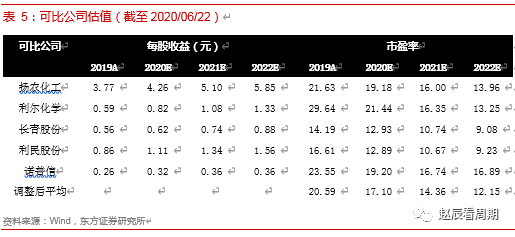

由于已有原药产品价格下跌,同时受新产品的推广和新装置技改检修的需求拉动,公司销售、管理费用有所提升,我们预测公司2020—2022年归母净利润分别为3.62亿、5.12亿和6.81亿元(原2020—2021年预测分别为4.52亿、5.81亿元)。虽然盈利预测因为已有主要原药产品价格下跌而下调,但我们认为公司最差时间基本过去,而随着新产品投产临近,公司正迎来业绩增长的重要拐点,当前市场也基本没有给以预期。按照可比公司2020年17倍市盈率,给予目标价为25.84元并上调为买入评级。

6 风险提示

(1)新产能投放不及预期:新产能建设投产调试具有不确定性,公司新产品具有达产不及预期的风险。例如,丙硫菌唑销量每变化100吨,对应2020年归母净利润变化6.6%。

(2)终端市场开拓不及预期:新产品问世之初,终端需求的打开依赖田间的推广和验证,若需求拓展不及预期将影响放量。

(3)产品和原材料价格波动:农药原药和其原料因为供需变化具有一定的周期波动性,对产品盈利能力有较为明显的影响。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。