1 善于挖掘新平台,并购资产

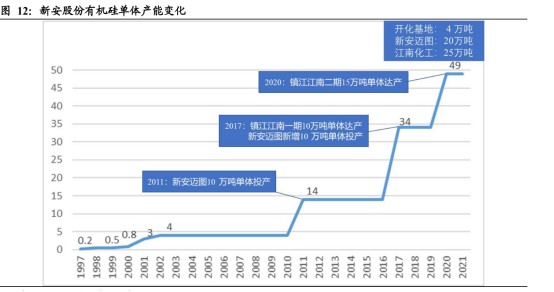

1997年,公司重组开化合成,开始进入有机硅产业。2000年,公司单体产能扩至8,000吨/年。2005年,集团控股重组镇江江南,开始打造有机硅第二生产基地。2007年,公司与美国迈图合作设立新安迈图有限责任公司,新安控股51%,并启动建设10万吨有机硅单体。2008年,公司注资并购深圳天玉高分子材料有限公司,成立新安天玉有机硅,专注硅橡胶领域。2008年8月,开化合成1万吨/年三氯氢硅项目建成投产,是当时国内单套产能最大、综合技经指标最好的三氯氢硅装置。2011年,新安迈图10万吨/年有机硅项目完工投产。2017年镇江江南一期10万吨/年有机硅单体项目达产。2017年10月,新安迈图有机硅单体新增10万吨/年项目投产,与原有机硅10万吨/年生产装置并线运行。2018年,公司与赢创德固赛(中国)共同投资设立赢创新安(镇江)硅材料有限公司,并建设年产9,000吨气相二氧化硅项目,这是继迈图合作后,公司在有机硅细分领域与海外巨头的第二次合作。2020年11月,镇江江南二期15万吨/年有机硅单体项目达产,公司有机硅单体产能总计达到49万吨。2021年2月,浙江开化启动新基地建设,将打造特种有机硅新材料生产基地。

2 有机硅全产业链布局,一体化最全

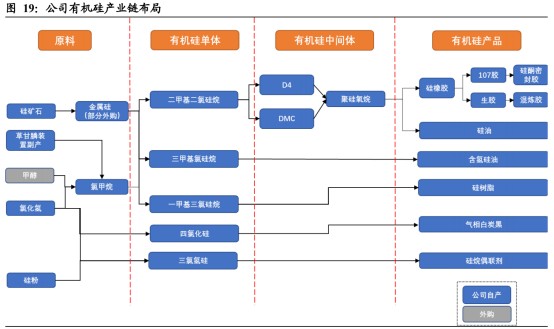

公司是国内产业链最全的硅企,从有机硅原料到终端产品,公司围绕单体合成,搭建从硅矿冶炼、硅粉加工、单体合成、下游制品加工的完整产业链,形成硅橡胶、硅油、硅树脂、硅烷偶联剂四大系列产品,广泛应用于航空航天、电力通信、消费电子、汽车配件、轨道交通、医疗健康、建筑材料、工业密封、新能源等广泛领域,形成一批优势产品群,畅销于全球100多个国家和地区。相对于大部分需要外购金属硅的有机硅企业,新安自有四川、云南两个基地自产金属硅,为有机硅单体生产供应原料;相对于大部分需要外购甲醇和氯化氢合成氯甲烷的企业来说,公司生产草甘膦副产的氯甲烷可以直接供应给有机硅装置。上游方面,公司矿石储备8,000万吨,云南盐津矿业项目顺利推进,2021年二季度实现稳定年开采矿石29万吨,对应年产10万吨金属硅产能。下游方面,公司在合成中间体,做到107胶、110生胶后,继续往下游生产密封胶和混炼胶等,并进一步为下游的消费端各应用领域生产差异化、多样化的产品,使产业链不断向下延伸。全产业链的优势,不仅能够较好满足客户特别是大客户对产品质量、供货稳定性及行业整体解决方案的要求,也能从一定程度上平抑基础端原料价格周期性波动对公司业绩造成的影响。

3 草甘膦迎十年来最强景气,公司享受业绩弹性

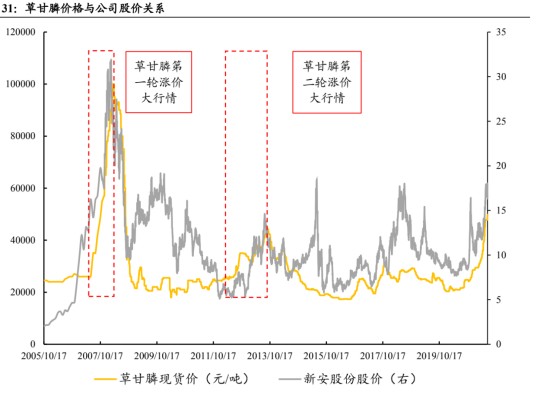

公司现拥有草甘膦原药产能8万吨,年产量在8.5万吨左右,每年另外购1万多吨原药用于制剂生产,年销售量折合草甘膦原药近10万吨,是目前全球前五大草甘膦生产商之一。我们认为,同时具备原药与制剂产能的草甘膦企业盈利能力更加强劲,伴随海外核心供应商终端制剂价格的持续上提,公司草甘膦综合毛利率将较原药企业更高,盈利更稳健。草甘膦历史上出现两轮大的涨价行情:① 2006—2008年:2006年受美国飓风影响,孟山都装置被摧毁,供给出现断层,草甘膦价格一路飙升,2008年3月达到10万元/吨。之后由于国内大小草甘膦企业纷纷扩产,草甘膦行业形成供给过剩,草甘膦价格暴跌回1.9万元/吨,之后进入长达3年多的调整期。(2)2012—2013年:需求端,2012年美国干旱导致大豆、玉米减产,刺激农作物价格走高,种植面积增长促进草甘膦需求。供给端,2013年受中国环保核查趋紧,多企业启动设备装置检修计划,加上2013年7月四川洪水造成生产运输影响,市场供应缩紧,草甘膦价格2013年9月上涨至4.4万元/吨。复盘新安股份股价随草甘膦价格上涨的波动,可发现存在较为明显的弹性。

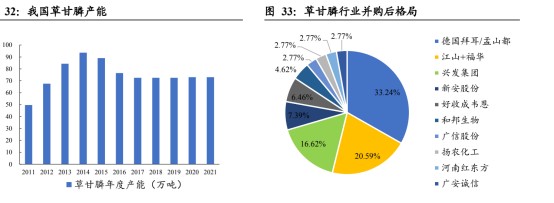

行业供给无新增。草甘膦行业作为高污染农药行业,受环保约束影响,小产能快速出清,全国产能从2014年顶峰93.6万吨逐步淘汰至2017年73万吨左右水平后维持稳定,2019年发改委发布的《产业结构调整指导目录(2019年本)》中,10%草甘膦水剂被列为淘汰类产品,新建草甘膦生产装置为限制类项目。未来草甘膦国内长期基本无新增产能,海外亦未见扩张计划,草甘膦总供给将有减无增。

享受行业集中度提升。全球草甘膦产能主要集中在我国和拜耳(原孟山都)手里,其中拜耳拥有产能约36万吨,占据全球草甘膦产能约33%。过去10年我国草甘膦企业数从30多家缩减合并至现在的10家企业。继2014年7月收购泰盛后,兴发2018年2月完成对内蒙腾龙的收购,总产能达到18万吨。2021年4月江山股份发布公告,拟并购福华通达,并购成功后草甘膦产能将跃升至22.3万吨。以2020年产能统计,并购成功后国内产能CR3将从57%提升至67%,CR5将从76%提升至81%;全球产能CR3将从64%提升至70%,CR5从78%提升至84%。长期看,我国草甘膦行业集中度逐步提升,形成寡头定价格局。

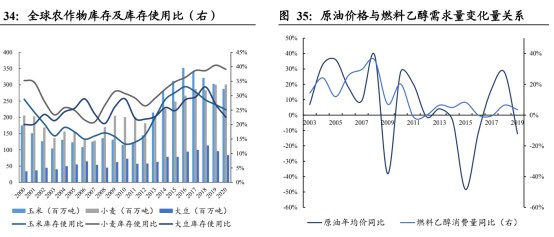

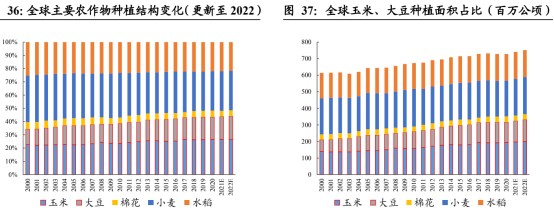

4 农产品强景气叠加种植结构调整,需求超预期

此轮农产品景气源自粮食安全保障、经济复苏带动的农产品补库存。2020年全球大豆库存使用比接近20年来最低,玉米也连续4年降低。同时原油价格上涨使得生物替代能源的效益逐渐体现,进而刺激玉米、甘蔗等部分农作物新需求,需求体现为价格走强以及种植面积扩大。预计2021年全球玉米播种面积新增3.15百万公顷达到197.19百万公顷(同比增长1.62%),全球大豆播种面积新增4.95百万公顷达到127.60百万公顷(同比增长4.04%),2020年种植收益的提升反映在种植面积的边际增长。逐利心态会改变农民种植意愿,农作物种植结构会出现相应调整。由于近几年玉米、大豆的种植收益领先其它品种,全球玉米、大豆的种植面积占比保持逐年提升,特别是2019年以来玉米、大豆的领先优势逐步扩大,USDA预测的全球玉米、大豆种植面积占比提升更明显。

5 加速“2+X”产业升级,从周期向成长演绎

公司业务结构是“2+X”布局,“2”即主业有机硅与作物保护,X是高附加值延伸新兴业务。开化合成搬迁升级30万吨特种有机硅新材料项目、福建上杭布局阻燃剂等项目、与颖泰生物战略合作等,将使得公司未来成长空间大幅打开,X存在提估值空间。

开化合成是公司的全资子公司,拥有自营进出口权、省级技术中心、省重点企业研究院的国家高新技术企业。公司主要从事有机硅单体及系列产品的生产,拥有甲基氯硅烷单体、三氯氢硅、气相法白炭黑、正硅酸乙酯苯基三氯硅烷等产品的先进生产线,是国内单体综合经济指标领先的有机硅生产和研发基地。同时公司也在不断推进产业链的延伸,丰富下游产品种类。

传统化工制造业转型升级受到工艺操作、气候环境、装置设备等多方面不确定因素影响,基础智能化硬件创新相对于软件层面较为滞后。公司提前发觉行业痛点,自2016年开始引领行业数字化转型脚步,投资超20亿元建设马目智能园区,目前已形成业务运营数字化、生产制造智能化、生态服务平台化、信息支撑敏捷化的多元数字化优势。根据公司公告,大力发展数智变革也使得公司整体业务流程时效缩短36.6%,生产效率提升21%,运营成本降低19.5%,产品升级周期缩短30%。公司率先开数字化转型先河,链主式引领产业升级,践行完善顶层设计。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。