随着物流恢复,原药市场正逐步复苏,大部分产品延续节前的行情,市场整体需求维持较弱态势。未来随着美国降息周期临近,欧洲、澳洲等主要经济体有望同步跟随开启降息。据世界银行预测,随着全球制造业PMI普遍回暖,2024E全球贸易量增长率有望达2.8%(前值1.7%),2025E有望达3.0%。中国是全球重要的出口国,看好全球制造业回暖对中国出口增长的推动作用。

除草剂节后市场出货量有限提升,制剂加工按需采购。大品原药及中间体供应充裕,行业空头氛围萦绕,业者待市严谨,内销外贸保守运行。供应方面,宏观稳健、产能自主能动性强,企业装置维持高负荷运行。需求方面,国内刚性消耗迟缓,外贸询单压价,新单量陆续跟进。

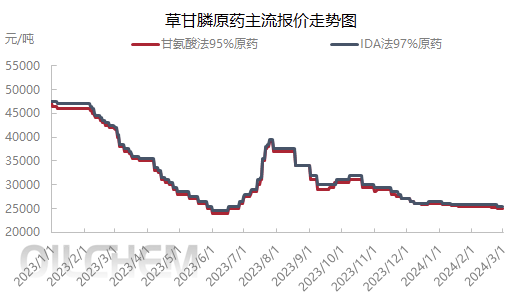

成本方面,黄磷、甘氨酸、三乙胺低位震荡,草甘膦成本波动影响减弱,现草甘膦95%原药报价参考2.55万元/吨、97%原药参考出厂报价2.58万元/吨左右,95%原药市场价2.5万~2.51万元/吨,97%原药参考价2.55万元/吨,实际均是单议。

2022年以来,草甘膦利润整体呈现下滑趋势,时至2024年草甘膦成本趋近稳定,草甘膦毛利跌至近3年底部,截至2024年2月29日,甘氨酸法草甘膦原药价格下滑至2.51万元/吨,原料液氯、甲醇上行,甘氨酸、黄磷下滑,多聚甲醛、三乙胺暂时稳价,草甘膦甘氨酸法综合成本下降。隆众资讯核算甘氨酸法草甘膦生产成本约2.46万元/吨,新单出厂价2.51万元/吨左右,估测除氯甲烷回收成本外,草甘膦利润约0.04万元/吨。估测考虑氯甲烷、甲缩醛回收成本,草甘膦利润约0.34万元/吨,利润率在13.65%附近。在此毛利区间下,草甘膦价格进一步下滑空间有限。

巴西、美国、阿根廷是全球草甘膦用量前三消费国,占全球总用量的45%。2023年上半年,巴西、美国和阿根廷3个草甘膦主要消费国整体仍处于去库存阶段,高库存致使补库需求推迟,草甘膦终端市场价格呈现阶梯下滑的趋势,四季度,巴西、美国和阿根廷的出口量逐渐上升,提振草甘膦价格。目前巴西、美国和阿根廷陆续去库结束,有望逐步进入补货期,草甘膦海外需求有望回暖。

据悉,当前草甘膦企业一季度订单跟进量良好,场内库存下降明显,且3月CAC会议有望迎来需求利好,因此业者对当前草甘膦市场多持挺价态度。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。