原标题:“十四·五”农药行业投资情况及展望

“十四·五”是我国实现第2个“一百年”奋斗目标起步期,也是推动我国国民经济各行业高质量发展的关键5年。我国已经成为全球最大的农药生产和出口国,我国农药产量约占全球农药产量50%,高峰年近85%出口到180多个国家和地区。受2021、2022年连续2年农药价格高位运行及2023年初新冠疫情管控终结、预期经济强劲反弹等综合因素影响,2023年农药行业投资冲动再次兴起,进一步加剧了部分产品产能过剩向全面过剩之势,给行业发展蒙上了一层阴影。

1 产业投资

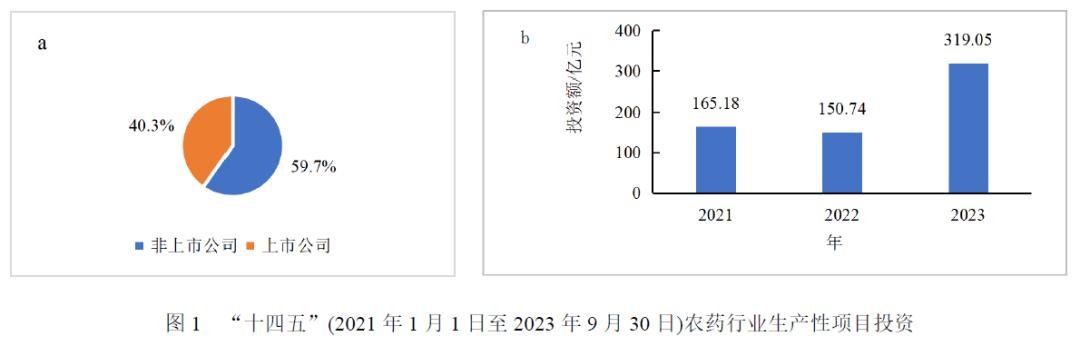

据公开报道,“十四·五”前3年(2021年1月1日至2023年9月30日),农药行业生产性项目投资额634.97亿元(不包括不合理投资额约125亿元),其中上市公司256.09亿元,占比40.3%,非上市公司(含新三板挂牌公司)378.88亿元,占比59.7%(图1a)。2021—2023年投资额分别为165.18亿、150.74亿、319.05亿元(图1b)。图1表明2023年投资额呈现大幅增长,但面对2023年农药价格低迷,热点产品产能持续过剩,2023年的某些投资计划可能被取消或终止。

1.1 上市公司投资区域

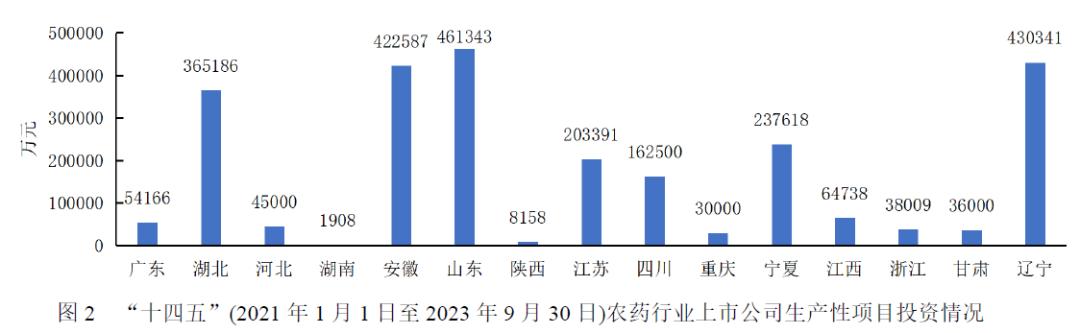

上市公司投资的项目涉及15个省区,其中,山东、辽宁、安徽、湖北4个省居多,其次是宁夏、江苏、四川3个省(图2)。

1.2 非上市公司投资区域

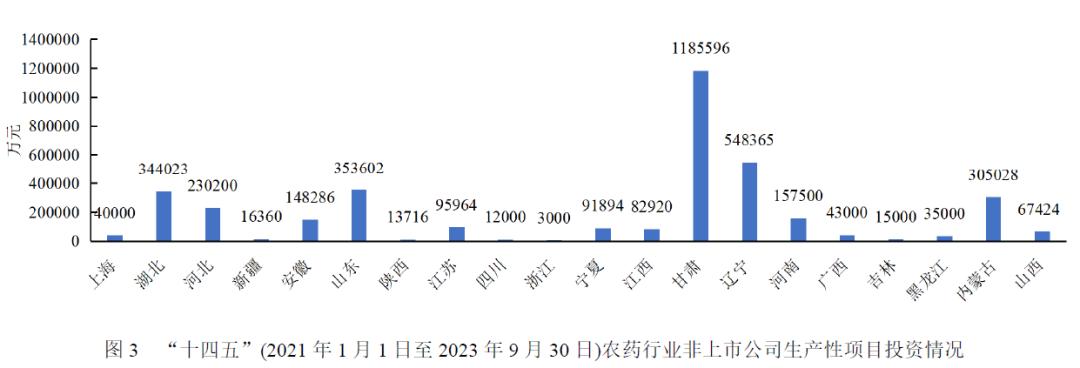

非上市公司投资的项目涉及20个省区,其中甘肃最多,超过100亿元,其次是辽宁、山东、湖北、内蒙古4个省(图3)。

2 新增产能

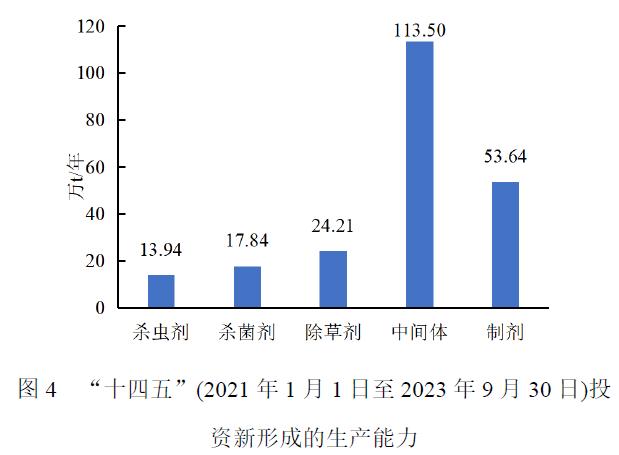

“十四·五”前3年,投资形成的新产能:原药55.99万t/年(杀虫剂13.94万t/年、杀菌剂17.84万t/年、除草剂24.21万t/年),中间体113.50万t/年,制剂53.64万t/年(图4)。按照投资主体分,上市公司原药增加产能18.62万t/年,非上市公司37.36万t/年;上市公司农药中间体增加产能38.58万t/年,非上市公司74.92万t/年;上市公司农药制剂增加产能29.24万t/年,非上市公司24.40万t/年。

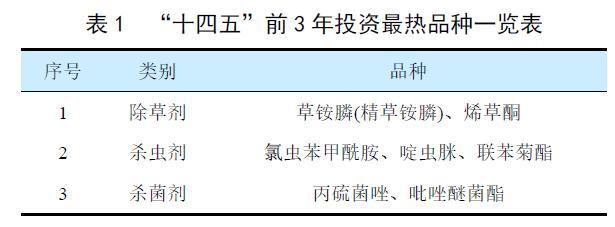

根据投资项目产品方案,最热的品种见表1。

3 展望

3.1 面临的局面

2023年伊始,尽管新冠疫情管控终结,但经济发展面临的困难和挑战始料未及,叠加产品市场需求不及预期、无序竞争和盲目扩张三重不利因素,行业内相关企业营收大幅下降的比例突然增多。营收下降意味着产品价格显著下降或既有市场份额丢失,或者两者兼有。此外,高质量发展要求、环保安全监管要求持续提高,各类成本压力在可预见的未来将不会降低。

3.2 行业艰难度

一般而言,上市公司总体上代表了行业中生存状态最好的一个群体,其固有优势包括知名度高、融资渠道顺畅、融资成本较低、可通过股权期权吸引并激励核心人才等。有统计显示,国内A股5,300余家上市公司2023年半年报披露亏损的约占20%,而2023年半年报披露营收增速最低的那20%的企业,其营收下降幅度均大于17%。行业艰难度=(亏损公司数量+未亏损但营收同比降幅超过17%的公司数量)/行业样本公司总数×100%。

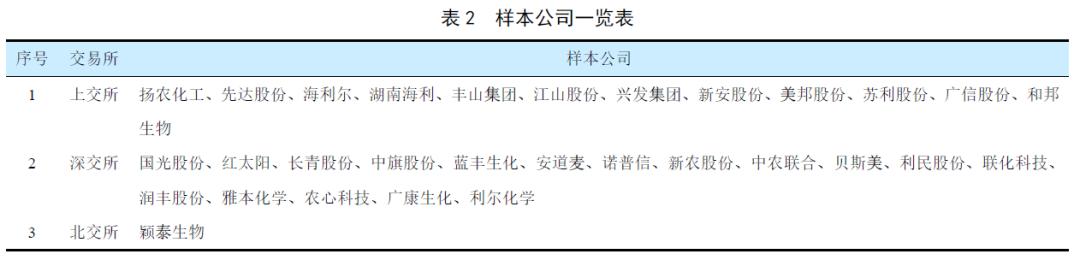

为避免贸易比重过大或主营业务中农药比重过小等因素干扰,笔者仅选取行业内具代表性的30家上市公司(表2)作为样本公司,这些上市公司多数以农药为主业,部分公司即便有其他基础化工业务,但农药业务仍占较大比重或具有行业影响力。

通过对30家农药行业上市公司2023年半年报进行研究,结果有2家上市公司亏损,有15家营收同期下降幅度大于17%,因而行业艰难度为57%。有研究认为,2023年十大艰难行业为民营房地产、生猪养殖、焦炭、园林工程、化学原料、普通钢铁、文娱用品、教育培训、照明电工、消费电子。其中,民营房地产行业艰难度超过100%,消费电子41%。化学原料行业艰难度59%,排名第5,农药行业艰难度符合化学原料行业的大势。

3.3 “十四·五”后2年投资预测

受2021、2022年农药价格高位运行以及2023年价格低迷等因素影响,预计2024年和2025年行业投资冲动将明显减弱。据统计,“十三·五”和“十四·五”以来新增的原药产能接近120万t/年,需要一段时间的产能整理期或产品消化期。尽管农药具有刚性需求特征,但其市场只能通过挖掘而不像其他消费品那样可以培育或引导,同时还面临减量使用的压力。此外,我国农药产品的主要出口市场还面临替代或激烈的市场竞争。预计“十四·五”后2年,农药行业投资将回归理性,投资额将有明显回落(图5)。

4 建议

近年来,随着生产成本构成及市场开发等综合因素的影响,农药项目投资越来越大,项目投资的边际收益或投资效益降低。我国农药行业已形成出口导向型产业,在可充分满足国内市场需求的情形下尚有一大部分产品供应国际市场。而近年来国外部分区域(如印度)的供给能力有快速提升的趋势,因此,行业一方面要主动克制投资冲动,警惕新的产能过剩趋势,另一方面须对当家品种的工艺技术进行持续改进和提升,守住优势产品,进一步巩固行业地位,同时要努力拓展海外市场,实现国内国际市场良性双循环。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。