从2014年开始,中国的环保风暴一波比一波来得更急,由于政策推动所积聚的能量终于在2018年的农药生产和价格表现上爆发。环顾四周,全球采购环境已经悄然发生变化。中国企业励精图治、印度企业摩拳擦掌,全球采购商被迫“顺应潮流”。在本文中,我们与多家具有典型代表性的中印生产企业和全球采购商进行了对话,希望能较为清晰地为读者描绘当前的全球供求新生态。

1 中国——资源快速聚集,优势企业稳定增长

2014—2015年,中国在全国范围内开展的环保检查开始对全球农化市场产生影响。其后越来越严格的执行和监管,正在逐渐改变全球农化产品供应的格局。进入2018年,由于限产导致的价格波动成为一种新常态,中国出口十大产品价格无一例外同比高于上年,数个产品的价格涨幅超过30%。

与价格飞涨对应的是产品的极度供不应求。这又在一定程度上改变了全球的供求格局。小公司被无情淘汰,大公司积极寻求资源的整合,继而凭借规模和资本优势释放产能,快速抢占市场。在客户合作策略上面,他们也逐渐从“积极寻找采购商”逐渐转变成了“精心筛选采购商”。

在本次访谈中,记者分别采访了几家在除草剂、杀菌剂和杀虫剂领域具有代表性的生产企业,以及有着鲜明服务特色的贸易企业。他们有的积极在产业链上做横向、纵向的并购来快速放大公司规模效应,提高抗风险能力;有的凭借良好的生产和环保基础,大举释放产能,并且布局新产品和市场。通过了解这些公司在这一年中的生产发展情况和战略举措,我们可以看到,经过这一次的行业结构性调整,优势资源在中国进一步聚集,部分中国公司将在全球农化价值链上快速向上攀爬。

1.1 环保强压利大于弊,优势企业获得稳定增长

利民股份在过去的1~2年内通过资本运作快速扩大公司规模。公司入股的新河公司目前百菌清年产已达10,000吨;2017年收购的河北双吉目前年产1万吨代森系列产品。此外,公司还有年产500吨苯醚甲环唑,年产2,000吨硝磺草酮,年产1,000吨吡唑醚菌酯等项目均运行良好。2018年末公司大举并购国内阿维菌素领军企业威远生化,加快了其在杀虫剂和除草剂领域的市场占有。

公司副总经理李媛媛表示,公司始终坚持环保先行的基本准则,因此生产基本没有受到环保限产政策影响。2018年公司自主出口额获得了较大的增长,除了生产的保障和价格因素外,新兴市场的拓展(中南美洲、澳洲)和新产品的推广(硝磺草酮、噻虫啉),新登记的订单转化等因素都对业绩增长做出了贡献。

中山化工集团在2018年先后完成了多个大宗品种的扩产。目前,公司三嗪类化合物(莠去津、莠灭净、西玛津、特丁津等)产能达到100,000吨;硝磺草酮达4,500吨,另有3,000吨生产;苯嗪草酮扩增至3,800吨;灭草松扩增至8,400吨。此外,公司还锁定了一系列高端产品的生产规划,包括五氟磺草胺、吡唑醚菌酯、丙硫菌唑、异噁唑草酮、肟菌酯。通过聚焦优势产品和抢先进入新产品市场,中山将迎来一波业务升级。

公司董事李丹表示,经过这几年环保政策的收紧,淘汰了大量落后产能,各大企业利润已经有了大幅度提高,这为企业的转型升级带来可行性。李丹说道:“我们已经在研发端加大投入以应对未知的市场变化,并在各个市场布局产品登记和新产品引入,为合作伙伴提供更多的产品组合,同时尝试不同的合作模式。最终目的都是一个:最大程度地发挥各自优势,共同扩大市场占有率。”

中农联合是全球领先的新烟碱类农药原药生产企业,也是国内为数不多的全产业链生产吡虫啉和啶虫脒的企业。公司总经理助理王文丽在接受采访时表示,凭借公司前期在环保方面的大力投入,2018年公司保持了良好的开工率,其哒螨灵、吡虫啉、啶虫脒、烯啶虫胺、噻虫啉、麦草畏等原药及制剂生产都未受到大的影响,加上近几年加大在海外的登记投入,公司的海外销售获得了大幅度增长。

中农联合在自主知识产权创新方面的投入和储备,有可能在未来成为新的增长点。公司拥有自主创制的产品氟醚菌酰胺,该产品已在主要农业生产国家申请专利保护。“我们还有十余项专有技术新产品储备,针对这些产品,我们在准备国内登记注册所需要的报告时,也同步做到GLP标准,使新产品可同步面向国外市场。”王文丽说。

其他重要的除草剂生产企业如山东滨农、永农生物处在环保最为严厉的城市和地区,但是他们均表示,在环保强压剔除了不正规厂家带来的不正当竞争,完善了企业自身的发展要素,对于整体发展是利大于弊的。

滨农科技提前布局环保设施,在政策趋严之前就已经建立了完备的“三废”处理系统,公司主打产品异丙甲草胺、精异丙甲草胺开工正常,具有明显的规模优势,同时公司领导积极布局产业链,与中间体厂家建立长期稳定的战略合作关系,保障了产品的市场占有率。预计2018年,山东滨农销售额增长15%以上。

永农生物位于浙江,该地区一直都是环保高压地带,各大企业不断增加环保设备,减少环境污染水平,整体环保治理水平已经领先其他省市自治区3~5年。公司采购总监陆丽静表示,2018年公司的全年营业收入保持20%的增长速度。未来永农生物将进一步扩大市场布局,在美国、巴西等国家设立分公司。同时,在产品上将做到更细致、更终端。通过充分发挥产学研的协同作用,应用组合化学等高新技术方法,创制一批更高效、安全的农药新品牌。

随着越来越多的海外采购商在直接与生产企业进行沟通,作为中间桥梁的贸易公司发展情况又是如何?他们能够提供给采购商什么样的额外价值呢?江阴立高总经理苏娅认为,贸易公司的定位应该是客户与工厂之间的一座桥梁,海外采购商直接与生产企业沟通,主要基于登记需要或期望拿到最低的价格。但生产只是商品价值中的一部分,贸易公司专长于充分了解客户需求,可以为客户提供较为全面的产品信息,同时寻找最合适的供应商。以这样的服务理念为指导,江阴立高在2018年在克服市场紧缩,价格波动剧烈等困难,取得20%以上稳定增长。

1.2 合作心态发生转变,战略合作伙伴共同进退

在与一些国内企业的交流中,我们发现,在之前供大于求的背景下,公司急于将货卖出手的心态已经在发生转变。供应商在选择买家的时候也采取了更为谨慎和可持续的策略,他们更倾向于筛选出“战略合作伙伴”。

中山化工多年来与跨国公司有非常稳固的合作关系,董事李丹对于战略合作伙伴有很深的理解。他认为,合作双方具有高度的互补性,通过合作中都能获得的重大利益,对各自的整体或区域发展有重大影响的,这样的合作伙伴才能称为战略合作伙伴。

李丹说,中山在选择合作伙伴的时候,主要考虑渠道能力在本土市场足够强大,可以消化公司的产能,这是双方达成战略合作的基础。合作期间,大家能够资源共享,相互支持双方的业务发展,共同面对来自于市场或者竞争对手的挑战。此外,在关键时刻共同进退,不离不弃互相支持也很重要。“当然,有合作就会有竞争,我们与竞争对手之间也存在合作的可能,我们与合作伙伴之间也可能会有利益冲突,关键是我们如何平衡利益与冲突,这是需要双方共同的智慧。”李丹说道。

“不离不弃”的互相扶持,在中农联合看来也是选择战略合作伙伴的要素。王文丽认为,应该以发展的眼光来看待供求双方的合作。每个行业都有周期性,市场存在起伏,不能因为行情一时的好坏,话语权相对较大的一方就强压对方低价供应或是高价销售,如果有这种心态就谈不上战略合作。

在经过几十年的磨合升级之后,永农生物与其原药供应商的合作已经到了进一步升华的阶段。从销售源头开始,到合同签订,到原药登记,利益分成,双方相互之间将不再是竞争对手,而是基于双方的共同利益,协同发展,实现双赢。这不是永农单方面的选择,是永农与其供应商之间相互的战略匹配。

2 印度——企业抓住机遇快速扩张,中印合作开启

印度农化行业以低廉的人力成本、相对专业的生产和市场服务能力参与全球农化市场的供应。但是中国的农化行业在近20年中飞速发展,很快就在价格、品种的多样性、供应量及稳定性等方面超越了印度。中国农化产业链由于政策管制而发生的扰动,为印度农化制造业的再度兴起带去了利好影响。中国供应的中断,使得原有的买家不得不转向印度,需求的集中爆发进而刺激了价格的增长,在过去的3年中,印度主要农化公司的企业表现都有了提升,而资本的积累又进一步促进了企业的扩张。印度农化企业正在抓住机遇,意图重新回到供应链的主导位置中来。

虽然印度农化存在基础设施瓶颈、研发能力有限、产业链前后整合能力较弱等问题,但是通过国内消费的增长、更好的议价能力、不断增长的产能和合规生产以及买家的信任,加之印度政府推出的“印度制造”计划,印度农化行业很有可能在之后的10年中步入“印度农化2.0时代”。

2.1 印度本土企业通过扩产、登记储备等手段快速扩张

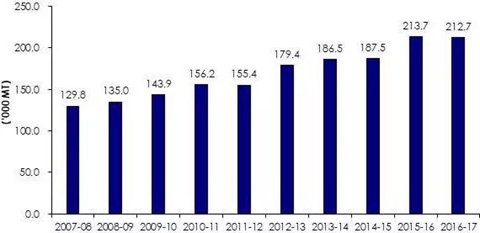

来自印度Sunidhi Securities & Finance公司的咨询师Rohit Nagraj通过与我们分享一组数据,向我们展示了印度农化行业的发展。从数据来看,对比中国农药产量从2015年开始的持续下跌,印度农药生产近年来稳步增长,2015—2016财年印度农药生产了21.37万吨农药,比上年的18.75万吨增长了14%。2016—2017年的产量稍有下降,但依然是保持在21.27万吨的高位上。

图1 印度10年来农化产量趋势

(来源:Sunidhi Securities & Finance)

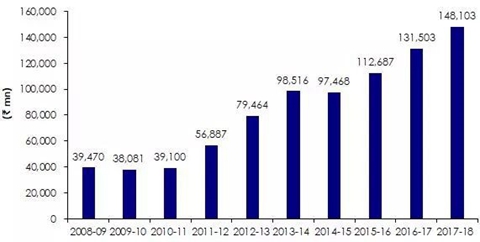

于此同时,印度农药出口量从2014—2015财年开始就不断以两位数的年增长率进行攀升。2016—2017财年印度共出口了1,315亿印度卢比(约合18.5亿美元)。2017—2018财年的最新数据显示其出口量持续增长12.6%至1,481亿印度卢比(约合20.8亿美元)。

图2 印度10年来农化产品出口价值

(来源:Sunidhi Securities & Finance)

从公司业绩表现来看,各个当地主要的农化公司销售额均有增长。有了资金规模,面对农化原材料涨价的局面,越来越多的印度企业开始选择后向整合的发展策略,不断地通过收购减少对上游供应的依赖,这和目前中国农化企业保障其生产的策略也是一致的。记者采访了几家中小型体量的印度企业,了解他们在近几年的发展情况和未来规划。

Agrow Allied Ventures Pvt ltd(AAVPL)是近期印度发展最快的农化企业之一,其平均年业绩增长率保持在35%。该公司总经理Rakshit Sehgal介绍,公司在拉贾斯坦邦拥有一处工厂,可生产10~12种农药原药产品。Agrow Allied是印度领先的2,4-滴系列产品生产商之一,年产能达到8,000吨,除2,4-滴以外,公司还拥有草甘膦、丙草胺、炔草酯、噻虫嗪、高效氯氟氰菊酯、三环唑等产品。目前,Agrow Allied的出口占公司总产的30%,主要出口市场包括南美、非洲、中东和亚洲市场。这一份额正在逐年扩大,Rakshit Sehgal预计,到2020年这一份额将增加到50%。

至于公司的未来发展规划,Rakshit Sehgal表示,公司计划于2020年将2,4-滴原药产能扩增至14,000吨。预计到2021年,其原药总产将达到20,000吨。他说:“随着公司产能的不断增长,公司正在实现规模经济,可为客户提供最便宜和最优质的产品。中国的环境问题为印度提供了巨大的机会,过去这一年中,有更多的欧洲、南美和非洲公司与我们达成了合作,印度公司正在成为仅次于中国的第二大农药来源。鉴于此,目前我们正在大力投资非专利及刚过专利的农药产品的GLP数据生成,未来公司将通过在多个国家进行登记来确保全球市场的发展。”

Heranba公司成立于1996年,最早只生产少数拟除虫菊酯类的原药产品。之后公司通过扩大原药和中间体的生产得以发展壮大。2005年后,Heranba开始生产农药制剂产品,并在印度推出了自己的农药品牌。如今,Heranba的制剂产品已经销往全球多个国家。公司目前在古吉拉特邦的Vapi建有4个生产工厂,其原药及中间体月产量可达到1,000吨。

该公司国际市场经理Prakash Kumar介绍道,上一个财年,通过提高其生产能力以及印度和出口的客户群,Heranba公司业务增长了将近80%。其主要产品为一些菊酯类,出口至超过60个国家。出口的主要市场包括中国、东南亚、中亚、非洲和拉美。Prakash Kumar还透露,目前,为了扩大生产,公司正在该邦Saykha和Sarigam建立新的工厂,计划生产更多的农药原药品种,以及建立更大的制剂加工厂。

Indogulf公司同样也在趁着这一波上升热潮快速扩大生产。公司CEO Saurabh Abhiranjan介绍说,公司最近正在筹备吡嘧磺隆原药生产线。而他们将成为印度第二家能够提供该产品的公司。

Indogulf拥有4家生产工厂,包括1家原药厂和3家制剂工厂,可生产超过50种原药产品。公司在全球17个国家有出口业务,主要市场面向亚洲、中东和非洲。目前公司在美国、非洲和中东设立了3家子公司服务于当地客户。最近,公司还进一步将市场深入到中非地区的多哥,与当地企业合作,提供产品帮助农民提高生产效力。

2.2 中印合作的机会悄然开启

在访谈中,几位受访人均表示,中国作为全球农药供应霸主的地位还是难以撼动。不过,Rakshit Sehgal认为,语言障碍和缺乏数据登记资料是中国企业发展的瓶颈。他说道,在全球范围内,许多公司仍然倾向于购买印度的制剂产品,因为质量更好。而在原药方面,由于成本差异,优势还是非常有限。“由于印度缺乏基础化学品的生产,因此仍然依赖于中国提供众多的原药中间体。对于印度公司来说,重点关注向后整合非常重要,这样我们才能在不久的将来生产出更多的产品来参与竞争。”

对于部分行业人士呼吁中印企业之间的投资合作这一议题,参与此次采访的印度公司基本持开放态度。RohitNagraj认为,如果中国公司能够和印度公司在中间体生产方面进行合作,那么这些产品的价格波动将会逐渐平稳,供应也将更加稳定,能够为全球的农化客户产生更多的价值。

Rakshit Sehgal表示,包括AAVPL在内,他们欢迎中国公司到印度建立合资公司,这样就可以将中国的生产技术专长带入印度。印度是中国销售中间体的最大市场,因此在印度开发这些产品对两者都有好处。印度本身也是全球增长最快的农用化学品市场,目标是到2020年达到60亿美元。向后整合不仅有助于印度以更低的价格生产产品,而且中国企业还可以把印度当成出口替代货源,服务于全球的客户。

事实上,这种合作已经悄然开启。Saurabh Abhiranjan透露,Indogulf与德国Bahrain公司以及中国公司已经开启了合资合作,“我们将共同在印度生产新的过专利化合物,其中之一就包括螺甲螨酯原药,这种原药已经在我们的原药厂成功合成。”

Prakash Kumar也透露,据他所知,许多中国公司已经开始非常积极地探索这一可能性了。“我们对于这种合作是持开放态度的,我们有足够的资源和产品来帮助中国企业共同渗透印度和全球出口市场。”3 海外采购商——顺应潮流,直面挑战

面对中国正在发生的产业结构性变化,对中国农药企业高度依存的海外进口商也在被迫做出自己的调整。他们有的部分转移了采购阵地,有的将兴趣转向了新的产品。我们发现,采购商基本是在以一种“顺应潮流”的态度,对全球的供应形势采取开放心态。

3.1 贸易壁垒加剧采购的转移

在采访中,我们与西澳一家重要的的农化企业进行了对话。这家公司成立20余年来,一直以低利润、高销量、客户直接分销的发展模式服务于本土市场。公司创始人和董事是澳大利亚主要的农场主和经营者,因此他们的优势在于比普通竞争对手更接近市场,更能深刻了解客户的需求。这家公司对中国供应的依存程度较高,据受访人透露,公司与中国供应商有多年的合作关系,其从中国采购的产品最高占到总采购量的85%。主要产品包括草甘膦、百草枯、氟乐灵、三唑类化合物以及吡虫啉等。

来自中国的产品价格的波动无疑对公司的采购和分销产生了深远的影响。受访人透露,加上关税和反倾销税的实施,公司从中国采购的量一直在下降,2018年公司的总营业额减少了近10%,目前部分采购转移到印度或澳大利亚本地供应商。“中国制造的产品不像以前那么便宜了。”这位人士在访谈中直言,“不过,如果价格是一家公司最终的目标,那么市场上终将有他的替代者,这就是为什么中国的生产商非常努力地接受变化和升级,以更好地适应这种转变。”

在短期内,我们看到一些产品的采购已经逐渐转移到中国以外的其他国家。这已是一个事实。“事实上,我们也从印度供应商那里进行了几笔重大的采购。”受访人说道,“但这并不仅仅是因为印度的产品更加便宜。我们有一种除草剂产品,澳大利亚政府最近对来自中国的该产品征收了反倾销税,税率为35%,而来自印度的产品则不受此关税的影响。所以从某种程度上来说,这给了印度一个不那么‘公平’的优势。但是,从长远看,我仍然相信中国将成为世界主要的产品供应国。”

3.2 直面采购挑战,挖掘更多市场需求

AWBA集团是缅甸植保市场中的领军企业,该集团服务于350万种植户,占到了缅甸700万种植户的一半。在过去的15年中,公司一直从中国购买大量农药产品,高峰时中国供应的产品占到了公司总采购量的80%,主要进口产品包括草甘膦、高效氯氟氰菊酯、百草枯、毒死蜱、双草醚等。公司董事长U Thadoe Hein坦言,15年前,人们在采购中国生产的农药产品时还需要因为担心品质小心翼翼,但是如今中国农药的品质已经大大提高,“我认为,他们与跨国公司生产的农药品质已经相差无几。”

环保限产迫使这些对中国极度依赖的农药进口商做出更好的产品储备计划,并且及时调整采购策略。U Thadoe Hein介绍说:“由于供货短缺和中国农药价格上涨,一些产品的利润空间被压缩。加上2018年缅甸货币贬值超过了20%,农民现在需要支付的价格被大幅抬高。不过,某些产品依旧占有市场。” U Thadoe Hein表示,过去,AWBA从贸易公司进口大量产品,为了应对当下面临的挑战,公司试图直接向生产商购买产品,以满足大部分的需求。但在某些情况下,由于付款等问题,他们仍然还是需要从贸易公司那里获取产品。“长远来看,我们还是希望能与生产商直接合作。目前,为了保证供应,我们已将部分采购转向了印度。最重要的是,我们希望中国的市场能够尽快复苏。” U Thadoe Hein强调道。

此外值得注意的是,AWBA显示出了对中国自主专利品种的极大兴趣。U Thadoe Hein对中国推出的更多自主创制的专利品种感到兴奋。他表示,过去在市场中只能看见来自西方跨国公司的新化合物分子,现在中国推出了更多的专利产品,AWBA非常愿意与创新的中国公司合作,在缅甸推广他们的产品。

泰国正大集团(Chia Tai Co., Ltd.)是当地领先的农业企业之一,公司专注于研发,精选世界领先的农药生产商和高品质产品在当地分销,并不断开拓海外市场。公司植保业务副总裁Kornkanok Chantakitwattana表示,泰国农业企业发展(包括农业企业和种植者)的核心问题是理解价值链上客户的需求。在过去的5年中,由于新产品进入市场的减少和不利的农业环境,跨国公司整体增长呈下降趋势。对于本地公司来说,他们通常会聚焦在作物和有竞争优势的地区,采用定价和聚焦策略来获得增长。目前泰国面临对高毒和老旧农药产品的严格控制,正大需要解决的挑战是如何快速开发新产品,并在合适的时间及时投向市场。

2018年,前三季度从中国进口到泰国的农药量同比减少了2.5%,而进口价值却大幅度增长了32%,价格波动带来的影响显而易见。“我们花了更多的时间与中国供应商联系,密切跟踪价格趋势,以便制定良好的供应计划,在可接受的成本范围内获得足够的产品量。中国供应商必须与客户保持密切的合作关系。这样双方就能成为牢固的伙伴关系。”Kornkanok Chantakitwattana说道。

谈及未来的发展,Kornkanok Chantakitwattana认为,经销商或者零售商所扮演的角色将会越来越弱化,基于互联网的力量,生产者和最终用户之间的连接将是最为重要的。农业综合企业作为一个整体,必须在从生产者到农民的价值链上,以最优的成本控制效率达到其灵活性。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。