农药具有提高农作物产量与质量的作用,是我国农业生产中不可或缺的重要生产资料。农药的使用在有效降低病虫草鼠的危害,保护农作物正常生长,提高农作物的产量方面,发挥了极其重要作用。然而农药的长期使用不仅会对生态环境造成污染和破坏,还会危及到农产品和食品安全。如何减少农药的使用,保护环境生态,降低生产成本,改善农产品品质是当代农业的一个重要问题。

随着生命科学技术的发展,人们对转基因生物的了解也越来越充分。目前,世界上许多国家把发展转基因技术作为支撑发展、引领未来的重大战略选择。大量的转基因植物、动物和微生物品种得到了培育。其中也包括许多高产、优质、抗逆、高效的农业转基因作物新品种。转基因农作物,不但减轻了害虫治理工作的负担,还提高了农业生态系统的多样性和稳定性。我国转基因作物主要有棉花、番木瓜和白杨等,种植面积为290万hm2,位列世界第7位。截至2019年底,我国培育的转基因抗虫棉品种已经超过176个,这些品种的推广使棉花产业的农药使用量下降了70%以上。

1 我国转基因农作物的研发和种植现状

我国是对农业转基因技术研究起步较早的国家之一,20世纪80年代已开始着手相关研发工作,“863”“973”等计划对转基因方面的研究予以大力支持。2008年,中央一号文件对转基因农作物的培育工作提出了明确要求,强调加大研发投入,培育具有抗虫、抗逆、高产、优质的转基因农作物新品种。截至2021年5月底,我国农业农村部先后批准自主研发的抗虫棉、抗虫水稻、抗虫耐除草剂及高植酸酶玉米、耐除草剂大豆、抗病毒番木瓜、改变花色矮牵牛、抗病甜椒、延熟抗病番茄8种作物的生产应用安全证书。

目前商业化种植的只有转基因抗虫棉和番木瓜。转基因抗虫水稻“华恢1号”及“Bt汕优63”,4个转基因玉米(抗虫耐除草剂玉米DBN9936、耐除草剂玉米DBN9858、抗虫玉米DBN9501、抗虫耐除草剂玉米瑞丰125)和3个转基因大豆(耐除草剂大豆SHZD3201、耐除草剂大豆中黄6106、耐除草剂大豆DBN9004)也得到获批,但均未取得品种审定和商业化应用。

我国转基因棉花的种植已经十分广泛,截至2019年末,我国共育成转基因抗虫棉新品种176个,累计推广3133万hm2(4.7亿亩),减少农药使用70%以上,国产抗虫棉销售额占我国棉花销售额的90%以上。

总的来说,近年来我国在推进转基因农作物研发、应用、管理等方面取得了长足的进步,但转基因食品在市场上还没有较高的信任度。

2 转基因作物种植对农药产业的影响

自1996年商业化种植转基因作物以来,农药产业的结构发生了巨大变化。

2.1 转基因作物种植对农药需求的影响

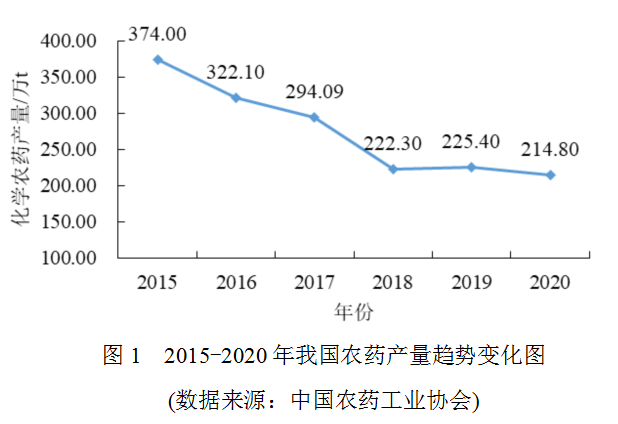

抗虫性状是农作物转基因设计的重要内容之一。随着许多具有抗虫特性的转基因新品种作物被培育和推广,传统种植工艺中大量使用的农药表现出需求下降的趋势,这对农药产业产生了一定的影响。据报道,由于Bt棉在全球范围内的广泛种植,2001年全球杀虫剂用量减少1.05万t。根据美国调查数据,在1996—2008年,随着抗虫棉种植面积增加,单位面积杀虫剂用量明显下降,由1996年的1.80 kg/hm2,下降到2008年的0.63 kg/hm2,抗虫棉的种植面积扩大与杀虫剂用量减少高度相关。另有研究发现,抗虫玉米和抗虫棉花与普通玉米和棉花相比,单位面积杀虫剂用量均明显减少。根据中国农药工业协会的数据显示,2015年至2020年我国化学农药原药产量呈逐年下降趋势。2020年农药使用量实现了“零增长”。2020年化学农药产量年同比下降1.75%。

2.2 转基因作物种植对农药产品结构的影响

转基因作物的种植对我国农药产品结构产生了巨大的影响。按产品类别分,农药主要分为杀虫剂、杀菌剂、除草剂三大种类,其他还有杀线虫剂、植物调节剂等。在2013年农药登记中杀虫剂占35.97%,杀菌剂占25.84%,除草剂占25.6%,植物生长调节剂占61.85%。到2018年,杀虫剂减少了4.46%,占比达31.51%,杀菌剂增加了0.87%,占比达26.71%,除草剂增加了11.32%,占比达36.92%,植物生长调节剂增加了2.13%,占比达3.98%。与2013年相比,2018年杀虫剂制剂占比下滑,而杀菌剂、除草剂和植物调节剂的占比提升,农药产品结构比例更加均衡。不仅是农药种类,农药制剂结构也在不断地优化,绿色、安全、环保、药效好的农药剂型登记占比不断增加,例如,悬浮剂从2013年的16.6%增加到27.9%。而安全性差、易产生污染的农药剂型减少,例如,可湿性粉剂在2013—2018年减少了8.8%。产品结构优化不仅能促进农药产业持续健康快速发展,保证产业安全,而且还能增强我国农药行业核心竞争力,全面接轨国际先进水平。

2.2.1 除草剂

1998年以前全球除草剂市场,莠去津列首位,草甘膦仅排4~5位,但自从耐草甘膦转基因作物出现后,农药草甘膦的需求大幅上升,市场销量一路攀升,草甘膦逐渐成为全球最大宗的除草剂品种,约占全球除草剂市场的30%左右,2016年全球市场约56亿美元。一些研究结果表明:草甘膦由于其灭生性特点,最初主要用于非农业用途杀灭绿色植物及作物种植前或收割后控制杂草。但在1996年耐除草剂作物出现及快速扩张后,草甘膦广泛用于作物出苗后的杂草防除,草甘膦的用量也迅速增长。但随着转基因作物的逐渐普及以及草甘膦的广泛使用,耐草甘膦转基因也暴露出一系列的问题。其主要原因一是基因漂移,造成超级杂草的扩散;二是对草甘膦致癌的争论,禁止使用的地区和国家越来越多。中国作为草甘膦的主要生产国家,产能逐年下降,2017年中国草甘膦产量为70万t,较2016年产量同比下降16.67%。

随着耐草甘膦杂草越来越多,各国都在开发兼具多种耐除草剂的转基因作物,其中最成功的作物之一就是耐草铵膦转基因油菜。草铵膦作为除草剂,具有杀草种类多,速度较快,对生态环境的影响较小,容易被降解,相比草甘膦对作物具有更加安全的优势。目前已研发出具有草铵膦抗性基因的水稻、小麦、玉米、烟草、大豆、马铃薯、油菜和甘蔗等20多种作物。1999—2017年间,全球草铵膦的销售量从不足1亿美元增长至7.5亿美元,销量年平均复合增长率保持在13.86%左右。2019年全球草铵膦产能约为4.06万t,中国有效产能约为3.2万t,占全球70%以上。

转基因技术出现10年后,杂草抗性等问题逐渐显现,市面上的农药已难以解决转基因作物抗性问题,草甘膦创始企业孟山都通过不断研发生产其他除草剂转基因作物来应对。随着转基因作物的不断推广与种植面积的不断扩大,将会对农药产业产生直接影响,促使农药行业中产品结构发生变化,适应转基因作物的农药将会成为主流产品。

2.2.2 杀虫剂

目前杀虫剂主要产品包括新烟碱类、拟除虫菊酯类、有机磷类、氨基甲酸酯类等。其中新烟碱类、拟除虫菊酯类、有机磷类三大杀虫剂总销售额超过50%。杀虫剂上市后,有机氯类、氨基甲酸酯类、有机磷类是杀虫剂最早的三大支柱;20世纪40年代,由于有机氯类杀虫剂的高残留性逐渐被禁用淘汰;20世纪70年代开始有机磷类、氨基甲酸酯类、拟除虫菊酯类杀虫剂成为新的三大支柱;20世纪90年代之后,氨基甲酸酯类和有机磷类杀虫剂由于其高毒性,逐渐被新烟碱类杀虫剂所取代。目前有机磷类杀虫剂的份额在不断萎缩之中,被高效低毒的新型杀虫剂取代是大势所趋。近年来新颖的鱼尼汀受体作用类杀虫剂氯虫苯甲酰胺等迅速崛起,未来拟除虫菊酯类、新烟碱类、鱼尼汀受体作用类杀虫剂将成为杀虫剂新的三大支柱。大多转基因抗虫作物对鳞翅目和鞘翅目害虫有较好的抗性,随着全球范围内转基因作物种植面积的增加,防治鳞翅目和鞘翅目害虫的杀虫剂市场份额占比下降。由于鳞翅目和鞘翅目害虫数量的减少,针对其他害虫如蚜虫等的杀虫剂市场份额有所上升。

2.2.3 杀菌剂

杀菌剂主要产品包括甲氧基丙烯酸酯类杀菌剂、三唑类杀菌剂、SDHI类杀菌剂,其中SDHI类杀菌剂增速最快。甲氧基丙烯酸酯类杀菌剂自上市以来迅速发展,2014年成为全球第一大杀菌剂产品类别。但在2015年后发展缓慢,其2014—2019年的复合年增长率为2.0%,主要原因是长期使用产生抗性问题。据Phillips McDougall公司预测,甲氧基丙烯酸酯类杀菌剂未来增长将放缓。三唑类杀菌剂最早于1976年上市,是全球杀菌剂类别中品种最多的一个大类。然而,由于长期使用,产生抗性问题,且若使用不当将会影响作物的生长,近几年发展缓慢,甚至停滞。混配是未来三唑类杀菌剂主要发展方向。鉴于目前没有大规模引种有特别细菌抗性的转基因作物,因此转基因作物的种植对杀菌剂市场的影响较为有限。

2.3 转基因作物种植促使农药、种子等全产业链的整合

纵观世界农化巨头的发展历史,其共同特征是除了开展种子业务之外,同时开展植保业务。以前的孟山都、杜邦先锋、先正达、陶氏益农、拜耳等既是种业巨头,又是农化巨头,而且农化产品与种子对应,不可分割。从国际农化巨头的发展历程来看,世界前三大种业公司孟山都、杜邦和先正达均通过兼并重组不断壮大种子研发能力,随后他们逐步实现对除草剂、农药、化肥等上游产业的整合,同时还不断地向下游饲料、农产品加工等产业发展。转基因作物的种植使农作物培植技术的变化加速,具有优良性状的新品种培育成功到大范围引种只需要很短的时间。而不同品种之间的抗草、抗逆、抗虫性的差异使得其培育方式也可能与传统品种产生较大区别。转基因种植技术的迅速变化会在短时间内改变特定种类除草、除虫剂的供需关系。许多农药公司开始拓展了转基因种子生产销售的业务领域,或者是与转基因种子生产企业进行了合作、兼并重组,从而发展出了“转基因种子+农药”的新销售模式和“种子生产+农药生产+服务”的新行业格局。随着孟山都、拜耳、陶氏、杜邦等大型农药种子企业的合并,国外的农药、种子行业整合格局已经完成。近年来,我国也出现了种子+农药的企业合并趋势。一个典型的例子就是当时在农化领域排名第7位的中国化工对先正达集团进行了收购。2020年1月5日,中化集团和中国化工宣布将旗下农业资产注入新设立的“先正达集团”。完成资产重组后的先正达集团包括先正达植保(运营总部位于瑞士巴塞尔)、先正达种子(运营总部位于美国芝加哥)、安道麦(运营总部位于以色列特拉维夫)和先正达集团中国(运营总部位于中国上海)四大业务单元。先正达集团是世界上业务最多元化的公司之一,2019年销售额达230亿美元。目前先正达集团是全球第一大植保公司、全球第三大种子公司,中国化肥市场领导者。“先正达集团”业务涵盖农化板块农药、化肥、种子、数字农业全流程。

3 总结与展望

根据前文的研究与分析,可以看出转基因技术的发展对种子和农药产业有着极大的影响。目前,我国大规模种植的转基因作物仅有棉花和木瓜,但由于耕地面积的限制、农产品市场需求的变化,以及转基因技术的持续发展,以及人们对转基因作物认知度的提高,我国转基因农作物的种植面积及作物品种会逐渐增加,农药产业将面临极大的考验与机遇。另一方面,由于转基因作物对农药的需求特征,农药产业的产品结构也在经历着巨变,产业整合速度加快。面临激烈的竞争环境与多变的市场需求,农药生产企业除了更加注重自主创新与研发,创新产业运营模式,不断加快产品升级,与转基因农作物的发展相适配以外,还需要积极顺应市场潮流,针对行业变化趋势做出调整。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。