2021—2022年,是全球经济在新冠疫情后的缓慢复苏阶段,但发展依旧面对重重压力。美国是全球最大的农产品出口国,也是仅次于巴西的全球第二农化品市场,在这一时期美国植保市场总体呈现出了较好的发展势头。但2022年初的俄乌战争导致全球能源市场面临危机,化肥等农业投入品供应短缺,“制造回流”“中美脱钩”等话题被大量讨论。

受到能源、物流、价格、供应链等波动影响,美国大宗农化产品的供应和价格在这一年产生了较大的波动,市场采购周期和模式的变化都在这一时期内发生。跨国公司调整美国运营策略,本土生产商和贸易商的采购和生产同样作出调整,更具“在岸”和“双重采购”倾向性。与此同时,需求回流又刺激本土生产水平的提升,市场蕴含发展潜力。

以下这篇文章,是基于在2022年8月16~17日在中国杭州召开的2022中国农药国际市场开拓交流会(China Pesticide Exporting Workshop)上的报告内容。美国农化品制造商与销售商协会(Council of Producers & Distributors of Agrotechnology,CPDA)主席Terry Kippley和美国本土领先的经销商CHS Inc.的营销副总裁Dean Hendrickson就美国市场的最新动态,和他们对未来的预测进行了主题报告。Terry Kippley主要从生产层面指出了当前美国农化生产商正在经历的变化趋势,Dean Hendrickson则更多地从终端层面介绍了供应、价格情况,并分析了未来可能影响市场的几种因素。

2021年美国农化市场持续增长,未来依然由性状驱动

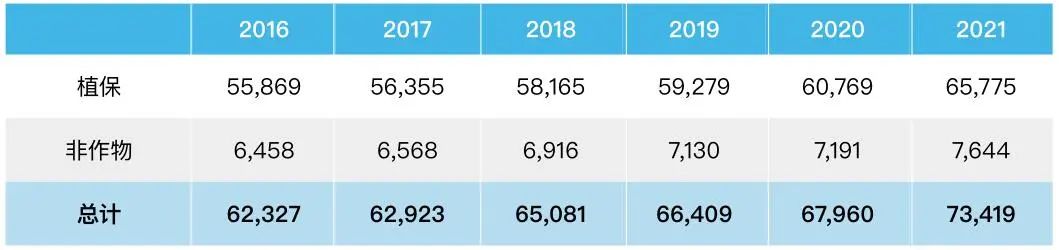

2021全球农化市场总价值约734亿美元(出厂价),其中作物保护市场价值约为658亿美元(表1)。在这658亿美元的市场中,北美约占16%。从国别来看,美国是仅次于巴西的全球第二大植保产品市场。该市场保持了持续增长,2021年植保销售达87.53亿美元(出厂价),5年复合增长率为2.6%(表2)。

表1 2016—2021年全球农化品市场价值(亿美元)

来源:AgbioInvestor。

表2 常规作物保护销售业绩(2016—2020—2021—2026F)

来源:AgbioInvestor,出厂价(2022年6月)。

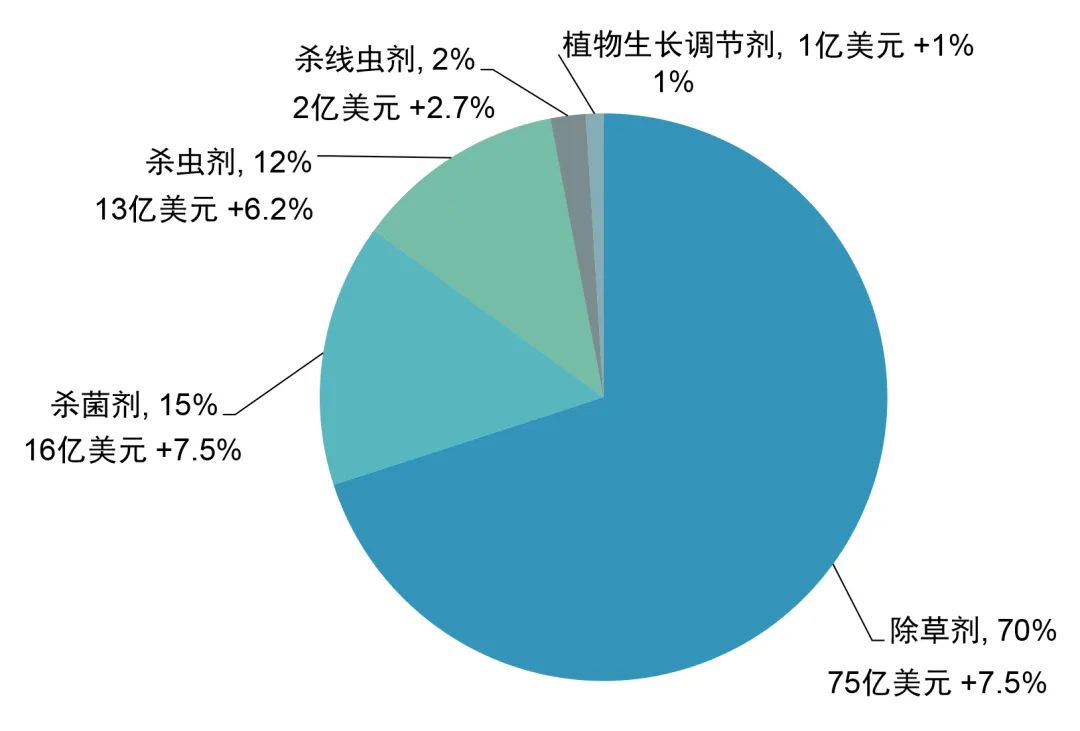

农民层面,美国植保市场发展势头保持良好,市场总价值达到107亿美元。从植保产品种类来看,除草剂市场占70%,其市场价值同比增长7.5%至75亿美元。杀菌剂和杀虫剂同样保持了增长,分别增长了7.5%和6.2%,至16亿美元和13亿美元(图1)。鉴于杂草抗性的增强,预计除草剂的应用将会持续增长。苗前应用、桶混应用的增长将居首位。

图1 2021年以农药类型划分的美国植保市场

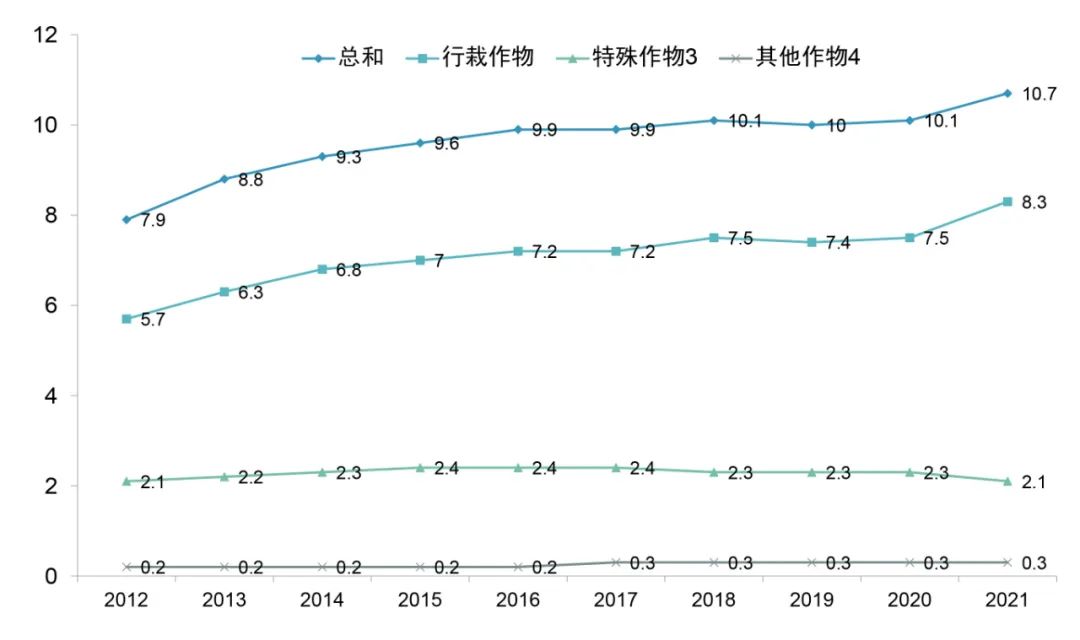

从耕作体系来看,市场绝大多数的增长是由行栽作物驱动的,其中玉米、大豆、小麦和棉花贡献较大。2020—2021年,行栽作物市场从75亿美元增长至83亿美元。而特殊作物市场则从2020年的23亿美元下跌至21亿美元(图2)。

a.不包括稳定剂、某些牧场和草原、助剂、某些作物以及在季末使用的植物生长调节剂;b.不包含2021年部分在季末使用的植物生长调节剂使用数据;c.一些豆类在2021年被重新分类至特殊作物;d.其他作物包括休耕地和牧场。

图2 2012—2021年美国植保市场增长趋势(来源:Industry Estimates)

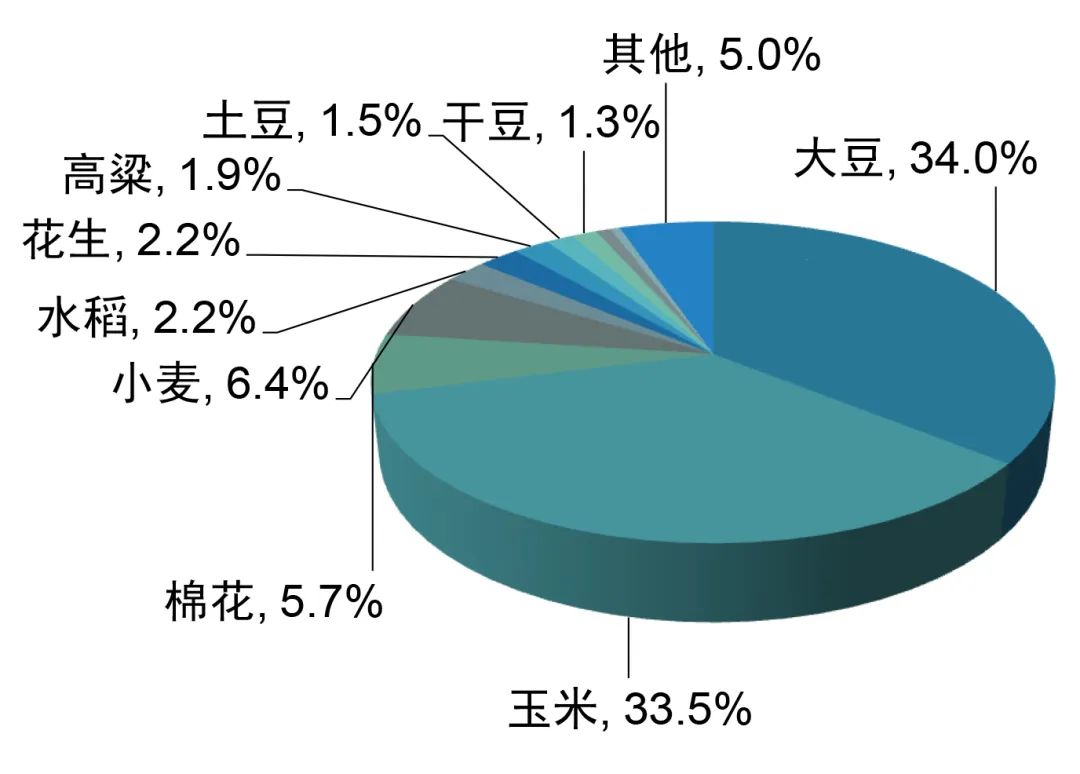

从具体作物来看,玉米、大豆、棉花、小麦这四种作物因种植面积广阔,其植保市场占整个市场的近80%(图3)。目前,第一大植保品类除草剂在玉米和大豆上的施用区别不大。玉米的施用曾经增长迅速。但由于杂草抗性的增强和苗前施用等原因,现在大豆已经超过了玉米。此外,花生、土豆、干豆和甜菜这些作物虽然种植的绝对面积不大,但单位面积的植保投入不容小觑(表3)。

图3 2021年美国主要作物中使用的植保品所占市场的比例

表3 2021年美国作物种植面积及平均植保成本

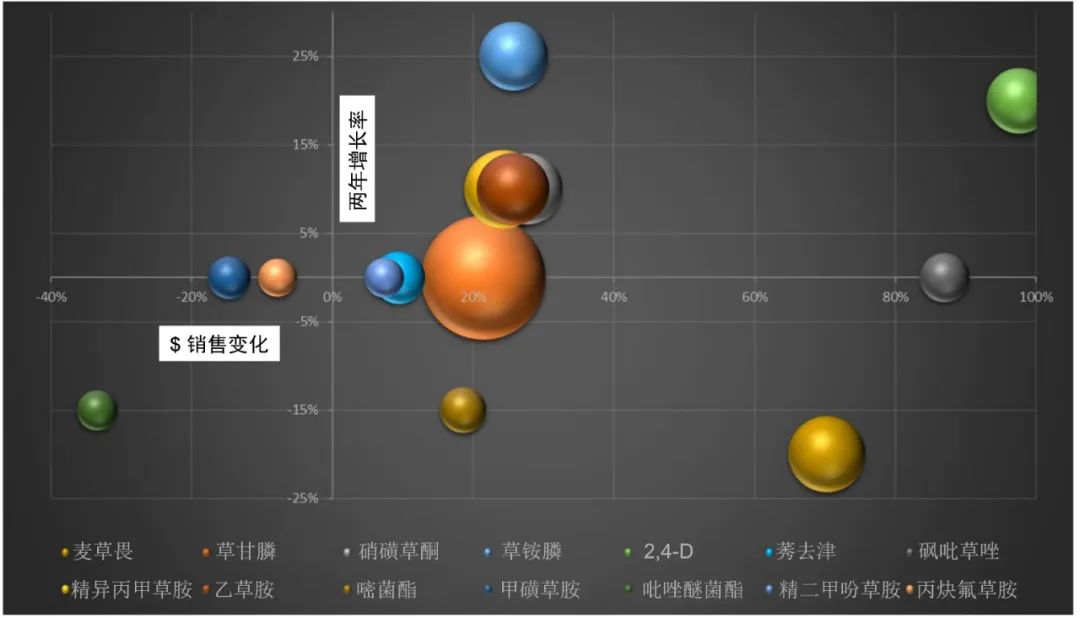

从使用的活性成分来观察市场,首先从下图中可以看到2021年用量最大的活性成分,圆圈越大,有效成分销量越大。在美国植保市场中,种子性状对活性成分使用量的影响很明显。中间的橙色大圈是草甘膦,是2021年市场销量最大的活性成分。其他用量较大的成分包括麦草畏和2,4-滴(图4)。

图中横线表示活性物质以美元计的销售金额变动情况(2021年与2017年相比)。可以看到4年来2,4-滴的金额增长幅度达到117%;麦草畏增长65%~70%,砜吡草唑的增幅也超过了100%。由于面临新杀菌剂活性成分的挑战,吡唑醚菌酯的销售额出现下滑,此外下滑的活性成分还包括甲磺草胺和丙炔氟草胺。

未来美国农化市场的使用依然是性状驱动的走向,草铵膦、2,4-滴和抗性苗前处理产品预计将会增长;麦草畏可能下滑,取决于新的监管法规的制定和实施。

图4 美国植保市场活性成分销售额变化

美国农化行业面临的诸多挑战

近年来,各行业“不可抗力”事件频频发生,美国农化行业也接连应对诸多供应链挑战。2018年中美开展贸易战,导致中国出口商品价格发生变化;2019年新冠疫情在全球爆发,影响空前绝后,隔离、封城,经济停摆,各行各业损失巨大;2021年严重的飓风和冰冻导致原材料价格飙升;更有苏伊士运河堵塞这种令人意想不到的事情发生,造成的全球物流混乱;新冠不断变异,中国政府在2021年秋季开始实施“能耗双控政策”,致使产能紧缩,价格高企;2022年初的俄乌战争进一步加深了供应动荡。

1 价格上涨破坏需求,肥料消费将减少

俄罗斯和乌克兰这两个国家都是主要化肥出口国。欧洲能源由俄罗斯供应,欧洲能源、燃料供应受的影响很大,这影响了原料和中间体生产。一些欧盟企业在俄乌两国设有工厂,许多公司不得不撤出市场。富美实、科迪华已撤出,巴斯夫和拜耳正在撤出。

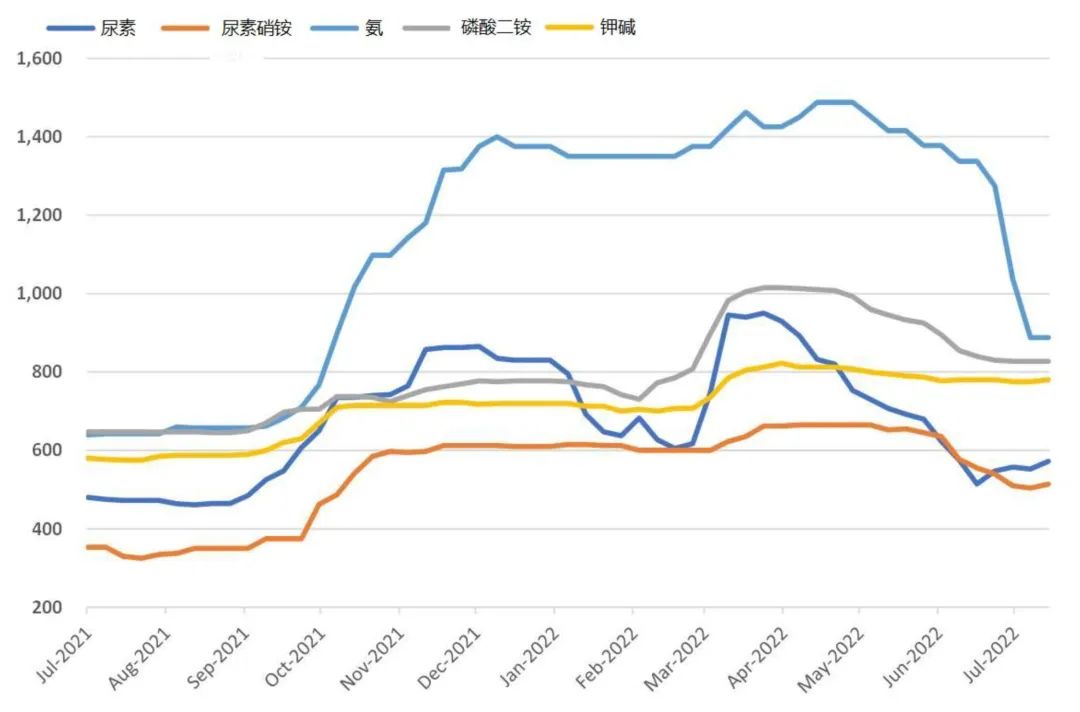

在2022年初,由于战争导致俄乌两国和白俄罗斯化肥出口受阻,中国削减了尿素和磷酸出口,以保证国内供应,因此全球供应变得紧张,价格高企。下图是美国尿素、尿素硝铵溶液、氨、磷酸二铵氨、钾肥的价格动态。同比上年,2022年7月尿素增长19%,尿素硝铵溶液45%,氨39%,磷酸二铵28%,钾肥34%(图5)。价格波动很大,这给零售商和种植者造成很大影响。行业专家认为,价格上涨破坏了需求,作物营养消费量会减少10%~15%,相应会导致零售业的库存高于过去任何时期。

图5 美国化肥价格动态

营养产品价格高企将对美国玉米的生产造成影响。玉米的生产和大豆差别很大,大豆种植所需的营养产品较少,肥料在大豆种植成本中仅占11%。对玉米而言,肥料就是王者,它占据成本的33%。与2020年相比,玉米中的这一支出已经大幅增长了162%,这必然会导致商品价格的提高(图6)。

图6 每英亩玉米的种植成本(来源:USDA ERS)

根据农资平台Farmers Business Network(FBN)在2022年10月份发布了的最新化肥价格透明度报告,由于天然气价格依然高企,预计在农民2023年作物计划之前化肥价格不会正常化。缺乏价格透明度将显著影响投资回报率,迫使企业收紧运营预算,并使农民在已经充满挑战的环境中更难制定明年的作物规划。

2 植保产品:市场需求大,但供应不足

推动植保市场的三个驱动因素是价格变化、数量变化、以及混合效应。在这3个因素中,价格变化的驱动力最大,这主要是源于关键活性成分价格都有了个位数甚至两位数的增长。

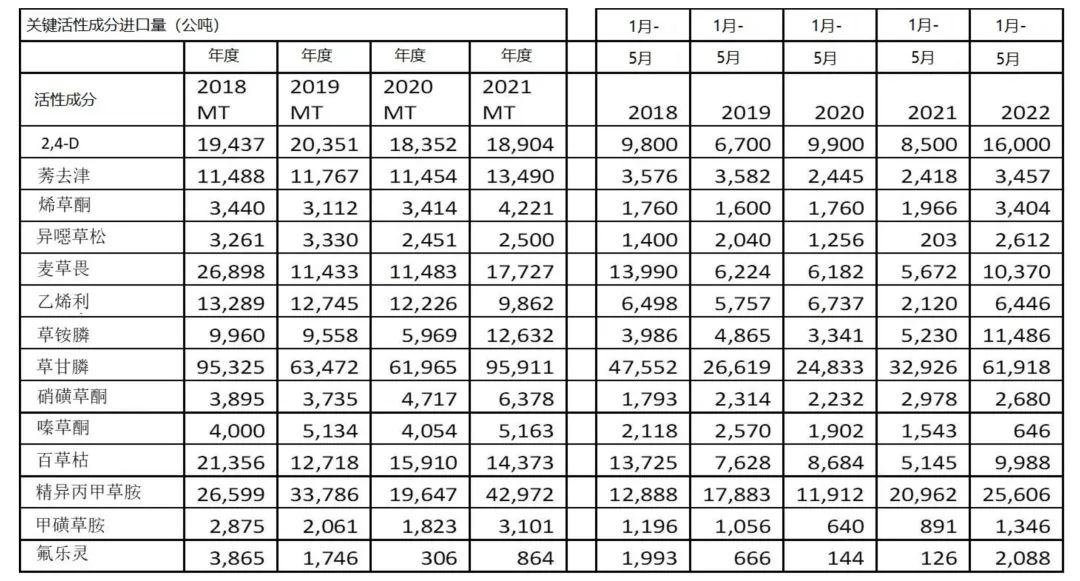

由于供应链的扰动,美国进口商担心供应不足,2021至2022年间,草甘膦的进口量急剧增加。2022年1~5月份,草甘膦进口量几乎等于2019年和2020年全年的进口量。而且不仅是草甘膦,这种恐慌已蔓延到其他产品,草铵膦进口量翻了一番,2,4-滴也是翻番,而乙烯利进口量也增长了3倍(表4)。

表4 美国活性成分进口量

来源:Fanwood Chemical。

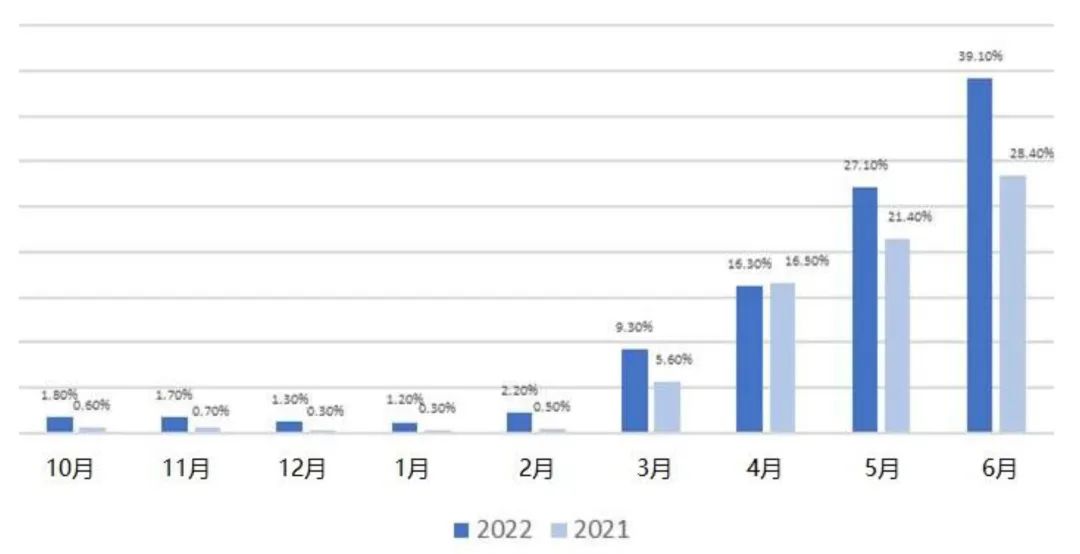

上游供应的恐慌和超量采购同样影响了下游零售经销商的备货。图7为美国中西部零售商销售点从2021年10月到2022年6月的销售数据,可以看出种植者和零售商纷纷提早备货,比以往任何时候都早。

图7 2021—2022年美国中西部零售商销量

传导至农民层面,大宗产品的终端价格大幅上涨。以制剂农场价举例,6磅草甘膦钾盐是全美使用量最为广泛的除草剂之一,2021年每加仑25美元,2022价格上涨1倍多;烯草酮是个很重要的苗后除草剂,2磅烯草酮制剂从每加仑54美元涨到77美元,涨幅50%以上;草铵膦每加仑45美元,涨到77美元,涨幅70%(表5)。

表5 美国市场制剂价格

来源:行业信息。

总体而言,今年美国农化市场的增长很大程度上是由产品价格来驱动的。而实际应用数量则有可能是下降的。

3 供应受限导致跨国公司份额下降 已有提价计划转嫁成本

表6展示了各大跨国公司到2022年6月份为止市场份额变化的状态。由于供应受限,种植者担心2023年涨价而囤积货物,可以看到非专利品牌厂商的市场份额显著增长了2%。在大型跨国公司中,虽然整体份额出现了下滑,但是拜耳农达(活性成分草甘膦)的市场份额从8.4%上升到11.4%。在1年之间增长3%,这是前所未有的情况。科迪华和巴斯夫均有所下降,市场专家认为这主要是源于供应不足,不过,随着形势的变化,预计这些公司的表现将很快好转。

表6 跨国公司市场份额变化

来源:EZ Trak。

对于这些生产商来说,原材料紧张、供应不足,劳动力、运输、包装等各个环节的生产成本均出现前所未有的增长,但是他们的经营相对具有韧性,可以将成本转嫁给下游客户。2023年,预计新冠和供应链的影响仍将持续,为此多数大公司已经宣布了2023年价格计划。大跨国公司均有提价意向:

拜耳计划至少提价6%~12%,涨价将覆盖大部分产品;

巴斯夫给出了12%~14%的上涨信号,或将针对高端产品;

科迪华表示将有小幅提价,但希望未来几个月获得更高增长;

先正达表示会上调3%,将有一系列措施出台;

富美实处于个位数上涨。

2022年植保产品的使用季节快结束了,某些杀菌剂和收割前处理产品仍有待投入。主要厂商已经开始2023年营销布局;拜耳、先正达、科迪华、巴斯夫这四大公司占据美国植保市场65%~70%,他们已经准备向零售、批发渠道供应苗前产品,供应量较以前稍大。

农达(草甘膦)的价格最受人们关注。由于近期中国生产的草甘膦FOB价格出现一些下调的波动,进口商、渠道商的市场定价也会有相应的变动。先正达2022年分配和供货表现良好,但在杀菌剂交付方面遇到挑战,夏季补货压力大;科迪华目前正在登记进程中的新品Resicore XL被寄予厚望,将成为其玉米苗前旗舰产品;巴斯夫正在扩大其Liberty特许经营权,以处理增长中的草铵膦抗性作物面,2023年草铵膦以及其他主要产品的备货也在紧张安排中。

4 “在岸外包”和“双重采购”努力使供应链更加可靠

从2020年新冠疫情爆发开始,美国农化生产“在岸外包”一直是个焦点问题,而特朗普的关税政策加速了这个进程。新冠造成的中国封城、世界港口物流堵塞,种种这些情况都带来挑战和压力,大家都在寻找方法,以使供应链变得可靠。“双重采购”概念,把采购安排到更近、更适合的地理位置上也成为本土农化企业一个讨论的议题。

2021年是疫情的第二年。美国政府给予大量投入支持行业,特殊化学品和精细化工产业开始反弹。总体来说,由于有更多考虑多样化的客户出现,美国公司表现良好。但是渠道备货成本依旧高企,物流困难,企业供应链也不得不考虑多样化,开始将“外包”转为“在岸外包”。

2022年,本土采购依然是主题,企业遇到采购难题,更多地考虑在美国生产。只要本土买得到,“在岸”模式将继续。总体上看,美国的本土企业纷纷投资扩能,提高运营效率。通货膨胀肯定存在,政府超支也影响到客户。由于劳动力的短缺,生产企业使用的包装耗材,如提包、圆桶的采购也困难。物流问题继续,卡车司机缺口非常大。甚至有经销商表示他们的卡车司机缺口达30%。

从委托加工角度来看,需求增加,而加工能力不足,客户正在尽可能地锁定加工厂。随着“制造回流”的发展趋势,需求将持续增长,美国化学品生产年增长率预计达5%,但截至到2022年1月份,增长率已经达到15%。

2022年是个重要转折。美国化工制造商联盟SOCMA在7~8月进行了一项“2022化工市场调研”,涉及的地区为美国东北、中西部,以及部分西部和南部企业。根据调研结果,受访企业中有扩产计划的达97%,而这一数字在上一年是87%。100%的受访企业将对生产装置进行技术改造。企业对市场需求抱有很强的信心,预计因海外供应链影响,市场将产生新业务、新需求的,达97%。可见,需求强劲,产业正在不断向“在岸”转移。

5 农药登记评审更加严格,EPA需解决案件审批积压问题

当前欧盟对化学农药的监管非常严苛,处于安全和环保的考虑,陆续禁用了许多活性物质。美国对活性物质采用完全不同的管理思路,但依然面临诸多挑战。

美国较少直接禁用某个农药产品。通常EPA会努力制定使用这个产品的风险降低措施,比如通过控制年度用药量、限制用药时间、减少喷雾飘移,通过这些方式尽可能减少物质暴露,由此来达到风险可控的目的。

常用的活性物质里面,离物质禁用比较近的是毒死蜱。早在奥巴马政府时期毒死蜱已被提出禁用。但是特朗普上台后推翻了禁用提案。到目前毒死蜱尚未被完全禁止。2022年2月EPA发布通知,将拒绝所有反对取消毒死蜱中制定最大残留限量的意见,这个意味着EPA接下来将要禁止毒死蜱所有食品相关的用途。

未来,对美国禁用将产生较大影响的是濒危物种保护法案。2022年EPA发布了有史以来第一个全面的濒危物种评估计划,工作量巨大,EPA也对工作优先级进行了分级。第一级为新常规农药,主要包括一些化学合成的大田农药、卫生农药,这就意味着接下来想要在美国登记新物质,需要优先开展濒危物种的风险评估;排在第二级的是处在再评审当中的常规农药;最后是EPA管辖下的其他农药类型。因此在这个法案下,受影响最大的就是大田农药的审批。

由于预算短缺导致的人员不足,美国EPA无法及时处理PRIA和非PRIA案件。例如,当前EPA有12,000项非PRIA申请积压待批。EPA每年可以处理其中的3,000项,但是每年有新的5,000项申请提交。因此,如果没有足够的资金支持,他们将永远无法清理积压的工作或跟上新提交的申请的进度。为了解决这个问题,CPDA已在国会主张将EPA的预算增加近30%,这将允许他们雇佣所需的员工来清理积压工作,并将进度提前到新提交的申请之前。

未来:新商业模式不断演进 非专利市场强劲发展

美国市场新生事物不断涌现,市场出现了独立的直接进口商。譬如近年出现的农资平台 FBN直接从中国、印度进口大批活性物质,并通过旗下经销网络向会员客户直接出售农药产品,平台快速发展,预计不久将在美国申请IPO上市。非专利农药进口市场发展迅速,两大非专利药进口商Atticus LLC和 Sharda USA LLC的增长强劲,市场占有率大增。此外还有一些在特定产品领域的活性成分进口商也颇具优势,包括Aceto、Argite、Helena、Loveland、Red Eagle、Rotam(现已被Albaugh并购)、Summit Agro、Tide International,以及数家日本贸易公司。很显然,美国植保市场中非专利业务将是个重要市场。

未来2年,将会有大批专利产品到期,蕴含着的大量的市场机会。根据AgbioInvestor预测,到2025年,全球农化市场中,专利产品的市值只占10%,其余则会是非专利或专有非专利产品。过去几年中,行业一直在朝着这个方向变化,这种变化还会加速(表7)。

表7 2022—2024主要过专利产品及其市值

基于强大的生产基础,中国厂商在美国有很大发展机会。但仍需注重商业策略,这和生产能力同等重要。例如在美国市场,需要建立零售、批发、种植者折扣模式;扩大、加强美国商业团队的建设。最为关键的是要了解市场,利用自身的生产能力,发挥优势,开拓市场。

动态贸易平衡将成为市场的主要驱动力

中美之间贸易另一个重要关注是贸易关税政策。特朗普上任以来,中美签署第一阶段贸易协定,提高关税,其中农药制剂关税增幅较大。此后,关税不断变化和修正。如果双方能达成第二阶段协定,对中国来说是件好事,它有助于降低关税。但是鉴于政策和新冠疫情的影响,第二阶段协定短期内不大可能达成一致。

现在,1、2、3批关税清单包括制剂以及部分原药,关税为25%,至今依然有效,涉及至少100种农业化学活性成分。第四批a税率为15%,降为7.5%,但可以再调回15%,涉及18种活性成分;第四批b税率15%,目前暂时搁置,涉及11种活性成分。

从美国渠道商角度来看,未来12个月不会有什么大变化。如果25%的关税下降,则会增加制剂进口,增加供应,降低成本。但这还不足以成为2023年的市场关键驱动因素。

总体而言,未来美国植保市场和作物营养市场会比过去更加波动。2022年市场较2021年有较大增长,但进入2023年增速将减缓并趋于稳定。供需再调整将成为主题,人们将评估自己在什么时间点需要什么。动态的贸易会成为活性物质市场的巨大驱动因素。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。