1 噁唑菌酮主要国家和地区的销售额(量)

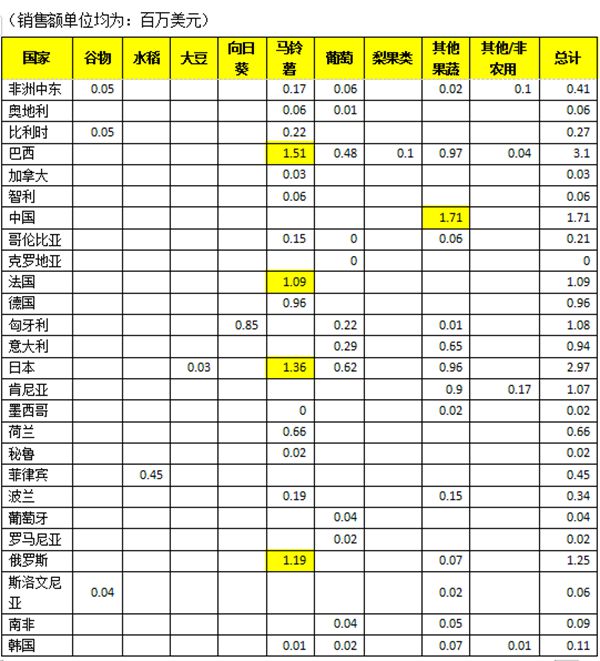

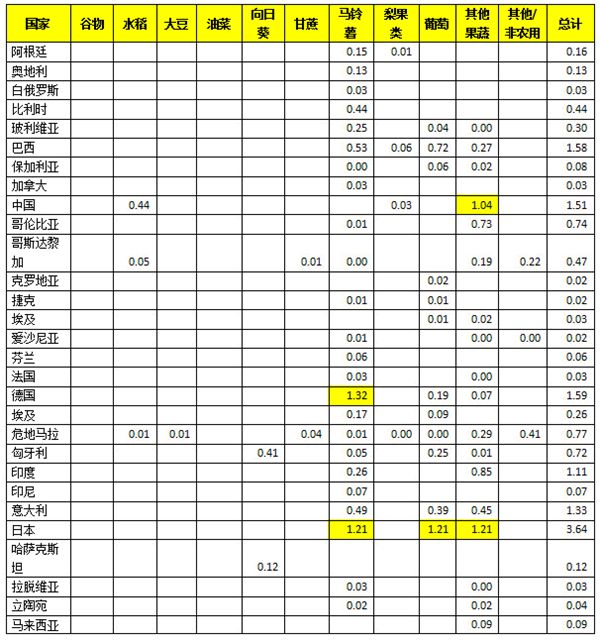

根据Amis Global数据库,我们调取了噁唑菌酮2015、2016两年的全球分地区分作物销售额情况如下。其中,对重点国家及其相关作物,用黄色加以标注:

从上表数据可以看出,目前噁唑菌酮的主要销售区域为:

(1)日本:3.64 M USD;

(2)欧盟地区:约18 M USD;

(3)美国:2.99 M USD;

(4)美洲地区:主要为巴西:约3M USD;

(5)东欧地区(俄罗斯、乌克兰等):超过 10M USD。

观察历年来噁唑菌酮的市场分布趋势可以发现,东欧是目前增长最快的市场,主要得益于噁唑菌酮在向日葵和马铃薯上的推广;北美和欧洲作为传统的噁唑菌酮市场,近年来销售额有所萎缩;而在拉美等区域,噁唑菌酮的销售额有少量提升。

根据Amis Global的统计数据,2016年,噁唑菌酮全球销售量折百约为538.39吨。

2 噁唑菌酮在主要作物上的销售额(量)

从作物分布来看,噁唑菌酮目前全球市场分布于以下主要的使用领域:

(1)马铃薯:10.87 M USD(2012年17.14 M);

(2)葡萄:5.69 M USD(2012年6.59M);

(3)蔬菜水果:16.10 M USD(包含超过10种水果蔬菜的登记使用,2012年为11.77 M,到2015年跌至6.94 M,2016年有显著回升);

(4)向日葵:12.55 M USD (主要在欧洲的乌克兰);

(5)其他杂项应用: 21.01 M USD。

(主要来自于其他小宗蔬菜水果的推广,以及非农药应用、森林防疫、花卉病害防治等。此外,值得注意的是,噁唑菌酮在涂料防霉菌用途上,也有较为广泛的应用,如英国Chemsource公司即持有杜邦公司欧盟范围内涂料应用的授权)

值得注意的是,噁唑菌酮的使用广泛分布于各类经济作物上,以中国为例,在洋葱、莴苣、白菜、葡萄、果树、辣椒等作物上,杜邦公司都有相应的推广。广泛的小宗作物应用,加之小宗作物推广所需要大量的技术力量,对仿制企业推广自身产品带来较大的难度。

3 近几年热点市场

目前噁唑菌酮产品投放的市场有以下几个。

3.1 欧盟市场

目前,杜邦公司为欧盟范围内噁唑菌酮产品唯一的登记持有人,持有欧盟区域内噁唑菌酮原药与制剂的登记。目前欧盟范围内杜邦公司登记的制剂剂型为:

(1)famoxadone 22.5%+cymoxanil 30% WG(Equation Pro)

(2)famoxadone 100g/L+flusilazole 106.7g/L EC(Charisma)

(3)famoxadone 6.25%+mancozeb 62.5% WG(Midas)

其中,西欧地区葡萄作物上应用,杜邦公司委托Cerexagri(目前是UPL子公司)进行推广。

在欧盟市场,噁唑菌酮主要分布在在西欧(法国、意大利、西班牙)的葡萄作物上,以及中西欧(德国、法国、意大利、英国)的马铃薯作物上。此外,在小宗蔬菜水果作物上,如辣椒、瓜类上,欧盟市场也有一些分布,但非常分散,没有一个作物上,噁唑菌酮具有绝对优势。

在欧洲地区,杜邦公司在推广噁唑菌酮制剂Equation Pro的过程中,采取与Curzate (Mancozeb/cymoxanil)同步推广的策略,即与中国国内推广类似的“保护+治疗”的概念。

值得注意的是,杜邦公司在杀菌剂产品线上,另有更新颖的啶氧菌酯(picoxystrobin)推出,分散了噁唑菌酮的推广力量,尤其在谷物作物上,噁唑菌酮基本已经退出产品线,但是在马铃薯、向日葵、果蔬作物等经济作物上,噁唑菌酮的销售额逐步缓慢上升,由于其靶标病害的特异性,噁唑菌酮目前的销售额在欧洲呈现出分布广泛,但单一市场总量不大的特点。

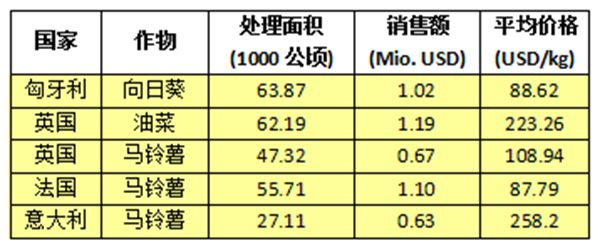

下表为基于2012年和2016年,部分欧洲国家噁唑菌酮的销量、市场占有率和价格情况。

表2a:噁唑菌酮2012年欧洲部分国家和作物区域销售额分布情况

表2b:噁唑菌酮2016年欧洲部分国家和作物区域销售额分布情况

从欧盟市场的销售量和价格的变化趋势中,我们可以发现以下现象。

(1)在任何一个细分市场,噁唑菌酮的市场占有率都在10%以下,相对于其他杀菌剂没有较大的比较优势,但是在销售额的占比都超过作物处理面积占比,说明该产品相对于同类杀菌剂,有较大的货值和盈利水平;在处理面积上,各个国家还略有提升;但整体销售单价,这几年呈现逐年降低的趋势。

(2)在欧洲不同的噁唑菌酮混配剂型,销售价格有较大差异,其中,匈牙利和法国与代森锰锌复配,所以价格较低;而同样在英国,与霜脲氰复配的制剂单价较低,而与氟硅唑复配的制剂单价较高;但是值得注意的是,目前在欧洲的流行剂型均为famoxadone 22.5%+cymoxanil 30% WG,导致2016年的数据中,整体噁唑菌酮的销售单价,在各个市场不同作物上均趋向一致;特别的,在俄罗斯、乌克兰仿制产品活跃的区域,噁唑菌酮的价格相比欧盟区域还略有提升。

(3)法国和意大利,在同类的马铃薯作物上,由于混配剂型不同,噁唑菌酮的价格差异极大,究其原因,马铃薯疫病上,噁唑菌酮有独特的防效,因而在欧盟市场,价格敏感性较低。但由于马铃薯疫病暴发的可能性近年来不大,因而作用独特的噁唑菌酮并没有出现大量增长的情况。

3.2 日本

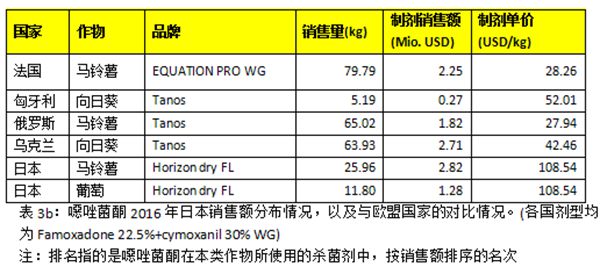

日本的噁唑菌酮由杜邦公司直接进行营销,主要分布在马铃薯、葡萄和经济蔬菜的市场中。同时Horizon dry FL也是杜邦公司在日本杀菌剂板块中唯一排名进入前十的产品。

通过日本和欧洲同类作物的情况可以看出:

(1)在发达国家类似的作物板块,同类制剂的价格差异较大;原因在于同类作物上有无竞争制剂拉低价格。

(2)在日本,由于噁唑菌酮在处理病害中(主要为疫病病害)的特异性,在不同的作物板块,杜邦采用同一制剂进行推广,采用类似的价格策略,效果与欧洲不同价格策略下的销售表现近似。

3.3 美洲地区

目前噁唑菌酮在美洲地区的主要的市场热点在于美国和巴西。

在美国市场,由于杜邦公司采取Tanos(famoxadone 25%WG)与Curzate(cymoxanil 4.5%+mancozeb 68% WG)同步推广的策略,因而噁唑菌酮的市场占有率随着大宗产品Curzate的巨大销售额而保持在较高的水平。

而巴西,由于Curzate产品已经能够较好地满足巴西市场马铃薯作物的杀菌需要,加上先正达/Ihara公司氟啶胺产品的竞争,杜邦公司没有完全采取Tanos与Curzate同步推广的策略,因而虽然在巴西市场杜邦的Curzate产品排名第二,2012年总销售额达到4.44 Mio美元,但噁唑菌酮的销售额为1.04 Mio美元,相对于美国市场,销量较小。但2015—2016年,由于马铃薯疫病的危害,噁唑菌酮在巴西的销售额有大幅提升。

在其他拉美国家,杜邦对噁唑菌酮产品没有进行深入推广,因而销售额在各个作物上都较少。

根据巴西2016年的销售情况分析,Equation BR制剂(famoxadone 22.5%+cymoxanil 30% WG)销售单价为48.4 USD/kg,折百噁唑菌酮销售单价为129.04 USD/kg,这个价格比欧洲市场噁唑菌酮更高,足以说明杜邦在噁唑菌酮产品上的特异化推广策略。

3.4 俄罗斯和乌克兰

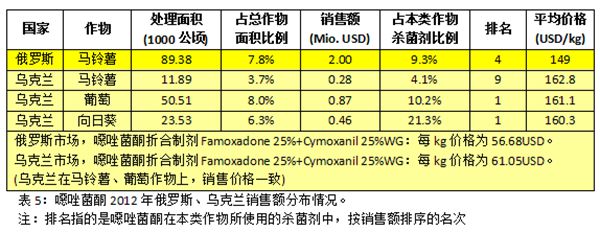

俄罗斯噁唑菌酮主要分布在马铃薯上,乌克兰噁唑菌酮分布较广,在马铃薯、向日葵和葡萄上都有分布。

2016年市场数据中:

俄罗斯市场,噁唑菌酮折合制剂famoxadone 25%+cymoxanil 25%WG:每kg价格为27.99 USD;原药折百73.73 USD/kg。

乌克兰市场,噁唑菌酮折合制剂famoxadone 25%+cymoxanil 25%WG:每kg价格为42.39 USD;原药折百84.91 USD/kg。

通过俄罗斯和乌克兰市场的销售情况可以看出:

在东欧市场,杜邦采取无差别的价格策略。由于乌克兰和俄罗斯,相对竞争压力较小(先正达没有在上述两个市场大力推广嘧菌酯系列产品),因而噁唑菌酮在市场占有率方面具有优势。同时,东欧特别是乌克兰的市场情况也反映了噁唑菌酮在多个作物板块上的适用性。

从2012—2016年的东欧推广情况来看,杜邦调低了噁唑菌酮的整体定价,主要出于与其欧洲市场整体定价一致的考虑,价格调整,在俄罗斯和乌克兰均带来了可观的销售额增长。(从2015和2016年这两个市场的销售额数字可以看出)

3.5 中国

杜邦目前在中国投放的含有噁唑菌酮的产品共有3个:

(1)易保:噁唑菌酮 6.25%+代森锰锌62.5% WG。主要用于蔬菜、葡萄、果树的疫病防治。

(2)万兴:噁唑菌酮 100g/L+氟硅唑 106.7g/L EC。主要用于果树和香蕉的病害防治。此产品登记证于2017年12月27日到期,杜邦并未作出续展。

(3)抑快净:噁唑菌酮 22.5%+霜脲氰30% WG。主要用于蔬菜疫病的防治。

根据目前杜邦杀菌剂产品线推广策略,噁唑菌酮产品主要用于配合杜邦的代森锰锌类制剂(蒙特森),以及铜制剂(可杀得系列),用于弥补此类产品在杀灭卵菌纲病害上的缺陷。

根据Amis Global数据库的信息,杜邦在噁唑菌酮产品上中国区的销售额2012年约为138万美元;2016年约为151万美元。根据杜邦中国区销售人员的信息,含有噁唑菌酮的制剂,杜邦在国内的销售总金额,约为2,000万元人民币;且多年保持稳定,属于杜邦产品线中的特异化储备品种,并不是主力推广品种。

4 主要竞争产品情况

目前各大跨国公司,在针对卵菌纲病害上,都有自身创制产品。如先正达的咯菌腈(fludioxonil)(2016销售额:280 Mio. USD)、拜耳的氟吡菌胺(fluopicolide)(2016销售额:45 Mio. USD)、巴斯夫的苯菌酮(metrafenone)(2016销售额:45 Mio. USD)等,目前年销售额均与噁唑菌酮(2016销售额:67.8 Mio. USD)处在一个数量级上。跨国公司相互之间的竞争是比较激烈的。

跟踪2012年至今4年来的销售表现,噁唑菌酮在经历了2014—2015年的低谷期后目前已经回升到2012年的销售额水平;咯菌腈有较大增长,而其他几个竞争品种的销售额均下滑了40%左右。

但是,考虑到专利过期产品,目前能够作用于卵菌纲病害的杀菌剂产品,较大的只有3个品种:

(1)甲霜灵/精甲霜灵:经过多年使用,目前抗性较为显著,且精甲霜灵由于异构体和合成问题,对于仿制企业登记非常困难。

(2)霜脲氰:目前年销售额120 Mio. USD,由于对卵菌纲特异性不强,近年来处于平稳并稍稍衰退的状态。(2012年销售额140 Mio USD)

(3)霜霉威:目前年销售额90 Mio. USD,主要用于马铃薯和其他蔬菜水果,由于残留较重,很少用于葡萄作物。(2012年销售额95 Mio USD)

对于噁唑菌酮而言,相对于其他杀菌剂,其最大的优势在于其混配性能。仅就目前市场推广的产品观察,可以与霜脲氰、氟硅唑、代森锰锌、三乙膦酸铝等品种进行混配。通过与既有品种的混配,可以通过稳定的大宗产品销售带动噁唑菌酮制剂的销售与推广,扩大噁唑菌酮的整体销售。

同时,随着杜邦杀菌剂产品线重点逐渐转移到啶氧菌酯(picoxystrobin)上,仿制企业的压力会相对较小,不至于类似于嘧菌酯制剂一样,面临跨国公司较大的打压。

但是,也必须注意到,噁唑菌酮作物分布过于广泛,而相对于竞争产品,在全球市场,各个大宗作物领域,噁唑菌酮的市场占有率均不高,仅仅在俄罗斯和乌克兰市场能够独占鳌头,这种极端分散的作物和国家市场的分布,给仿制企业推广制剂产品带来较大的困难。但是,广泛分布的制剂市场,意味着在欧洲、拉美等区域均会出现区域制剂加工企业,对于中国原药企业来说,通过原药数据支持,协助客户登记制剂,未来定点供应原药,应该是一个较为有效的推广选择。

5 主要市场中的主要参与者及进口商

目前在全球市场范围内,杜邦公司是唯一的噁唑菌酮产品登记持有人,也是唯一的推广企业。仅在法国,杜邦公司委托Cerexagri公司在葡萄上进行推广。

同时,杜邦公司在非农药应用领域,授权英国ChemSource Ltd公司在涂料防菌应用上进行推广,这类非农应用领域的可能性,也是仿制企业所需要关注的。

需要关注的是东盟国家市场,目前杜邦公司在菲律宾、泰国、马来西亚、印度尼西亚都有登记和销售,但是各个国家销售额都不足100,000 USD,随着原药专利和制剂专利的过期,国内企业依托东盟市场既有产品,基于噁唑菌酮开发新的混配制剂,应当有较好的市场机会。

在中国,目前有6家企业获得原药登记:

(1)如东众意化工有限公司;

(2)浙江博仕达作物科技有限公司;

(3)河北省衡水北方农药化工有限公司;

(4)利民化工股份有限公司;

(5)陕西美邦农药有限公司;

(6)安徽广信农化股份有限公司。

登记含量除美邦为98.5%之外,其余都是98%。

国内企业目前也申报了大量的制剂登记,有以下几个剂型:

(1)噁唑菌酮22.5%+霜脲氰30% WG(这是登记最广泛的剂型);

(2)噁唑菌酮6.25%+代森锰锌62.5% WG;

(3)噁唑菌酮25%+嘧菌酯25% WG;

(4)噁唑菌酮40%+氰霜唑24% WG;

(5)噁唑菌酮15%+吡唑醚菌酯15% WG;

(6)噁唑菌酮30% WG。

6 主要市场趋势

通过上述市场、登记、产品分布的情况分析,我们认为,噁唑菌酮产品的主要市场趋势在以下几个方面:

(1)目前,杜邦公司在全球绝大多数主要市场均有噁唑菌酮产品投放,且以混剂为主要的投放模式。在主要市场,根据不同的目标作物,杜邦公司设计了不同的剂型组合方案。但是,在各个作物板块,噁唑菌酮均没有形成绝对的优势。使用广泛但作物分散,是全球噁唑菌酮产品的突出特点。

(2)由于杜邦公司在绝大多数市场采取的是噁唑菌酮制剂与其Curzate(mancozeb+cymoxail WG)制剂同步推广的策略,由于Curzate增长力度有限,因而未来几年,在既有市场,噁唑菌酮出现暴增的可能性很小

(3)对于仿制企业而言,寻找适合的混配活性成分,利用该活性成分的既有市场,引入仿制噁唑菌酮,是成功投放噁唑菌酮的关键。

(4)在涂料、花卉、森林防菌病害领域,仿制企业可以考虑进行非农用途的噁唑菌酮产品推广。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。