乙螨唑(etoxazole)为住友化学株式会社1998年研发的属于二苯基噁唑啉衍生物的杀螨剂。

2009年,110 g/L乙螨唑悬浮剂和93%乙螨唑原药以临时登记的形式登陆我国市场,该两个产品于2012年获得正式登记。经过多年应用以及不同类型复配的扩展,现已经是我国杀螨剂市场第一梯队用量的药剂。

1 作用机理及特点

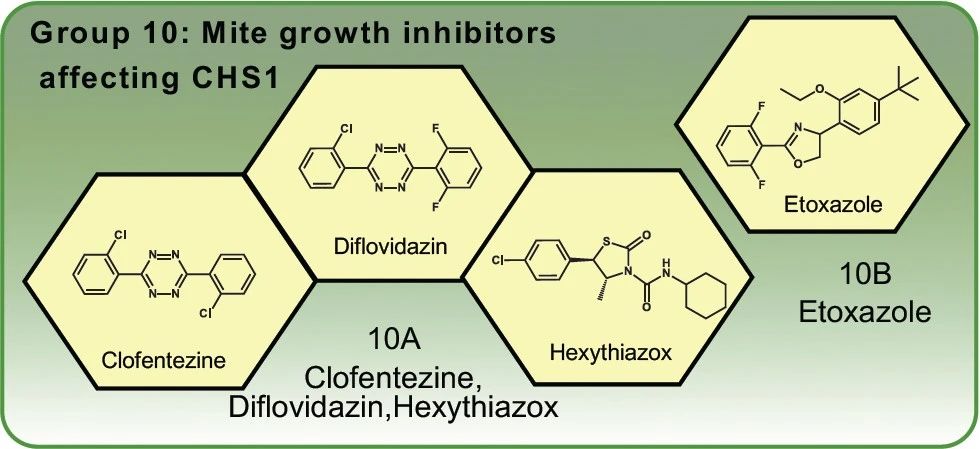

图1 几丁质合成酶螨类生长抑制剂

(图片来源:Insecticide Resistance Action Committee)

乙螨唑纯品外观为白色晶体粉末,属几丁质合成酶1螨类生长抑制剂,苯甲酰基苯基脲类。根据杀虫剂抗性委员会分类,影响CHS1(几丁质合成酶1,是几丁质生物合成途径最后一步的关键酶,因此对生物的生长和蜕皮有至关重要的作用)的螨类生长抑制剂有第10A组:四螨嗪(clofentezine)、氟螨嗪(diflovidazin)、噻螨酮(hexythiazox)和第10B组乙螨唑(etoxazole)。几丁质合成抑制剂包括苯甲酰脲类(BPUs);噻二嗪类:噻嗪酮(buprlfezin)等;三嗪(嘧啶)胺类:灭蝇胺(cyromazine)。苯甲酰基苯基脲类的还有除虫脲(diflubenzuron)、灭幼脲(chlorbenzuron)、氟铃脲(hexaflumuron)、虱螨脲(lufenuron)等。

2 应用市场

农业害螨具有个体小、繁殖快、适应性强及容易产生抗药性等特点,自上世纪70年代开始,已跃升为果树、蔬菜、粮食作物的重要害虫。在我国众多经济作物,比如柑橘、棉花、草莓、苹果、蔬菜甚至玉米上越来越成为必须重视的害虫。

乙螨唑由于其对红、白蜘蛛的高效性,一经面世,就受到农户的热烈追捧。但是随着抗性的越来越大、终端利润的越来越薄,加上很多新型药剂逐步进入市场,虽然乙螨唑目前仍然是杀螨剂市场最大应用药剂,但是增长用量受限已经很明显。

3 证件登记情况

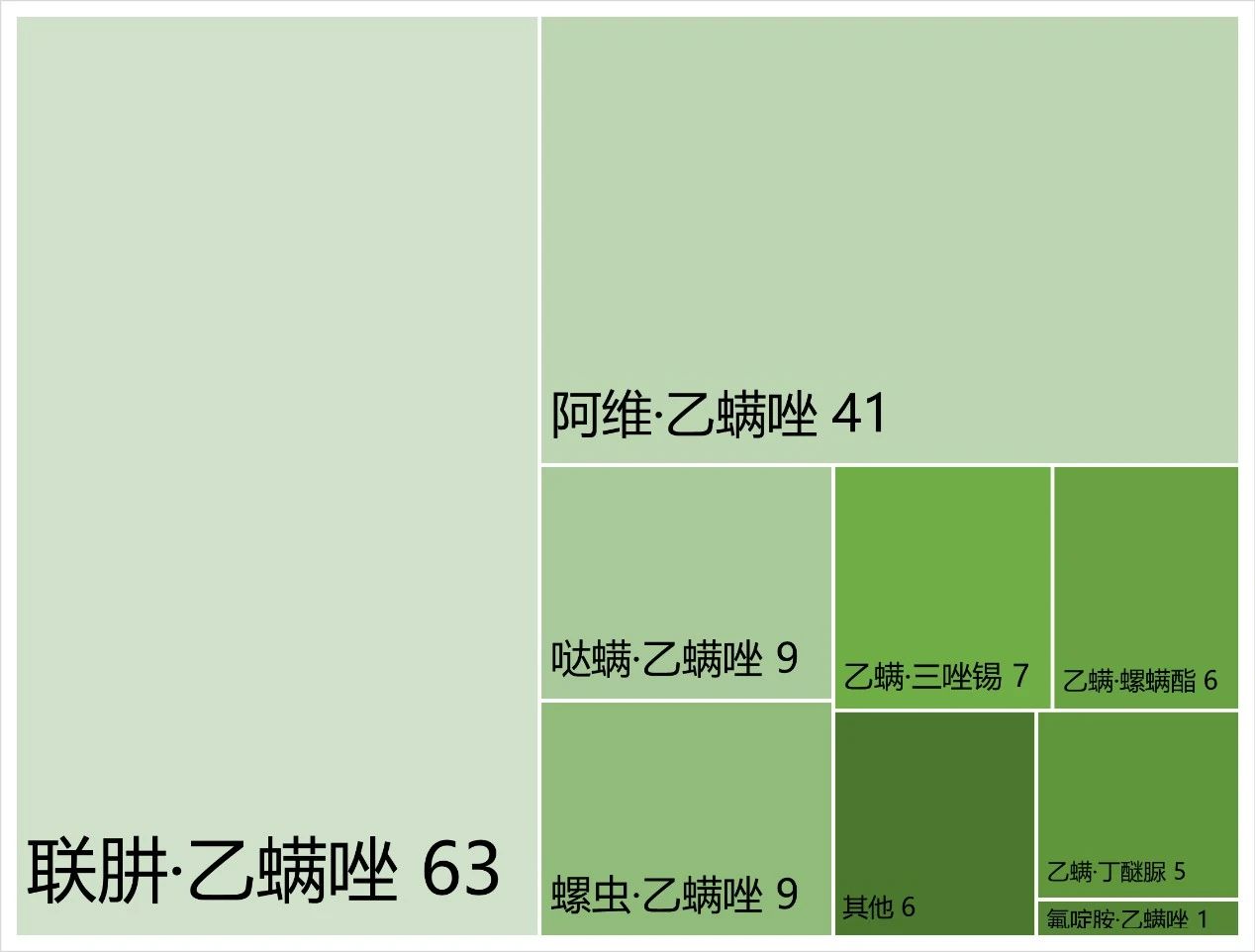

截至2024年7月11日,乙螨唑现有登记证件数量235个,其中原药登记证件9个,制剂登记证件226个, 其中97%以上是悬浮剂型,与其复配的有效成分主要有联苯肼酯、阿维菌素、哒螨灵、螺虫乙酯、螺螨酯、三唑锡等。

图2 乙螨唑最新复配剂型证件登记情况

从登记情况看,还是以联苯肼酯、阿维菌素等混配剂型为主,以达到对防治效果的互补增效的结果,如提高预防效果、增强速效性、加大防治世代重叠效果等。由于螨类本身的大基数和高增殖率等特性,拥有优质预防效果的乙螨唑,仍然会是很多厂家做制剂登记时,认真考虑选择的产品。

4 证件登记解读

有实验研究表明,复配剂型45%联苯肼酯·乙螨唑悬浮剂对柑橘红蜘蛛的防效优于24%联苯肼酯悬浮剂、110 g/L乙螨唑悬浮剂,且药后10天防效仍保持较高水平,说明45%联苯肼酯·乙螨唑悬浮剂对柑橘红蜘蛛具有一定的速效性和较好的持效性,可作为防治柑橘红蜘蛛的药剂推广应用。

表1 2023年7月至今乙螨唑登记证件情况统计

中国农药信息网显示,自2023年7月1日起至2024年7月11日,乙螨唑共计下证34个,其中制剂登记证32个,最多的是45%联肼·乙螨唑悬浮剂(17个),其次是40%的联肼·乙螨唑悬浮剂(4个)、20%和25%的阿维·乙螨唑悬浮剂(共4个)。登记剂型主要还是悬浮剂,混配药剂仍以联苯肼酯、阿维菌素等为主。

5 市场发展情况

据统计,2022年乙螨唑的全球市场销售额约9,500万美元,我国销售额占比约41%。从全球市场来看,我国用量居首位,其次巴西和美国也是乙螨唑的主要市场,2022年在巴西和美国的销售额约2,800万美元和1,800万美元,其他国家销售额共计约1,000万美元。

主要应用作物为柑橘、棉花、玉米、仁果类等作物市场。2022年其在柑橘等经作市场的销售额约5,000万美元,占全球销售额比重约50%,其后依次是:棉花(约2,800万美元,占比约30%)、玉米(约800万美元,占比约8%)、仁果类(约600万美元,占比约7%),其他作物(约400百万美元,占比约5%)等。

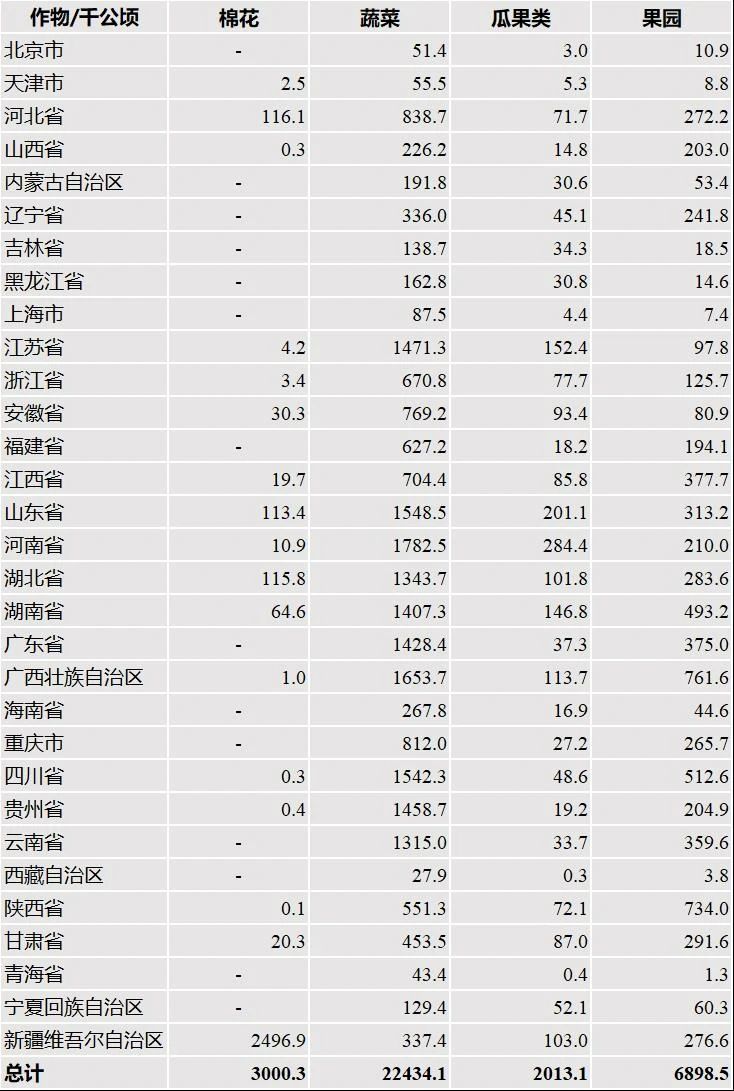

表2 2022年我国乙螨唑主要应用作物的种植面积

(数据来源:国家统计局)

相对于其他国家,我国螨类发生涉及的农作物以及抗性反倒是最多且是最大的。

乙螨唑在我国主要应用于棉花、蔬菜、瓜果类、果园等,除棉花等地域性较强的作物外,83%分布于新疆;其余作物在全国范围内均有分布,蔬菜主要种植于海南、广西、山东等地;瓜果类主要种植于河南、山东、江苏等地;柑橘主要种植于广西、湖南、四川等地,香蕉主要种植于广东、云南、广西等地,苹果主要种植于陕西、甘肃、山东等地,梨主要种植于河北、辽宁、新疆等地,葡萄主要种植于新疆、陕西、河北等地。主要应用作物的种植分布必然与主要用药市场分布相对应,我国地域的多样性,也导致了杀螨剂市场竞争是最激烈的。

6 与其他杀螨剂的对比

表3 3种热门产品简介

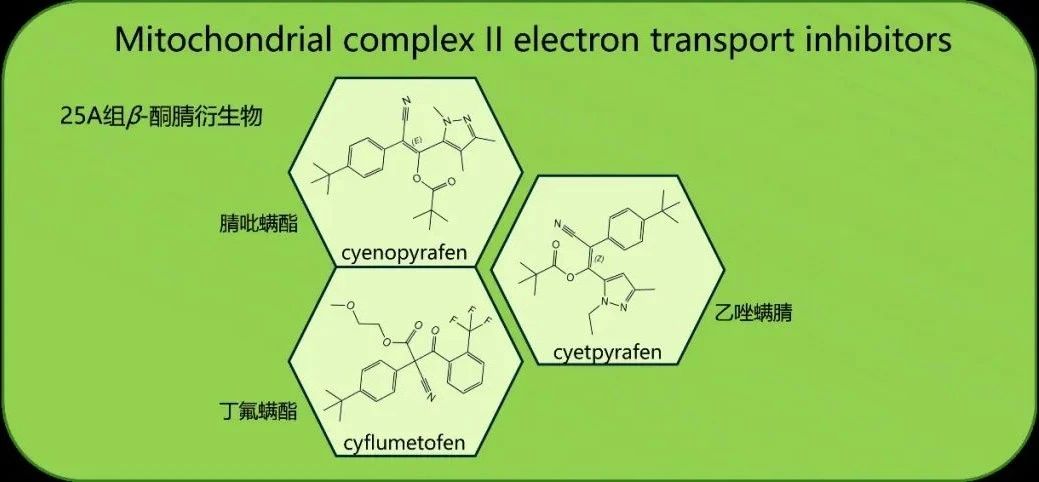

图3 线粒体复合物Ⅱ电子传递抑制剂

相对于乙螨唑,这3种杀螨剂都是晚于10年以上的上市时间。三者类似,同属线粒体电子传递复合物Ⅱ抑制剂,其中,腈吡螨酯和丁氟螨酯在杀虫剂抗性行动委员会(IRAC)分类中属于25A组β-酮腈衍生物,乙唑螨腈目前还未列入分类,但从作用机理上看,三者均属于β-酮腈类线粒体电子传递复合物Ⅱ抑制剂。三者均无内吸性,都对整个螨类的成长期有灭杀作用,也都是很多厂家看好很有竞争力的产品。但杀螨剂抗性发展太快,且市场科学用药水平有待提高。三者作用机理相似,混配施用效果可能一般,与其他药剂复配施用,预计是不错的选择。

7 结束语

杀螨剂市场的混战,以及新登记产品的红利窗口期短,是这些年推广杀螨剂厂家一直在面对的问题。螨类害虫基数大,体积小,集中暴发性高,从基因角度来说,这就导致可以有更高的机会筛选出对药剂抗性高的虫体繁衍;加上果蔬等经济作物对药剂安全性要求高,这也导致杀螨剂市场,药剂要求的门槛高,滥用的程度高,竞争激烈。

乙螨唑作为一种杀卵杀幼虫优秀的重要杀螨剂,在杀螨剂市场已经具有重要的一席之地。但是随着生产厂家的产能扩张,整体来说,产能是大于总需求的。由于产能较大,所以大多厂家开始趋于理性地控制合理库存。从用药周期来看,在用药季来临的时候,由于前期制剂厂家整体没有备货充足,原药企业库存低位,瞬时产能跟不上集中需求,这也会导致乙螨唑偏紧的状态。

乙螨唑从市场大热到做到市场占有率第一,时间并不长,可是随着市场竞争激烈以及抗性提升,除去专利产品外,目前很少有正规企业能保证杀螨剂市场的长期高额利润。而在最早的常识里,人们普遍认为,果蔬用药剂市场利润偏高。就算是新型药剂出现,也顶多属于优质竞品,谈不上替代,享受前期登记红利,并最终会进入新一轮的价格内卷。而如果单论药效,并不能对乙螨唑形成很好的碾压。新药剂选择与乙螨唑为代表的成熟产品复配登记,实现优势互补,仍然是企业的一个很重要选择。随着行业竞争压力越来越大,谁能在杀螨剂市场杀出重围,谁能在混乱的应用终端,梳理出优质作物解决方案,让我们静待。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。