继中芯国际之后,科创板又将迎来一位重量级选手先正达,拟募资650亿元人民币,堪称近10年IPO之最。

据上交所官网显示,目前先正达科创板上市申请审核状态为已问询,公司从签署辅导协议到IPO申请,仅用了49天,极为快速。

先正达此次计划募集的资金为650亿元,这一数字是2010年农业银行IPO以来A股最大IPO金额。并且先正达预估市值超3,000亿元,毫无悬念要超过目前科创板所有公司,或将成科创板最大IPO。

无论是从企业规模、业务版图、行业地位到创新实力,先正达都是一家在全球农业技术和创新领域极具竞争力的巨头企业,此次拟登陆科创板无疑将大幅增加科创板在农化高科技领域的吸引力和地位。

收购来的“农业航母”

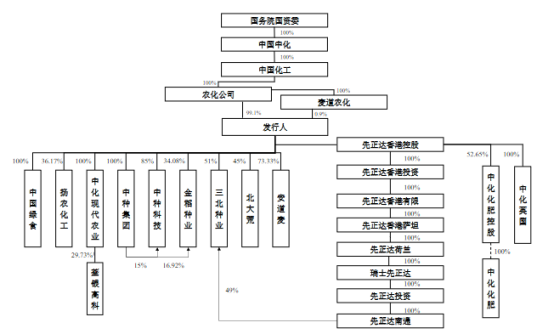

先正达集团实控人是国务院国资委,由2021年5月刚刚合并重组成立的中国中化间接控股,中国化工旗下农化公司控股。可以说,先正达集团的形成,是整个国家对化工行业顶层设计的产物。2021年3月31日,经国务院批准,两个均为世界五百强的企业——中国中化集团有限公司和中国化工集团有限公司,联合重组成中国中化控股有限责任公司(简称“中国中化”)。

原担任过华润和中粮董事长的宁高宁,重组前同时兼任了中化集团和中国化工的董事长,重组后依然是董事长,掌舵着中国中化。

重组完成后,中国中化覆盖生命科学、材料科学、基础化工、环境科学、橡胶轮胎、机械装备、城市运营、产业金融等八大领域,是全球规模最大的综合性化工企业。中国中化在全球超过150个国家和地区拥有生产基地和研发设施,以及完善的营销网络体系。完成重组后,中国中化拥有扬农化工(600486.SH)、安道麦(000553.SZ)、安迪苏(600299.SH)、中化国际(600500.SH)、鲁西化工(000830.SZ)、昊华科技(600378.SH)、埃肯(ELK.OL)、倍耐力(PIRC.MI)、中国金茂(00817.HK)等16家境内外上市公司。长期以来,全球农化行业第一梯队呈现“六巨头”格局,分别是先正达(瑞士)、孟山都、拜耳、陶氏、杜邦和巴斯夫六家跨国公司。中国化工自2009年起就与先正达保持密切联系,一直在寻求合作机会。2015年5月,中国化工抓住先正达多次拒绝其他国际知名化工公司收购要约的机遇,迅速与先正达董事会取得联系,双方经过7个多月的艰苦谈判和交流达成了共识。2017年6月8日,中国化工集团公司宣布,完成对瑞士先正达公司的交割,收购金额达到430亿美元,这也成为中国企业最大的海外收购案。自此,美国、欧盟和中国“三足鼎立”的全球农化行业格局形成。

全球植保行业排名第一

先正达集团于2019年注册于上海,主要由瑞士先正达、安道麦及中化集团农业业务组成,基于超过250年的传承。先正达集团是全球领先的农业科技创新企业,主营业务涵盖植物保护、种子、作物营养产品的研发、生产与销售,并从事现代农业服务。先正达集团拥有丰富的产品与业务组合,在全球重点农业市场占据领先地位,在最具增长潜力的中国市场拥有独特资源与优势。2020年先正达集团在全球植保行业排名第一、种子行业排名第三、在数字农业领域处于领先地位;在中国植保行业排名第一、种子行业排名第二、作物营养行业排名第一,是中国现代农业服务行业的领导者。据了解,先正达的财务报表中资产科目最大的是商誉:2020年有1,659亿元,占了当期总资产的35.1%。从业绩来看,2018年度至2020年度,先正达营业收入分别为1,396.95亿元、1,445.66亿元、1,519.6亿元,归母净利润分别为-40.48亿元、-22.06亿元、44.24亿元。而2020年,拜耳和科迪华的收入分别为215亿美元(约合1,400亿人民币)和142亿美元(约合924.5亿人民币),都不及先正达。2021年一季度,先正达的增长势头强劲,实现营业收入428.37亿元,同比增长10.80%,净利润为45.44亿元,同比增长44.91%。其收入主要来自四大核心业务,包括植保、种子、作物营养和现代农业,其中植保(农药相关)占了总营收的66%,为1,006.81亿元;其次是种子业务,以228.15亿元营收占了总营收的15%。其他两项业务中,现代农业为创新业务,公司内部高度重视。值得一提的是,基于之前的布局和市场空间,即便先正达在中国市场增速十分强劲,但其主要收入还依旧来自海外市场,该市场收入占比高达总营收的65%左右,也说明了中国市场对于先正达极具增长空间。

科创板最大IPO

先正达的科创板征途起于2021年5月。2021年5月13日,中金公司、中银证券和中信证券分别与先正达集团签署上市辅导协议,开始对该公司进行上市辅导。2021年6月21日,上海证监局官宣这一消息,披露了先正达集团的辅导备案基本情况表。2021年6月25日,中金公司、中银证券和中信证券同时发布先正达集团上市辅导工作总结报告,确认其已具备申请在科创板上市的条件。在三大头部券商的保驾护航之下,2021年6月30日,上交所受理了先正达的科创板IPO申请。从签署辅导协议到受理,先正达仅仅用了49天,可谓是非常迅速了。此次科创板IPO,先正达拟募资650亿元,其中,130亿元计划投入尖端农业科技研发的费用和储备,39亿元用于生产资产的扩展、升级和维护以及其他资本支出,78亿元用于扩展现代农业技术服务平台(MAP),208亿元用于包括扬农化工、瓦拉格罗在内的全球并购项目,剩余195亿元用于偿还长期债务。这一募资规模有望刷新科创板的最高募资纪录。2020年6月,中芯国际(688981)登陆科创板,募集资金总额为532.3亿元,成为科创板最大IPO。

从历年募资额来看,2010年7月,A股上市的农业银行,首发募资685亿元,创出迄今为止A股史上最大金额IPO,此后500亿以上的IPO就是2020年7月上市的芯片巨头中芯国际,募资532亿元。

数据来源:大象投资顾问、大象研究院

如今,先正达拟募投项目金额高达650亿元,如果最终以此数字募资,简单计算,预计IPO后市值将超过3,000亿元,将成为2010年农业银行以来A股最大IPO,毫无悬念要超过目前科创板所有公司,成科创板最大IPO。

未来发展战略

我国长期高度关注“粮食安全”问题。2020年12月召开的中央经济工作会议、中央农村工作会议中均强调了解决种子问题的重要性,提出要开展种源“卡脖子”技术攻关,有序推进生物育种产业化应用。

去年3月,农业农村部部长唐仁健强调,正在研究制定打好种业翻身仗行动方案,力求用10年实现重大突破。先正达选择此时冲刺上市可能也是为了抓住政策风口。

在核心竞争力方面,先正达在全球植保、农药及种子领域的部分品类处在非常领先的地位,且在下一代生物育种研发领域具有广泛布局。

此外,它具有全球领先的研发能力与商业化能力,每年投入近百亿元用于新产品研发,雇佣了超过7,000名研发人员,也拥有涵盖数百万筛选化合物的资料库,以及全球一流的新化合物创制能力和制剂复配能力。

对于未来发展战略,先正达称,有4条战略,一是通过创新引领农业转型;二是拓展以农户为中心的创新农业服务平台;三是拓展业务版图,实现协同效应;四是推动业务可持续发展。

先正达是全球农化巨头,登陆科创板无疑将大幅增加科创板在农化高科技领域的吸引力和地位。如果先正达上市成功,可能在国内的农化产业掀起一波并购上市潮。

“杂交水稻之父”袁隆平曾说过,“民以食为天。我是学农的,依靠农业技术提高粮食产量是我的职责所在。”如今,他走了,却将创新与奋斗的精神留给后来人,中国农业也将持续推进创新。一旦先正达集团登陆科创板,将为中国农业发展注入新的动力,提升自主创新能力。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。