草甘膦原药受原材料上调以及海外询单增加刺激,企业启动价格调整策略,目前草甘膦企业系列产品涨价政策已经落地,当前95%草甘膦原药企业报价2.55万元/吨,部分企业报价至2.6万元/吨,97%原药企业报价2.6万元/吨,且据企业反应海外询单积极性较高,企业后期或仍有调涨计划。

1 需求虽迟但到,助力草甘膦涨价政策落地

数据来源:隆众资讯

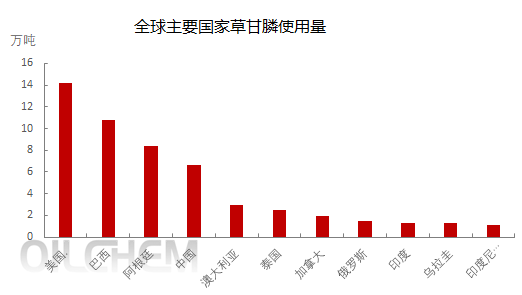

巴西、美国、阿根廷是全球草甘膦用量前三消费国。此三国高草甘膦消费量与其转基因作物种植面积呼应,美国、巴西、阿根廷是全球转基因作物种植面积前三的国家,由此带来高草甘膦需求。同时受农业生产季节性的影响,草甘膦的消费也呈明显的季节性。

北半球来看,以中美为例,草甘膦从中国到美国的农药出口来看,由于海运时间需要1~2个月,叠加之后的加工配置和分销,美国厂商传统备货季节是四季度,从10月、11月开始,备货到次年的3月份为止。

南半球来看,巴西和阿根廷通常9~11月份为大量用药季节。由于中国到南美正常的海运要2个月,加上到货之后还要继续加工配置、分销到工厂,因此大型公司通常在二季度(从4月份开始)进开始进行大批量备药,在9月份用药之前把库存恢复到80%左右。因当前北美地区的询单积极一直处于偏高状态,南美、东南亚、非洲、欧洲等地多按需下放订单。

2 原料价格高位坚挺,草甘膦成本承压明显

数据来源:隆众资讯

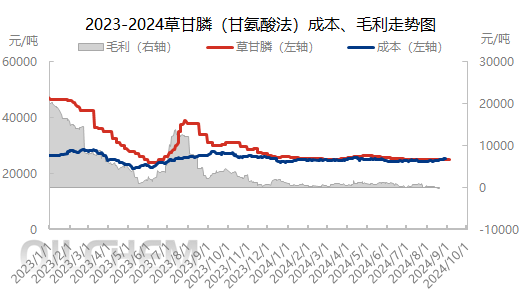

甘氨酸需求不佳,叠加检修企业恢复生产,场内价格下滑,但目前价格仍居高位,对草甘膦成本支撑依旧偏强;黄磷居高运行,9月11日,黄磷价格较8月初累计上涨1,700元。按照甘氨酸法草甘膦消耗的黄磷计算,黄磷成本上涨590多元,副产品氯甲烷及其衍生物有机硅DMC行情一般。现在氯甲烷西南出厂价2,000元/吨,有机硅DMC去年15,000元/吨以上,现在13,600~13,700元/吨。因为是回收的产品,相当于如果价格降了,成本增加。因此,综上来看,草甘膦利润面缩表,(考虑回收、副产)工厂利润率仅剩11.58%,较8月初下跌3.18%附近。但本周黄磷、甘氨酸、三乙胺等原料价格环比上周都有不同程度下滑,利润率环比上周小幅提升0.95%。

3 供应正常+需求不足=库存承压

数据来源:隆众资讯

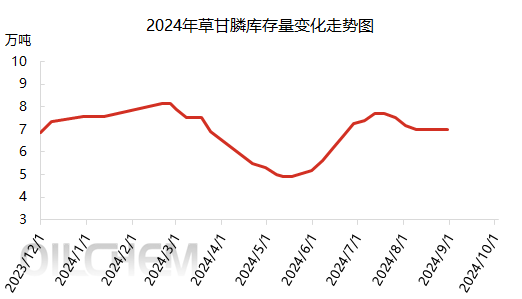

检修尾声,草甘膦多数工厂维持正常生产,仅四川地区部分企业半负荷生产,上游中间体工厂开工率不高,上下游之间联动性一般,本周草甘膦整体开工在67%附近,其中甘氨酸法开工维持在74%,IDA法开工在48%,环比上周小幅上行,后期随着高温散尽,减产企业恢复生产,草甘膦产能利用率环比8月或整体增加。草甘膦内贸操作积极性欠佳,多刚需采购为主,海外市场虽询单热情增加,但实单下放有限,采购谨慎,导致企业库存变动有限。虽然部分企业有些许待发量执行,但以目前的整体开工率来看,作用力有限,场内库存下降幅度偏低。

4 供需差预期缩小,市场或由弱转强

供应:检修结束,供应维持正常。

草甘膦企业装置检修或减产基本恢复,行情产能利用率后期或整体保持在7成附近,后续随着西南地区企业的恢复,开工及产量有望继续增加。

需求:需求现状弱,预期走强。

国内需求跟进一般,海外订单按需跟进,草甘膦消费不稳,且随着调价函的下放,海外询单增量,预期未来草甘膦消费量增加,市场情绪表现积极。

5 结论

国内制剂订单一般,原药采购按需为主,草甘膦多数工厂维持高负荷开工,西南地区部分降负荷运行,整体草甘膦供应面维持高位。需求端稍显弱势,内销淡季,外贸少量跟进,销售及库存压力持续,叠加草甘膦调价函刺激,市场情绪拉动明显,草甘膦走势坚挺,截止2024年9月12日95%草甘膦原药报价至2.55万~2.6万元/吨,企业看涨预期积极,预计短期草甘膦走势稳中向好,价格或继续小幅抬涨。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。