非选择性除草需求和抗草甘膦转基因作物推广,使草甘膦成长为全球第一大吨位农药的 土壤和主要动力。1982年,草甘膦开始全球化的推广,使得市场迅速成长,1998年之前,全球领先除草剂中,草甘膦已经位列第4~5位。自1996年以后,全球草甘膦的全球销售额一路攀升。转基因是利用现代生物技术,将某个生物的优良基因人工分离后导入另一个生物体的基因组中,从而改善生物的原有性状或赋予其新的优良性状。抗草甘膦转基因作物不受草甘膦除草效果的影响,此类转基因作物的种子开始推广,除草效果最好、成本最低的草甘膦会成为种户的首选。多年来,草甘膦一直是科研和商品创新的焦点。在过去40年里,有关草甘膦的科技著作和专利数量已增加至20,000件左右,主要集中在近15年。目前,草甘膦是全球最大宗的除草剂品种,市值约占全球除草剂市场的23%,因抗性的累积和禁限用政策的影响,草甘膦的使用量和市值占全球农药的比重都在下降。

1 全球草甘膦供应状况及预测

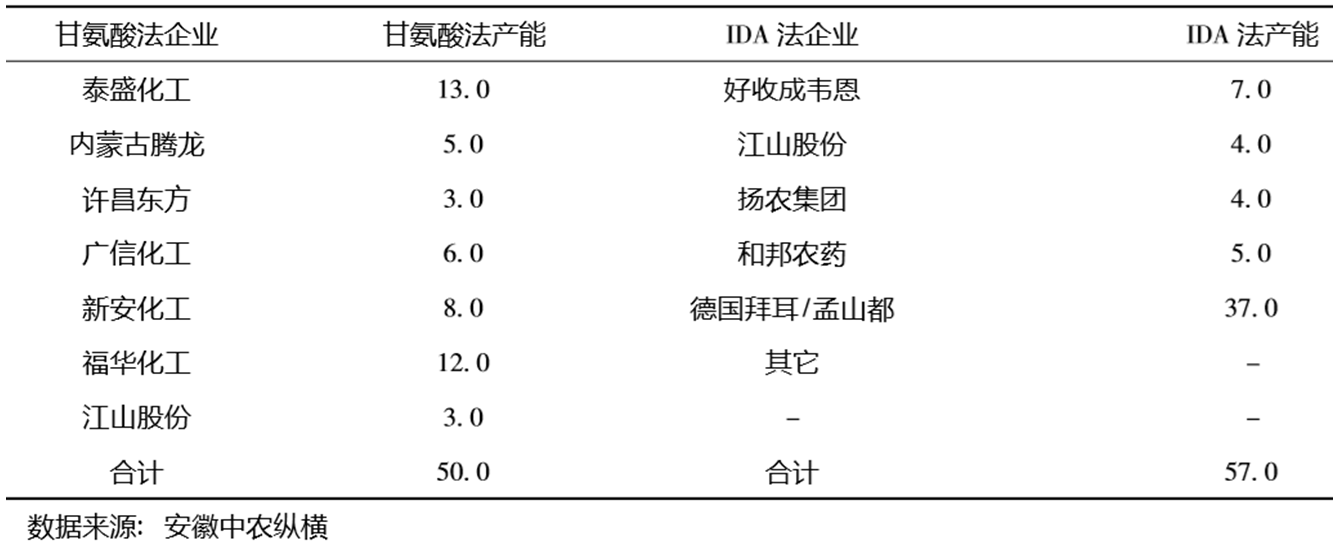

随着我国环保核查和相关政策的陆续出台,中小产能退出明显。按照《关于开展草甘膦 (双甘膦)生产企业环保核查工作的通知》(环办〔2013〕57号)要求开始,经历2015年以来的四轮高压环保核查、督察,我国开始了全国草甘膦高质量发展之路,管理部门打出了一系列的组合拳:推出氯乙酸+有机硅的循环绿色工艺,鼓励企业并购重组,化工企业退出长江一公里行动,全国化工企业退城入园以及排放总量控制等多重政策和办法,产业集中度和规模产能提高明显,政策效益明显。2020年我国草甘膦两种工艺合计产能70万吨(甘氨酸为50万吨、IDA 法为20万吨),多家环保不达标的中小生产企业已关停退出,草甘膦产能累计减少了40多万吨。目前,我国草甘膦生产企业已缩减至11家(表1)。

从全球角度看,产业调整扭转了甘氨酸法产能为主导的格局。我国草甘膦供应端主要分 布在沿江省份。其中,四川、江苏、湖北、浙江、安徽产能分别占25%、18%、17%、15%、8%。无论作为农药企业还是沿江化工企业,这几年深受环保核查影响,随着对沿江农药企业 检查的进一步强化,未来供应端受约束将持续作用,预计2020年我国草甘膦供应量在44 万吨左右,全球供应量在68万~70万吨。

表1 2020年全球草甘膦企业产能情况(万吨)

2 全球草甘膦行情状况及预测

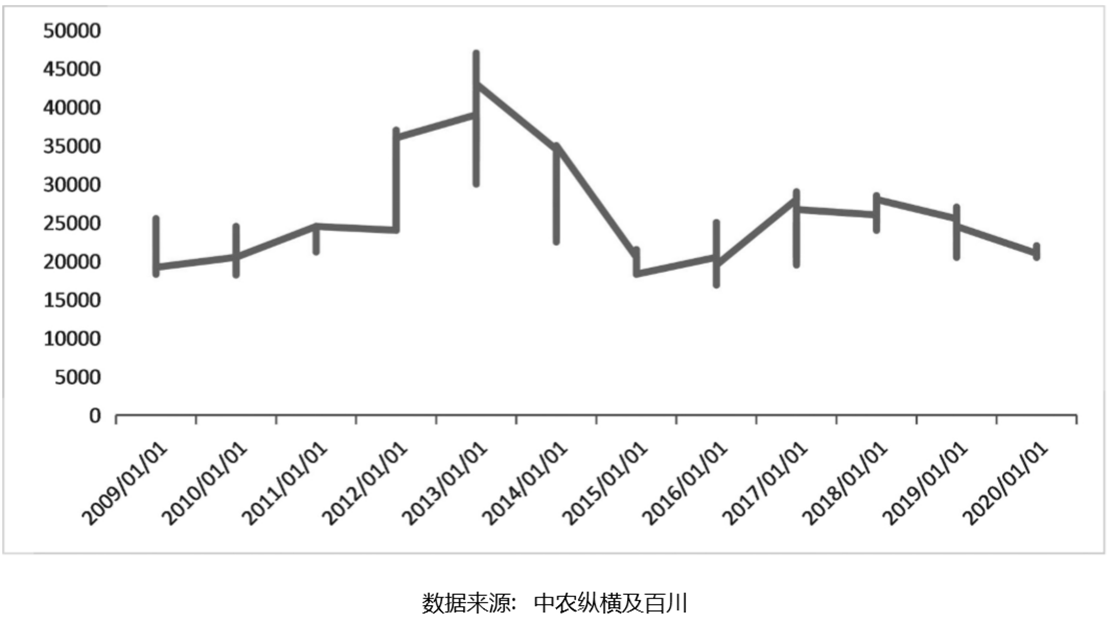

目前,排除其它影响草甘膦市场的重要因素(草甘膦应用大国的禁、限用,基础化学品大涨,竞品的禁、限用等)。从周期角度看,2015年全球草甘膦需求已经进入下降通道,年度间波动范围变小。2016—2017年全球社会期末库存处于低水平,导致2016—2018年社会处于补库存的状态,价格反弹,没有反转,价格重心下降。由于2020年全球性新冠疫情发展和油价下跌,对全球草甘膦市场存在影响,全球草甘膦的甘氨酸和IDA工艺产能均衡,产能集中到头部企业,竞争相互制衡,需求预期存在,行情波动逐渐减小,2019年是新周期的拐点,价格周期性持续向下,同时周期内价格弹性变小(图1)。

图1 2009—2020年中国草甘膦及主要原料价格走势(元/吨)

3 全球草甘膦需求状况及预测

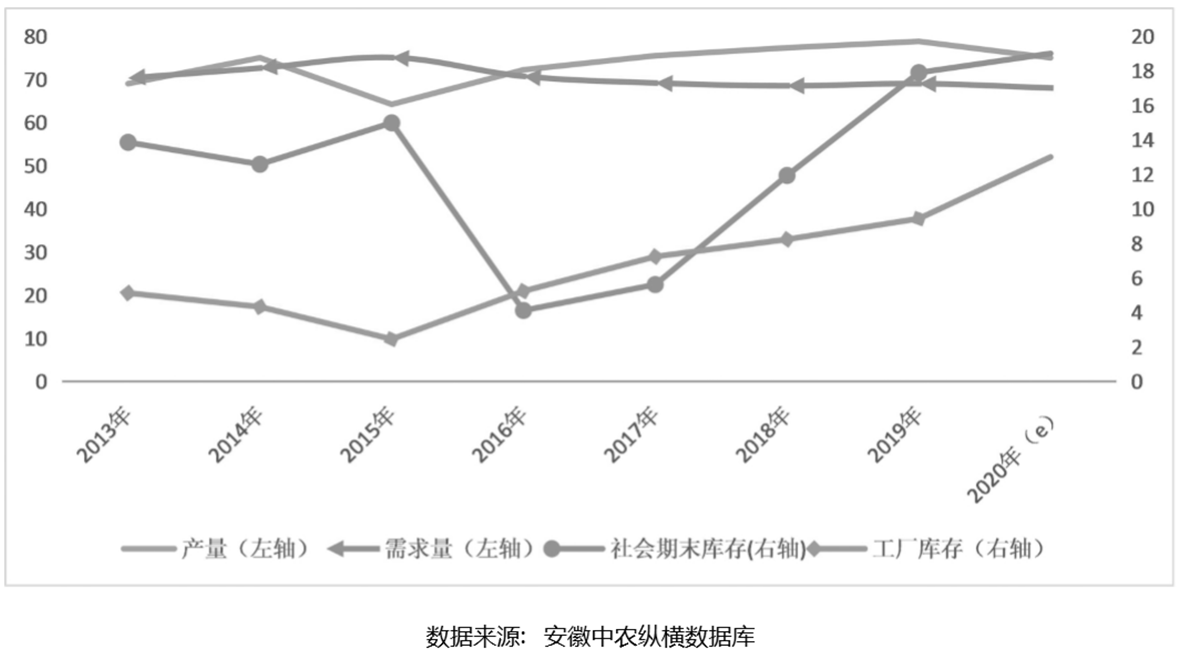

2018年全球草甘膦使用总量和2013年基本持平,需求运行仍然符合60个月左右的发展周期(需求总量2年向上,或3年向下)。草甘膦服役长达48年之久,因全球抗性的累积和禁限用的政策影响,草甘膦的使用量和市值占全球农药的比重都在下降。在这个趋势下,草甘膦周期性变弱(这里采用使用量的变量来观察草甘膦运行规律,由于亿美元计市值和很多因素有关,比如,目标国家的货币兑美元波动的影响、地缘政治的影响,营销成本,运费、出口退税等)。

2020年全球草甘膦需求为持续下降的存量市场,当企业和社会总库存趋势上升,草甘膦原药价格下行压力增加(图2)。

图2 2013—2019年全球草甘膦供求状况描述(万吨)

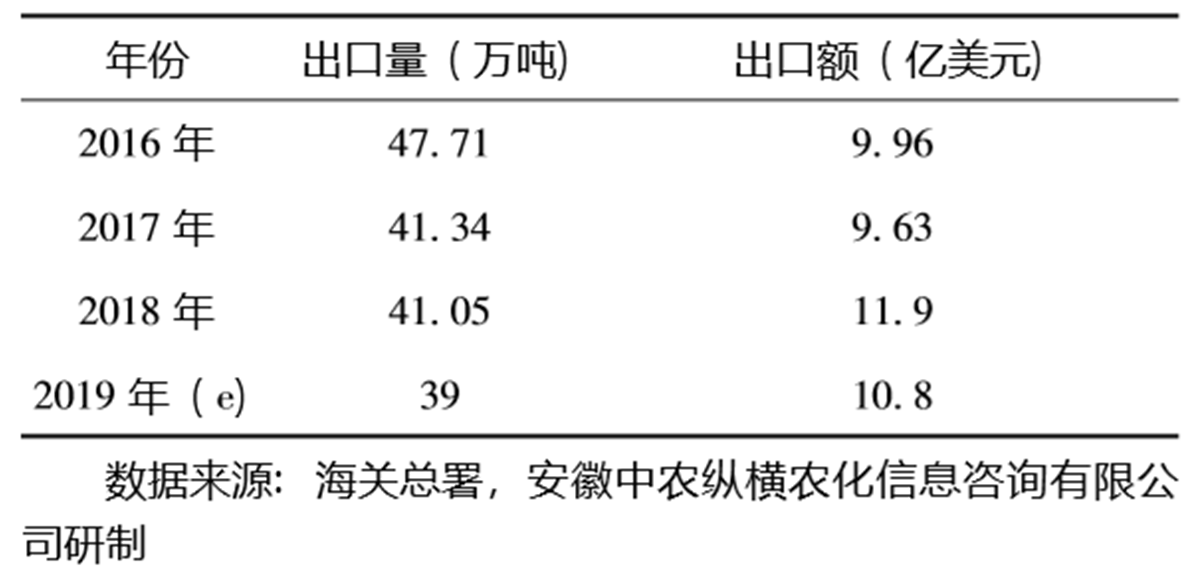

4 我国草甘膦出口情况及预测

按照历年我国草甘膦出口数据,中国草甘膦80%以上用以出口。2019年中国出口草甘膦,预计在39万吨(折百),2019年出口占产比仅为70%,金额为10.8亿美元左右。出口量较大国家有:巴西、阿根廷、美国、澳大利亚、印度尼西亚、马来西亚等(表2)。预计2020年中国草甘膦出口稳中有降。

表2 2016—2019年我国草甘膦原药出口状况

5 全球草甘膦市场结构及预测

2018年全球草甘膦使用前五大区域是巴西、美国、阿根廷、中国、澳大利亚,使用量分别为 13.31万、11.1万、8.0万、5.3万、4.0万吨,合计41.61万吨,占市场总量的58. 31%。全球草甘膦市场呈现高集中度的特点,除了和这些国家农业禀赋优厚外,还和这些国家大豆、玉米、油菜、棉花等抗草甘膦转基因作物渗透率密不可分。

2018年全球草甘膦市值前五大区域是美国、巴西、阿根廷、中国、澳大利亚,市值分别为974.27百万美元、849.50百万美元、587.69百万美元、376.30 百万美元和268.49 百万美元,合计3,056.25百万美元,占总值的54.80%,市值占比和使用情况相当。

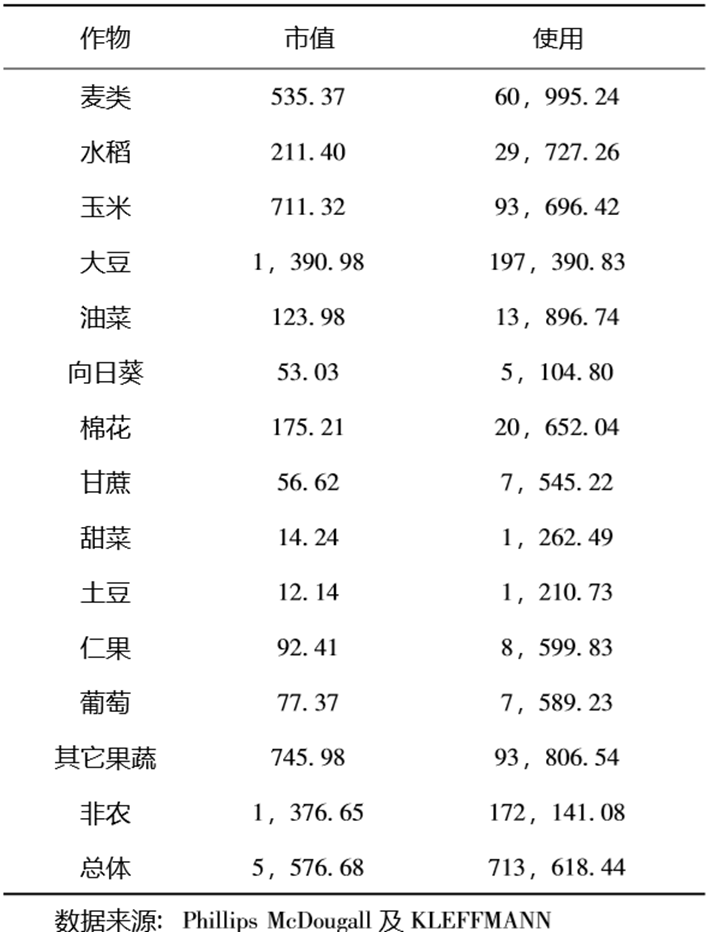

2018年全球草甘膦市值和应用总量分别为55.77亿美元和71.36万吨。2018年全球草甘膦市值前五大作物是大豆、玉米、麦类、水稻、棉花,市值分别为1,391百万美元、711百万美元、535百万美元、211百万美元、175百万美元,合计3,024百万美元,占市场总量的63.42%。2018年全球草甘膦使用前五大作物是大豆、玉米、麦类、水稻、棉花,使用量分别为19.7万、9.37万、8.0万、6.1万、2.1万吨,合计45.27万吨,占市场总量的63.43%。从使用和市值看,全球草甘膦市场呈现作物高集中性(表3)。

表3 2018年全球草甘膦作物市场结构(百万美元,吨)

6 小结

从供求角度看,预计2020年草甘膦供应稳定、库存水平继续加大。从中国工厂供应情况看,草甘膦供应商整体环保水平相对较高,草甘膦的开工或将难以受到限制;产品影响力减缩,短期内难有产品取代其市场地位,但是考虑到草甘膦逐步禁限用,导致使用面积将逐步缩小。另外转基因市场处于高位,市场难以提供做“加法”的力量和因素。2019年以来,草甘膦受中美贸易摩擦、气候等诸多因素影响,全球草甘膦致癌风波禁限用加大,全球草甘膦需求受挫。2019年我国草甘膦出口量、额双减。各层级库存上升,农化巨头周转天数增加,变现预期增强,未来20个月是漫长的去库存阶段,也是过剩产能进入新一轮淘汰的过程。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。