1 格局良好,全球草甘膦进入中长期紧平衡

草甘膦是全球市场规模最大的除草剂品种。草甘膦(N-膦酰基甲基甘氨酸)是一种高效、低毒、安全的除草剂,由美国孟山都公司于1970年开发。其作用机理为抑制植物氮代谢酶(EPSPS合酶)的活性,从而让植物死亡。通过基因改造可以生产抗草甘膦的转基因作物,转入的基因可以让氮代谢酶增加50倍,从而抵消草甘膦的作用,农民能够杀死杂草而不杀死庄稼。上世纪90年代转基因抗草甘膦作物(大豆、棉花、油菜、玉米)开始发展,草甘膦的用量逐年增加。

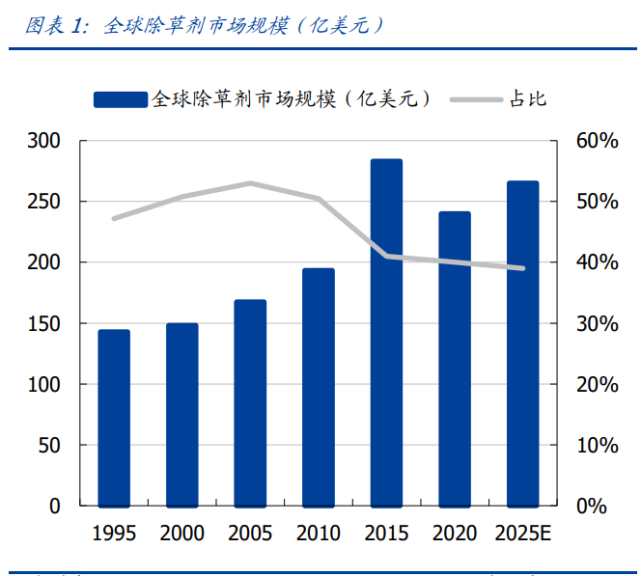

2020年,全球农药市场规模608亿美元,包括了除草剂、杀菌剂、杀虫剂三大类。除草剂占比约40%,2020年市场规模约240亿美元。而草甘膦是世界上运用最广的除草剂,已在90多个国家登记,可以用于非耕地除草,也可用于耐草甘膦性状的多种作物。2020年草甘膦全球市场规模56亿美元,占全球除草剂市场份额的23%,占全球农药市场份额的9.2%,是全球最大的除草剂品种。

1.1 复盘草甘膦历史的景气周期

(1)2006年以前:行业逐步打破垄断,价格向下,需求快速增长

1996年美国孟山都推出耐草甘膦转基因作物,转基因作物种植面积快速增长。1996—2004年,全球转基因作物种植面积复合增速高达65%,草甘膦的市场同步发展。随着孟山都的专利2000年到期,我国产能增长加速。因而全球草甘膦进入量增价跌的快速成长时期。1991年,全球草甘膦原药的平均最终用户价格是3.4万美元/吨,1997年下跌至2万美元/吨,2007年1月,草甘膦价格已下跌至2.6万元/吨。草甘膦的价格持续下跌使得人们减少对价高的选择性除草剂的使用,2002年美国10%的大豆田使用的除草剂数量从11种减少为1种(即草甘膦),奠定其全球第一大农药品种的地位。

(2)2007—2008年:供需两旺、量价齐升

该时期是草甘膦历史上最大的一轮景气时期,价格从约2万元/吨上涨至最高约12万元/吨。需求方面:1)全球转基因作物种植面积持续上升,2005—2008年复合增速达9.35%,拉动了我国草甘膦的出口需求。2006年,我国草甘膦产量17万吨,其中约13.5万吨用于出口,2008年我国草甘膦出口需求增长至24万吨。2)2007年全球粮食价格大幅抬升,2007年7月到2008年3月,全球大豆价格迅速上涨,期间上涨99.65%。草甘膦作为最主要的农药品种,价格随农产品联动上涨。供给方面:从2006年至2008年8月,全球最大草甘膦厂商美国孟山都将其10万吨生产线停产,停产产能占孟山都20万吨产能一半。

(3)2009—2011年:新产能上马,价格陷入低迷

快速增长的盈利空间刺激了行业产能的迅速扩张。2009年,国内草甘膦产能超过100万吨,而全球草甘膦需求总量仅为80万吨,过剩严重。在金融危机和产能过剩的冲击下,草甘膦价格于2010年6月下跌至1.9万元/吨,多数厂商难以实现盈利。

(4)2011—2013年:行业经历两年出清后,稳步上涨

2012年,我国出口草甘膦35万吨,是全球最大的供给来源(海外孟山都24万吨)。2013年,受国内全国性雾霾、山东潍坊地下水污染事件、行业安全事故等影响,我国草甘膦企业开工受限,不少中小企业逐步退出市场,草甘膦的供应能力有一定的缩水。行业经历两年的低迷,社会库存逐渐消耗,开启了持续两年的稳步上涨行情。

(5)2014—2016年:新一轮供给扩张,需求增速放缓,价格低迷

在价格持续上涨的刺激下,新增产能不断涌现。2013年国内新增草甘膦中小产能15万吨,2014年和邦生物新增5万吨。2014年,国内实际产量达到45万吨,海外孟山都产能24万吨。而需求方面,我国每年使用草甘膦原药约5万吨,全球草甘膦原药需求50万~55万吨。并且,全球转基因作物种植面积增长开始大幅放缓,2013—2016年,全球转基因作物种植面积CAGR复合增速下滑至0.87%。综合因素导致草甘膦价格重新下行。

(6)2017—2020年:供给侧改革,行业格局逐步改善

草甘膦生产过程污染严重,排放大量废水。2016年开始我国化工行业供给侧改革,2019年“三磷”整治,行业新增产能极少,加上部分落后产能退出,行业集中度大幅提升。

(7)2020年6月至今:草甘膦价格由2.09万元/吨上涨至目前6.28万元/吨,累计上涨200.48%

海外对草甘膦的需求旺盛,拜耳3次调高美国草甘膦制剂产品价格。我们基于以下原因认为,草甘膦正在进入相对历史上前两次景气持续时间更长的,高盈利高景气周期。

1.2 格局良好,全球草甘膦进入中长期紧平衡

我国竞争格局改善,集中度大幅提升。我国草甘膦最早从1982年3家发展到1990年10家,1994年发展到18家,2005年发展到40家。2007年底,多数企业产能在5,000吨以下,最小的1,000吨,集中度低。2008年,我国草甘膦行业CR3为36.8%,CR5为51.5%。2013、2014年开始,在国家严格的监管下,大批草甘膦产能遭淘汰,再加上行业已不再审批新增产能,竞争格局逐步改善。2021年,全球仅剩余11家草甘膦厂商,多数落后产能已在数次行业衰退周期、环保严格监管中被淘汰。行业集中度大幅提升。目前,我国草甘膦CR3已上升至54.5%,CR5已上升至72.1%。

全球集中度高,议价能力强。全球目前拥有总产能112.2万吨,海外方面拜耳具备37万吨产能(IDA工艺),我国产能75.2万吨。拜耳过去曾是草甘膦行业的寡头,在本世纪第1个十年占据全球超过50%产能。目前,全球草甘膦CR2=49.0%、CR3=62.4%,拜耳、兴发、福华等寡头对行业上下游具有很强的议价能力。

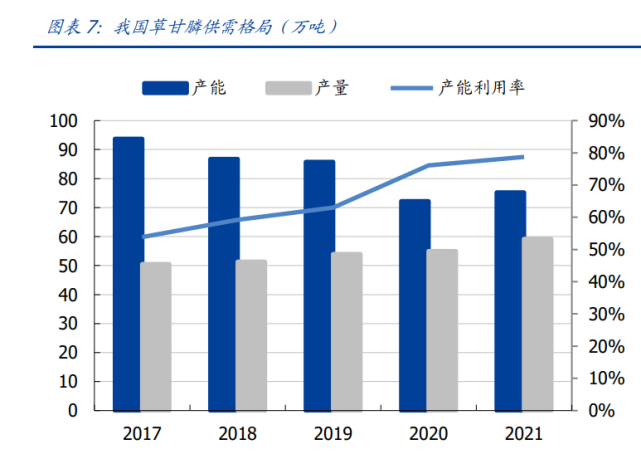

供需格局改善,全球草甘膦进入中长期紧平衡。2009年,我国草甘膦拥有草甘膦产能103万吨,产量49万吨,产能利用率不足50%,价格也曾经到达冰点1.8万元/吨,行业毛利率仅3.35%。而后,行业经历了持续的产能出清、集中度提升的过程。根据卓创资讯,2017年我国草甘膦产能为93.7万吨,2021年已削减至75.2万吨。同时,随需求增长,产量持续提升,开工率由2017年54%大幅上升至2021年79%。与此同时,社会库存自2019年底开始迅速下行。2022年3月,我国草甘膦月度社会库存相比2019年10月下降了89%,也体现了行业供需格局的稳步好转。由于草甘膦供给端政策审批限制严格,后续行业已披露新增产能仅兴发集团5万吨,行业良好的供需格局得以维持,全球草甘膦进入紧平衡时代。再加上海外拜耳美国、巴西等地工厂开工多次出现不可抗力,供需格局、竞争格局支撑全球草甘膦进入中长期紧平衡。

2 全球农产品高景气,草甘膦价格联动强势

2.1 粮食安全重要性凸显,叠加地缘政治因素农产品强势上涨

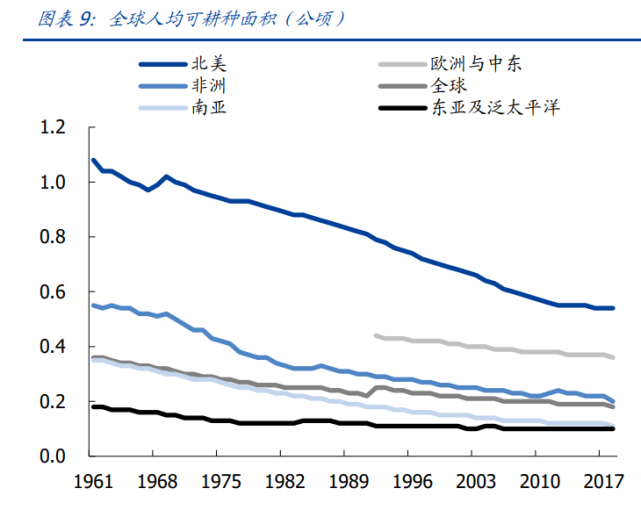

人口增长与耕种面积的不适配,粮食安全重要性凸显。过去70年,全球人口增长超过50亿,且对高品质农产品的需求不断增加,而耕地面积仅从12亿公顷增长至15亿公顷,耕地面积增速远低于人口增速。这导致了人均耕地面积的持续减少。1961年,全球平均耕地面积为0.36公顷,2018年已下降至0.18公顷。我国以世界7%的耕地面积养育了全球20%人口,2018年人均耕地面积0.09公顷低于世界平均,病虫害压力不断加大,农业生产承担着巨大的压力。

同时,我国部分粮食供给高度依赖进口,且进口依存度不断攀升。2021年,我国大豆、玉米进口依存度分别高达85.9%、49.8%。其中大豆进口依赖度较高,进口国主要为美国、阿根廷、巴西,三国合计占进口量94%。我国为满足我国不断增长的粮食需求,保障粮食安全问题,对转基因作物与农药的需求应运而生。

2020年开始,受到全球性货币宽松影响,全球大宗商品价格大幅上涨。玉米、大豆等粮食作物经历了一轮价格上行,2020年1月国内玉米、大豆现货价分别约1,900、3,500元/吨,截至2022年4月价格分别上涨至2,800、5,700元/吨,涨幅分别为47%、63%。本轮粮食涨价原因主要包括:全球疫情导致生产环节、运输环节受限;生猪存栏量走高,饲料需求增长;全球性货币宽松带来玉米、大豆等大宗产品价格上涨。

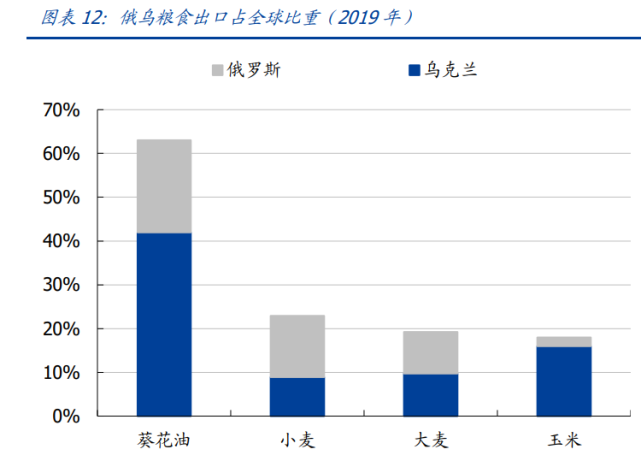

地缘政治影响下,全球农产品景气度持续。乌克兰被誉为“欧洲粮仓”,农作物种植面积大且农产品种类丰富。产量方面,根据USDA数据,乌克兰葵花籽油全球第一、玉米全球第六、大麦全球第六、小麦全球第九、大豆全球第九。出口方面,乌克兰玉米、大麦、小麦、葵花籽油出口量占全球总出口市场约16%、10%、9%、42%,而乌克兰与俄罗斯玉米、大麦、小麦、葵花籽油总计出口量占全球约18%、20%、23%、63%,在全球农产品出口市场有着重要的地位。受俄乌战争因素影响,包括玉米、大豆、小麦在内的农产品的出口受到较大程度影响。由于农产品之间存在一定替代关系,预计未来国际农产品价格将持续维持强势。

农产品的高景气带来下游对农药价格更强的承受能力,亦助于提升农民种植热情。历史上,农产品与草甘膦价格关联度较高。分析原因,首先,农产品高景气,会带来下游对农药价格更好的承受能力,利于农药价格维持强势,草甘膦作为最大的农药产品将充分受益。其次,当农产品价格高时,农民种植热情高涨。2020年6月至今,草甘膦价格由2.09万元/吨上涨至目前6.28万元/吨,累计上涨200.48%。我们认为,未来在良好的行业格局下,叠加农产品高景气,草甘膦将进入新一轮有持续性的景气周期。(报告来源:未来智库)

2.2 转基因作物推广提升草甘膦需求空间

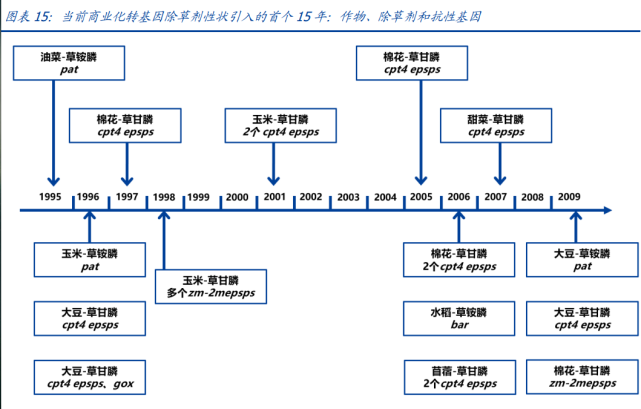

草甘膦和抗草甘膦转基因作物是减少草害的重要手段。通过基因改造生产抗草甘膦的转基因作物,农民能够杀死杂草而不杀死庄稼,是减少粮食草害,增加单位耕地产出的重要手段。EPSPS是草甘膦作用于植物产生抑制的关键性合成酶,草甘膦的工作原理为抑制植物氮代谢酶(EPSPS合酶)的活性,从而让植物死亡。因其对PEP亲和性较好且高抗草甘膦,转CP4-EPSPS基因的植物对草甘膦具有较高的抗性,当前世界范围内应用最广的是来自根癌农杆菌CP4菌株的EPSPS。1983年,孟山都和华盛顿大学的科学家从土壤农杆菌分离得到高耐草甘膦的CP4菌株;1986年,孟山都将CP4-EPSPS基因导入大豆基因组中,成功育成了抗草甘膦新品种;1996年,世界首例耐草甘膦大豆GTS-40-3-2商业化。

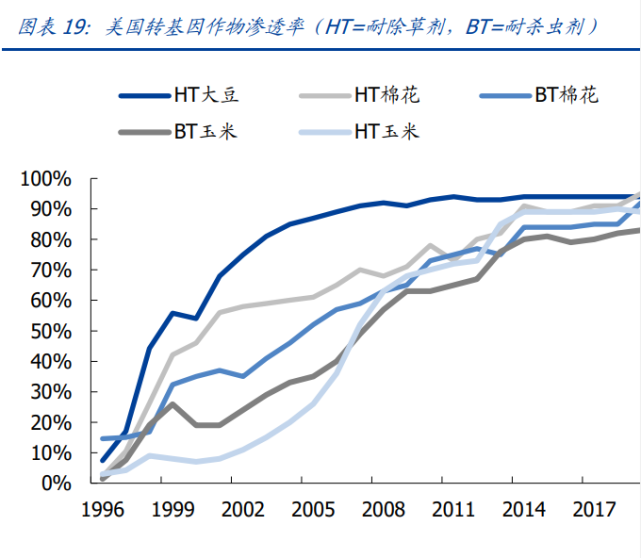

大豆和玉米是主要的转基因作物品种,也是草甘膦最大的下游应用作物。转基因大豆是种植范围最广的转基因作物品种,以抗草甘膦转基因大豆为主。该大豆1996年获准进行商业化种植。2018年全球转基因大豆种植面积达到了9.590×107 hm2,相比1996年增长超过100倍;我国每年玉米田草害面积达2,667万hm2,占播种面积超过70%,可造成玉米减产20%至30%,严重地块达40%。2018年全球转基因作物种植面积的30.7%为转基因玉米,转基因玉米种植面积高达到5,890万hm2。2005年,美国抗草甘膦转基因大豆种植面积已占美国大豆总种植面积的87%。目前有6种主要的抗草甘膦作物:大豆、玉米、棉花、油菜、苜蓿和甜菜。2015年1.8亿hm2转基因作物以抗草甘膦转基因作物为主,抗草铵膦转基因作物为辅,世界草甘膦约56%用于抗草甘膦作物。

在我国推广转基因作物对保障粮食安全意义重大,有望进一步打开草甘膦需求空间。由于转基因作物的新品种持续研发、商业化推广,全球转基因作物种植面积不断增长,2019年已达到1.9亿hm2。2014年开始,全球转基因作物种植面积增长开始放缓,核心原因是美国等发达国家转基因渗透率接近饱和。美国HT大豆、HT棉花、BT棉花、BT玉米、HT玉米2020年渗透率分别为94%、91%、88%、82%、89%。而我国过去转基因作物增长缓慢,2019年种植面积近320万m2,占全球1.7%,有很大的增长潜力。转基因作物的主要品种是大豆和玉米,我国大豆、玉米进口依存度持续攀升,尤其大豆进口依存度已达到近85%。因此,推广转基因作物,对于保障粮食饲料安全供应意义较大,能有望进一步带动我国转基因作物种植面积增长,提升草甘膦需求。此外,替代百草枯亦能增加草甘膦需求。

3 生产工艺对比:一体化的IDA路线综合优势显著

3.1 草甘膦主流生产工艺

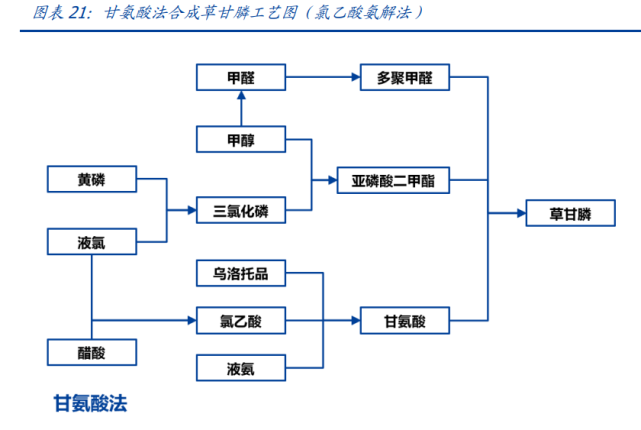

草甘膦包括甘氨酸法、IDA法两种工艺。其中IDA工艺由美国孟山都公司于1971年创制成功,我国沈阳化工研究院于1973年成功开发甘氨酸合成路线。

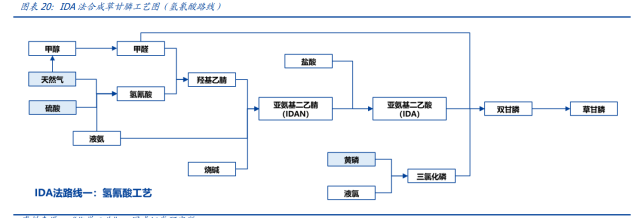

IDA路线合成草甘膦先要生成中间体IDA,然后再与三氯化磷、甲醛生成双甘膦后,经氧化生产成草甘膦。根据合成IDAN(亚氨基二乙腈)方式的不同,IDA法又可细分为氢氰酸工艺和二乙醇胺工艺。

IDA路线-氢氰酸工艺:2006年至今,由于国内氢氰酸合成技术的进步、IDAN合成技术取得突破,IDA法在我国逐渐发展起来。

氢氰酸工艺先由天然气和硫酸合成氢氰酸,再由氢氰酸合成羟基乙腈,进而合成IDAN。IDA工艺具备产品纯度高,且易于出口到欧美市场等优势。然而氢氰酸剧毒,操作难度大,用氢氰酸生产IDA存在一定技术壁垒。

IDA路线-二乙醇胺工艺:二乙醇胺工艺由二乙醇胺和烧碱直接合成IDAN(亚氨基二乙腈)。该工艺使用有效催化剂可使二乙醇胺转化率达99%,IDA的收率在90%以上,产品品质高,操作环境好,便于规模发展。该工艺对环境友好,技术先进成熟,易于向欧美市场出口,但2004年底二乙醇胺反倾销后,成本大幅提升。

甘氨酸路线:该路线以甘氨酸、亚磷酸二甲酯作为主要原材料,又可细分为两种。一种是以氯乙酸、氨为原料的氯乙酸氨解法,另一种是以甲醛、氰化钠或丙烯腈装置副产的氢氰酸为原料的施特雷克法。氯乙酸氨解法不仅工艺流程复杂,生产成本较高,而且该工艺产生大量富含氯化铵和甲醛的废水,环保处理费用较高,在国外已基本淘汰。而国内现有甘氨酸生产厂所采用的生产工艺基本上都是氯乙酸氨解法。

3.2 环保对比:IDA路线“三废”排放更少

草甘膦在生产及使用伴随甲醛、可溶性盐、磷的污染。草甘膦是发改委限制投资项目,未来行业无明显新增产能。草甘膦被限制生产的主要原因来自污染,其主要污染成分包括甲醛与可溶性盐。另外,磷的排放也会造成环境污染。目前草甘膦生产过程中磷元素的利用率为60%~65%,剩余部分进入到母液中,未经处理的排放将带来严重的环境污染,造成土壤板结、水体富营养化等一系列生态环境问题,废液处理能力和水平成为制约行业供应的核心问题。因此,环保投入已经成为草甘膦成本的重要组成部分。

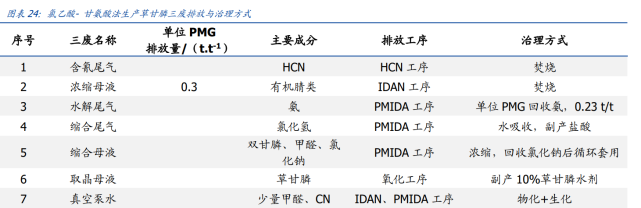

甘氨酸路线“三废”排放大,每生产1吨草甘膦副产废液约为5吨,甘氨酸生产过程中也产生废水、VOCs等污染物,同样会因环保问题而涨价并传导至下游。根据《化学工业》数据,甘氨酸法草甘膦“三废”或副产物数量高达13种,包括废气(氯化氢、氯甲烷),废水(亚磷酸、甲醇、甲缩醛、草甘膦、磷酸盐、氯化钠、氯化铵等),其中5项来自亚磷酸二甲酯工序,2项来自甲醇回收工序,2项来自母液浓缩工序,4项来自其他工序。

相比之下,IDA法草甘膦“三废”或副产物数量仅7种,主要包括尾气(HCN、氨、氯化氢),废水(有机腈类、双甘膦、甲醛、氯化钠等),其中4项来自PMIDA工序,3项来自其他工序。处理量少,易处理和综合利用。另外,甘氨酸的合成对环境也有污染。虽然氯乙酸氨解法原料易得、工艺简单,但反应时间长,并且除去反应中产生的氯化铵比较困难,产品质量较差、精制成本高。催化剂乌洛托品回收困难,造成环境污染。每生产1吨甘氨酸产品将产生3吨以上的废水。废水中含有大量的无机和有机化合物,包括甲醛和氯乙酸、二氯乙酸等。

从母液污染物含量看,双甘膦母液中甲醛、草甘膦含量较高(1%~1.5%草甘膦、3%~4%甲醛);IDA法草甘膦母液中双甘膦、甲醛含量较高(1%~1.5%双甘膦、2%~3%甲醛);甘氨酸法草甘膦盐及有机物含量较高(2%亚磷酸、15%~18%氯化钠、2.5%增甘膦、1.5%甘氨酸、2%其他有机物)。对比两大草甘膦路线,IDA法母液中污染物含量相对较低。

3.3 成本对比:一体化的IDA路线更具竞争力

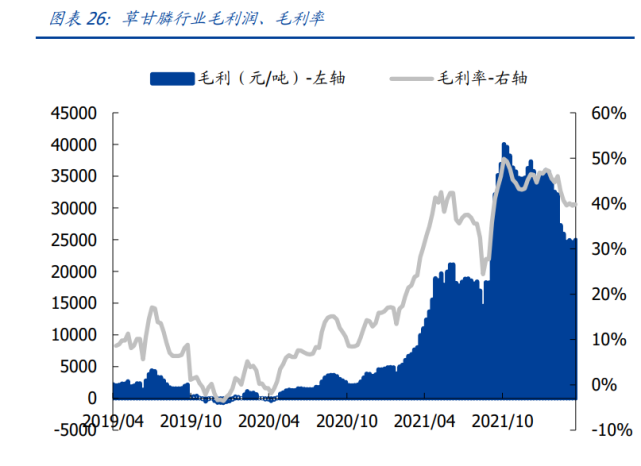

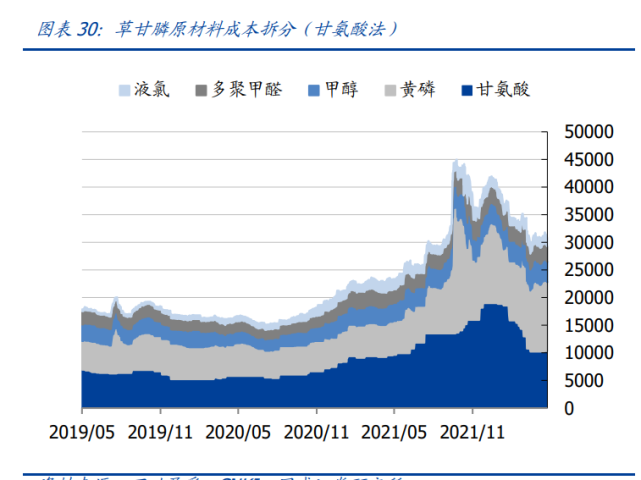

随着草甘膦价格的上涨,行业盈利迅速提升。截至2022年4月14日,草甘膦行业毛利润为2.50万元/吨,行业毛利率为39.87%。同时,2020年6月开始,随着草甘膦主要原材料的上涨,草甘膦成本出现了一定上调。目前草甘膦行业成本(甘氨酸法)约3.7万元/吨,较往年约2万元/吨成本有一定上浮。

甘氨酸/IDAN、黄磷是草甘膦的主要原材料。甘氨酸法生产草甘膦,主要原材料包括了甘氨酸、黄磷、甲醇、多聚甲醛、液氯,以黄磷、甘氨酸为主,合计占比约75%;IDA路线生产草甘膦原材料包括IDAN(亚氨基二乙腈)、黄磷、烧碱、甲醛、液氯等,其中以IDAN、黄磷为主,合计占比约83%。

3.3.1 甘氨酸路线草甘膦成本分析

景气高点时,配套甘氨酸厂商将享有显著增厚的利润空间。甘氨酸法草甘膦历史上成本波动较大,主要来自于黄磷、甘氨酸价格的上涨。甘氨酸方面,草甘膦是甘氨酸主要的下游应用,占比92%。历史上,草甘膦的高景气往往会对主要原材料甘氨酸有较强拉动。在目前价格下,自产甘氨酸厂商(如乐山福华)相对于需外购甘氨酸的厂商具有约2,300元/吨的成本优势;在2021年12月初,草甘膦价格达到年内高点8.03万元/吨的时候,自产甘氨酸厂商相比未配套厂商具有约7,500元/吨的成本优势。在产业链高景气时,一体化厂商利润增厚显著。

磷化工品涨价背景下,配套磷矿、黄磷带来可观优势。黄磷方面,生产1吨黄磷需要耗电14,000 kWh,属于高能耗化工品,在碳中和、碳达峰背景下受到国家严格限制新增产能。预计将具有较过去更高的价格中枢。另外,草甘膦占黄磷下游需求比重29.6%,草甘膦景气对黄磷价格亦有拉动。目前,黄磷行业毛利率约22%,自产黄磷厂商(如兴发集团)相对于需外购黄磷厂商具备约2,600元/吨成本优势,若自身拥有磷矿将额外拥有约1,000元/吨成本优势;在2021年12月初,草甘膦价格达到年内高点8.03万元/吨的时候,自产黄磷厂商相对于需外购黄磷厂商具备约3,600元/吨成本优势。

3.3.2 IDA路线草甘膦成本分析

IDAN是影响IDA路线变动的核心,一体化厂商优势显著。IDA路线成本的黄磷部分与甘氨酸路线近似,因而配套黄磷、磷矿的磷化工厂商同样具备成本优势。与甘氨酸近似,IDAN容易在草甘膦高景气时被拉动同步涨价。在本轮草甘膦景气中,IDAN价格由过去约1万元/吨上涨至目前2.7万元/吨,造成草甘膦厂商成本的大幅上浮。IDA的主要原材料包括氢氰酸,以及甲醛、盐酸、烧碱,其中氢氰酸是主要原材料,占比83%。在IDA路线中,若能具备氢氰酸-羟基乙腈-IDAN-IDA一体化生产能力,将具备显著的成本优势。

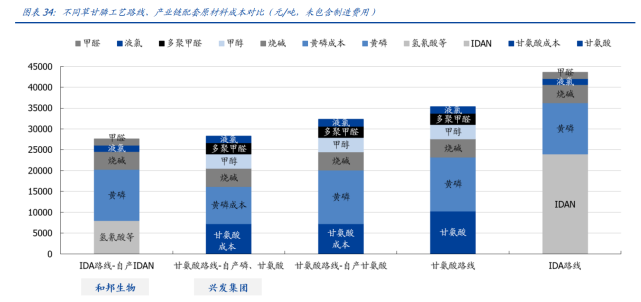

3.3.3 成本结构对比:一体化的IDA厂商最具原材料成本优势

对比成本结构,一体化的IDA厂商最具成本优势。仅考虑原材料配套,未考虑循环产业链带来的成本优势,目前,行业中大约有6种成本结构:1)自产氢氰酸-羟基乙腈-IDANIDA的一体化IDA路线厂商(和邦生物);2)配套磷矿、黄磷及配套甘氨酸的甘氨酸路线厂商(兴发集团);3)自产甘氨酸的甘氨酸路线厂商(乐山福华);4)未配套原材料甘氨酸路线厂商;5)未配套原材料的IDA路线厂商;6)采用二乙醇胺工艺的IDA路线厂商(扬农化工),因未获得公开的二乙醇胺工艺单耗数据,因此暂不作该工艺成本对比。

在甘氨酸路线中,主要原材料为甘氨酸、黄磷、烧碱、甲醇、多聚甲醛。若可以外购醋酸、液氯自产氯乙酸、再实现甘氨酸自产(例如乐山福华),则可节约成本约3,000元/吨;若配套磷化工产业链,实现磷矿-黄磷-草甘膦一体化产业链,则可节约成本约5,800元/吨;在IDA路线中,若可实现从氢氰酸开始到羟基乙腈、IDAN、IDA的中间体全自产,可实现行业最具竞争力的原材料成本结构,在当前价格下原料成本约2.76万元/吨。

实现氢氰酸-IDAN-双甘膦全产业链配套具备一定壁垒。2018年,全球氢氰酸总产能约220万吨/年。其中直接法生产氢氰酸的产能占70%,丙烯腈副产法占30%。杜邦是全球龙头,占全球总产能20%,Koch、赢创德固赛、SNCButachimie产能占比达56%。一方面,氢氰酸投资较大,建设一套1万吨/年的安氏法单套反应装置,工艺设备投资约需1亿元。天然气是安氏法氢氰酸中占比最大的原材料,我国四川拥有丰富的天然气资源。因此,我国安氏法氢氰酸装置集中在该地区。此外,氢氰酸剧毒,操作难度大,用氢氰酸生产IDA存在一定技术壁垒。

海外厂商采用IDA工艺,我国以甘氨酸路线为主。目前,国外拜耳为IDA工艺,国内目前以甘氨酸法为主。我国草甘膦产能共70.2万吨,其中甘氨酸法产能50万吨、IDA法产能20.2万吨。海外方面,拜耳37万吨产能为IDA法,在美国、巴西基地配套了双甘膦产能。在我国甘氨酸法草甘膦厂商中,兴发集团配套从磷矿到黄磷的一体化磷化工产业链,拥有最具优势的甘氨酸路线成本。乐山福华配套4万吨甘氨酸。其余甘氨酸法草甘膦生产商均需外购甘氨酸、黄磷。

在我国20.2万吨IDA法的草甘膦厂商中,扬农化工采用二乙醇胺路线,其余厂商均采用氢氰酸路线。其中,和邦生物实现了关键中间体自产,经我们测算,生产成本约3.2万元/吨,优势显著。(报告来源:未来智库)

4 投资分析与重点公司分析

4.1 对行业的核心观点,后续景气度研判

我们通过复盘近年来,包括本轮涨价在内的,历史上数轮草甘膦的景气周期,寻找出草甘膦历史上价格上涨的因素包括:竞争格局和供需格局的改善、全球转基因作物种植面积的增长(主要影响行业需求量)、农产品价格的景气度(主要影响涨价空间)。受我国日趋严格的环保监管制约,未来行业新增产能极少,仅兴发集团新增5万吨,行业供给、竞争格局有望维持在良性区间。

需求方面,在玉米、大豆进口依存度持续攀升的背景下,我国以玉米、大豆为主要品种的转基因作物的推广,有望带来新增需求。加上百草枯替代、南美垦荒亦将带来新增需求。并且,短期内受到地缘政治影响,全球粮食价格预计将高位整理,有望联动带动草甘膦价格高位。中长期,随着全球人口增长,人均耕地面积持续下降将成为发展农药及转基因作物的持续驱动力。

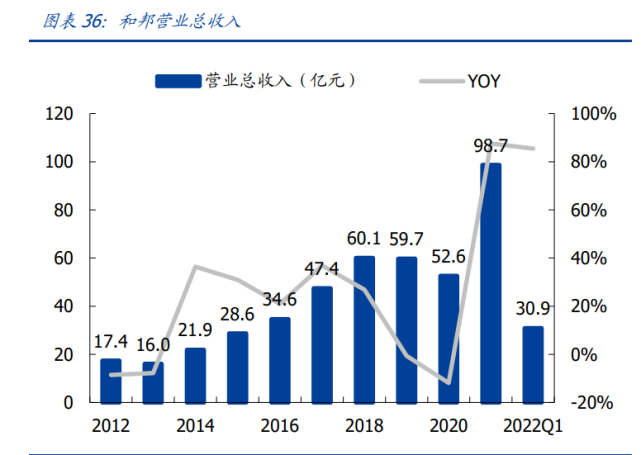

4.2 和邦生物:一体化盐气化工龙头,双甘膦扩产巩固全球龙头地位

和邦生物是我国西南地区的盐气一体化龙头,公司自身拥有9,091万吨磷矿以及9,800万吨盐矿资源储量,并立足四川地区区位优势,以天然气为原材料延伸至联碱、双甘膦/草甘膦、蛋氨酸、玻璃,现已经完成了在化工、光伏两大领域的布局。截至2021年年报,公司拥有联碱(纯碱+氯化铵)产能110万吨、双甘膦15万吨、草甘膦5万吨、蛋氨酸7万吨、建筑玻璃46.5万吨。受益于良好的费用控制,公司完全成本领跑行业,净利率显著领先同行。短期内,公司原主业供需格局良好,维持高景气。中长期,公司将光伏材料作为下一个集中发力点,2022年集中投产后有望提估值、促成长。

2022年4月19日,公司公告拟建设50万吨双甘膦产能,投产后有望凭借产业链一体化优势、工艺环保优势,双甘膦投产后将进一步巩固其全球龙头地位。

立足资源优势、区位优势完整的一体化产业链是公司的核心竞争力。我国四川省天然气资源丰富,公司立足四川省区位优势,以价格有竞争力的天然气为核心原材料,经过数年时间不断完善,构建出了天然气-氢氰酸-羟基乙腈-IDAN-IDA-双甘膦-草甘膦完整的一体化产业链。并配套磷矿,对冲磷化工产业链产品涨价带来的黄磷采购成本上行。并且,公司草甘膦产业链中的氢氰酸、甲醇等中间环节原料与公司蛋氨酸等其他产品板块形成了良好的协同效益。完整的产业链一方面为公司带来成本优势,根据我们测算,目前公司草甘膦生产成本低于3.3万元/吨,竞争力强。另一方面,完整的产业链配套能在全球大宗商品价格大幅波动的背景下,稳定成本端的波动,增强业绩的确定性。

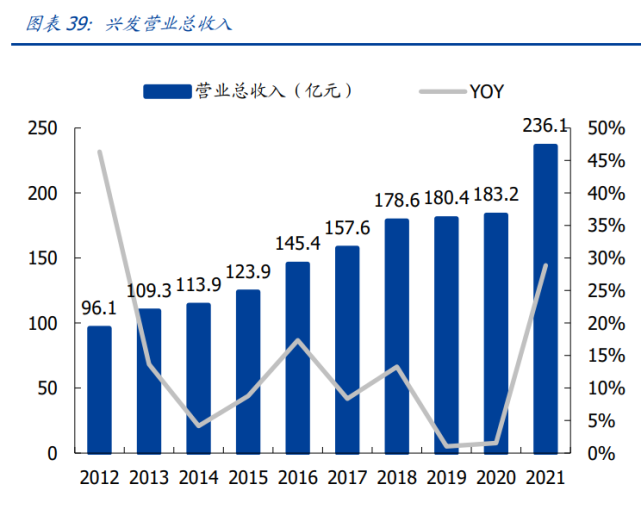

4.3 兴发集团:磷化工龙头,甘氨酸路线草甘膦成本引领者

公司是我国磷化工龙头企业,拥有从磷矿到黄磷、草甘膦的一体化磷化工产业链。公司拥有采矿权的磷矿资源储量约4.29亿吨,拥有磷矿石产能规模415万吨/年,并在建后坪磷矿200万吨/年采矿工程项目,计划2022年下半年建成投产。公司拥有黄磷产能超过16万吨/年,精细磷酸盐产能约20万吨/年。公司控股子公司泰盛现有18万吨/年草甘膦产能(含其全资子公司内蒙兴发5万吨/年产能),规模居国内第一。内蒙兴发目前在建5万吨/年草甘膦产能,计划2022年三季度建成投产,届时公司草甘膦产能将扩大至23万吨/年。

公司草甘膦业务具备显著的原材料配套优势,主要表现在:自身配套10万吨/年甘氨酸产能;本部及子公司拥有规模化的黄磷产能,能够就近供应;宜昌园区内有机硅装置副产的盐酸,也是草甘膦生产所需原料。此外,有机硅装置可以有效消耗泰盛公司生产草甘膦副产的氯甲烷,既降低了环保风险,又带来了经济协同效益。经过多年发展,公司掌握了先进的草甘膦生产工艺、环保治理技术。2021年公司实现销售收入236.07亿元,同比增长28.88%;实现归属于母公司净利润42.47亿元,同比增长583.58%。

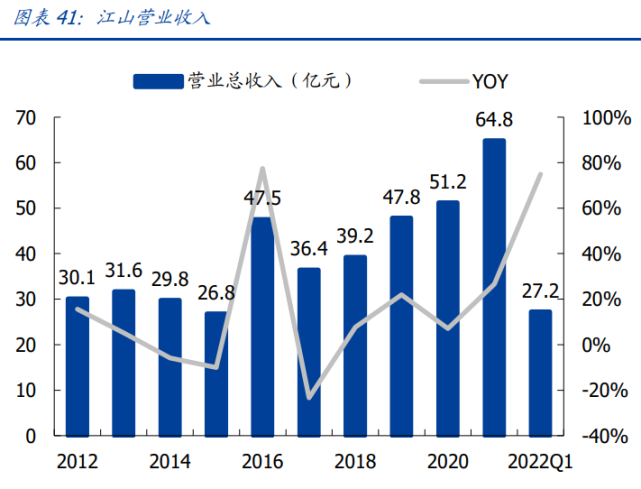

4.4 江山股份:打通两种草甘膦工艺的农药龙头

江山股份有60多年的农药生产历史,主要从事以除草剂、杀虫剂为主的农药产品,是国内四大草甘膦生产企业之一,拥有草甘膦产能7万吨/年,其中甘氨酸路线产能3万吨/年,IDAN路线产能4万吨/年。此外,公司拥有的农药品种有草甘膦、甲草胺、乙草胺、丁草胺、(精)异丙甲草胺、敌敌畏、敌百虫、氯噻啉、烯啶虫胺、二嗪磷等原药以及制剂产品,农药制剂品种包括水剂、乳油、水乳剂、可溶粒剂、水分散粒剂等;基础化工产品包括烧碱、氯气、氢气、高纯盐酸、饮用水级次氯酸钠等;新材料包括纳米粉体及纳米保温材料、阻燃剂等;化工中间体包括亚磷酸、亚磷酸二甲酯、亚磷酸三甲酯、三氯化磷、三氯氧磷、三氯乙醛、氯甲烷等,综合看,形成了丰富的化工产品结构。原材料配套方面,公司拥有双甘膦生产能力,需外购甘氨酸、亚氨基二乙腈(IDAN)。

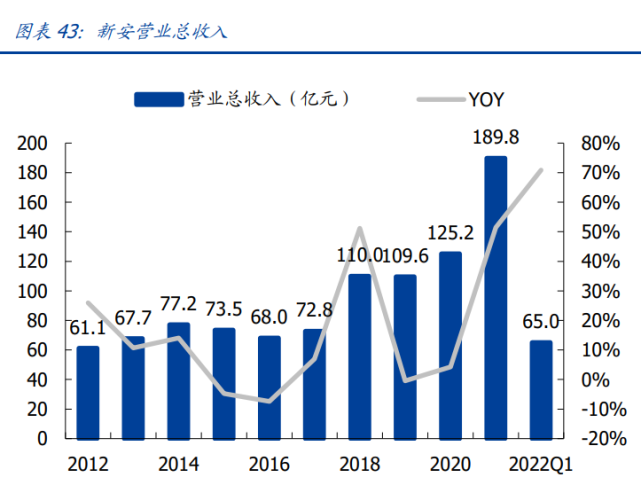

4.5 新安股份:“氯循环”产业链设计形成一定成本优势

公司是我国有机硅龙头,现有有机硅甲基单体产能49万吨/年(折合硅氧烷产能约25万吨),其中80%用于自用生产下游有机硅终端产品。2021年,公司硅基材料板块实现营业收入43.57亿元,同比增长72.44%,毛利率47.42%,盈利能力强劲。上游原料配套方面,公司位于云南盐津8,000万吨储量的硅矿一期项目已达产。此外,公司在原有10万吨工业硅基础上,落实四川平武6.5万吨工业硅建设项目,完成云南景成硅业5.4万吨工业硅收购项目,实现了工业硅完全自给。随着项目逐步落地,公司工业硅产能将达30万吨以上。同时公司与乐山协鑫共同投资建设首期20万吨/年工业硅粉,拓展与光伏下游企业的战略合作。

公司有草甘膦原药产能8万吨,年产量约8.5万吨,每年另外购部分原药用于制剂生产,年销售量折合草甘膦原药近10万吨。农药板块,公司形成了以草甘膦为主导,草铵膦、敌草隆为补充的除草剂,以毒死蜱为代表的杀虫杀菌剂,以信息素、性诱导剂为代表的生物防控产品等多系列协同发展的产品群。公司的草甘膦和有机硅业务能形成协同效应,运用草甘膦生产过程中产生的副产物氯甲烷,进行有机硅生产,独特的“氯循环”产业链设计形成了一定成本优势。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。