北美地区是业内备受重视的农药市场之一,约占全球市场份额的1/4,具有市场成熟、需求稳定的特点。根据mordorintelligence披露的数据显示,2024年北美作物保护市场规模将达到245亿美元,拜耳、巴斯夫、科迪华、先正达、富美实5家农化跨国公司在北美的作物保护市场的份额达到了72.9%。中国企业想深入北美市场,从哪里寻找可增长的方向?即使进入生物技术、数字农业等新兴领域,也不可避免会与跨国公司产生合作和竞争。

在2024年7月4~5日召开的第十一届中国植物保护产品国际贸易发展论坛中,AgribusinessGlobal中国顾问/SPM公司副总经理李效禹先生分享了“北美作物保护市场:独立思考者的机遇”。李效禹先生基于多年在跨国公司工作和交流的经验,细致入微地分析了北美作物保护市场的变化、机遇和风险。

市场现状——作物保护市场增长疲软,种子市场快速增长

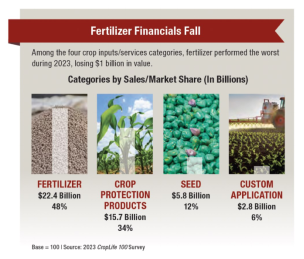

北美作物保护市场需求相对稳定,但也会受到各种因素影响。首先是气候变化的影响。根据美国国家海洋和大气管理局(NOAA)的长期记录,2023年是有记录以来地球最热的一年。夏天还没开始的时候,美国就已经遭遇了高温、干旱、暴风雨、洪水和野火等各种灾害,影响了48个州超过1亿人。极端天气变化也对作物保护市场的需求产生了显著的影响。根据Croplife100的调查数据显示,2023年由于北美一半以上地区在种植季遭遇干旱,北美杀菌剂销售略显疲软,而除草剂和杀虫剂销售稳健,植保产品销售总额增长了约1%(约1.5亿美元),约占投入品市场份额的1/3。

其次,是种植品种引发的需求变化。2023年北美种子市场增长了8亿美元(增长了约40%),占投入品市场份额的12%,这也是农化跨国公司在北美地区收益增长最大的部分。其中,转基因种子在跨国公司的推动下市场占比持续增长,其也在深刻影响着下游农药的需求种类和需求量。例如拜耳即将在美国推广第四代转基因性状种子,耐2,4-滴、草甘膦、草铵膦、硝磺草酮和麦草畏,未来将对这些除草剂的销售产生积极影响。

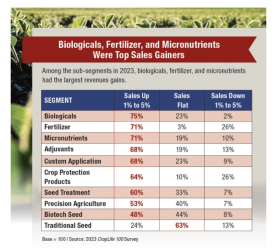

市场现状——生物制品已成为北美市场的新增长点

从Croplife100的调查数据显示,2023年北美生物制品市场增长强劲,有75%的零售商实现了销售增长。作物保护产品和种子处理产品领域,约60%零售商实现了销售增长。数据显示出生物制品的市场增长明显高于植保产品。另外,各国鼓励生物农药和生物制品的政策也促进了市场的增长。

2024年北美生物农药的市场价值分别为:除草剂约1亿美元,生物杀虫剂约50亿美元,生物杀菌剂约46亿美元。以上数据显示出生物制品领域的巨大潜力。同时跨国公司通过并购、合作等方式丰富自己的产品线,将继续引领这一领域的持续创新。

市场现状——农户、经销商

北美农户目前主要的关注点有3个,即较高的农业投入品价格、较高的贷款利率、极端气候例如干旱是否会持续。

零售商:只有31%实现了利润增长,50%的零售商利润率与2022年基本持平。

市场变化——跨国公司采购和库存策略的转变

疫情期间,全球生产、贸易、物流各环节都效率骤降,植保产品的国际供应链受到严重威胁。为了保障客户的植保需求,以跨国公司为首主动调整库存策略,安全库存从大约30%调整为60%左右,因此导致了超乎寻常的农药超前采购需求和进口量。加上贸易多渠道询价,供应链长鞭效应明显,导致需求被放大。加之中国国内能耗双控等因素影响,农药价格不断提高。在众多因素推动下,生产端也随之放大了产能规划和加快了新产能的建设。

到2022年末,全球供应链逐步恢复正常,新产能投产,生产物流效率恢复,供应不断涌现。但此时海外库存已然推进到渠道之中,持有安全库存的成本和风险正在增加。此时,跨国公司的高安全库存策略开始转变为先入先出的去库存策略、及时采购和及时交货策略。这也是2023年下半年农药价格持续下跌的重要原因之一。同时,担心原药价格进一步下跌,渠道决策不断后移,导致正常的采购节奏(采购时间和采购规模)也被打破,进一步恶化了市场预期。

市场变化——跨国公司市场策略的变化

(1)主动降低部分植保产品的利润。进入WTO之后,中国农药供应链不断迭代发展和深入国际化,尤其在非专利产品的国际贸易中从TO B逐步发展到TO C,海外市场竞争加剧。在C端,跨国公司无法避免与中国企业展开竞争,也就导致了跨国公司的竞争策略的转变。例如,拜耳在2023年宣布主动调低草甘膦业绩预期。其本质是通过降低产品售价和利润,以应对中国植保产品的竞争,并利用“种+药”的综合优势,从种子业务中获取更多的利润。

(2)跨国公司刺激销售的“玩儿法”——种植者奖励计划(GRP)。跨国公司从2020年开始推行种植者奖励计划(GRP),大农户采购一定量的种子或植保产品可以获得返利。从营销角度看,背后真实意图是通过提前抢占渠道和农户资金,从而抢占市场份额。GRP通过近几年不断优化规则,已获得了越来越多大农户和零售商的支持。大农户基于控制风险的前提下,体现出风险厌恶性高和品牌依赖性高的特点,更倾向于选择和跨国公司合作来采购植保产品和服务。从Stratus Ag的调查可知,中西部地区40~59岁的大农场主对GRP持有最为开放的态度;50%零售商也对于GRP持积极态度。

市场变化——跨国公司与中国企业合作的变化

因为新冠疫情和地缘政治等因素影响,导致跨国公司推行“中国+1”战略,希望减少对中国产能的依赖。疫情之后,跨国公司正在逐步重新与中国建立链接。另一方面,跨国公司选择与中国加深创新、研发新产品方面的合作,例如巴斯夫与华恒生物在植物营养尤其是生物刺激素领域的合作,主要目的是弥补自身生物刺激素产品线的缺失。

市场的风险——低价竞争容易引发贸易摩擦,风险正在增加

目前,中国大部分工业品的供应处于优势,产能足,质量好,价格也处于低位。在农药领域,中国农药产业链在全球供应链中依然处于不可或缺的“焦点”地位。从目前国际形势看,未来由此引发的贸易摩擦不可避免。例如美国对2,4-滴的反倾销,这将导致中国产品的市场份额不断降低。

市场预测——2024下半年采购将恢复

根据Kynetec预测,由于渠道仍有去库存的需要,从供应端到作物保护公司,再到渠道的销售量会减少,但渠道向农户销售会保持稳定。

2024年下半年北美市场采购预计会逐步恢复。

对未来的思考

目前,中国农药在质量、价格具有领先优势,随着中国企业不断走出去,业务也从TO B不断深入到TO C。同时,中国企业应该独立地、审慎地思考国际政治、全球市场的变化和发展趋势,包括海外投资、海外产能布局、国际供应链的建设、与跨国公司的合作、与海外渠道的合作、国际化人才培养等。未来,在北美市场的竞争中,中国企业能否给出“多赢”的合作方案是一个重要的课题。

上述内容主要摘自2024年第十一届中国植物保护产品国际贸易发展论坛中的专家主题报告,以及进一步加工整理而来。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。