1 印度农药原药产能和产量呈缓慢上升态势

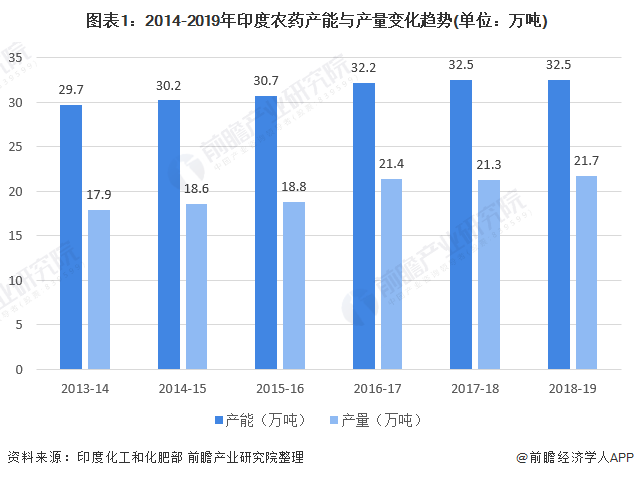

印度目前是全球第四大农药生产国,仅次于美国、日本和中国,其国内原药产能和产量总体呈缓慢上升态势,其中FY2014-18的产能、产量的年复合增速CAGR分别为2.3%、4.4%。但总体的开工率较低,维持在60%~65%左右,这主要是因为受制于印度国内原材料短缺的问题。

仅从原药层面看,根据印度石化部统计,2019年印度国内主要农药品种产能在32.5万吨,产量为21.7万吨,产能利用率67%,2013—2019年原药产量的复合增速为7.1%。从绝对体量看,国内农药产量(折原)在150万吨左右,而印度主要农药品种产量仅为21.7万吨,国内具备明显的优势。

2 印度农药总体消费需求量大,但单位面积消费量小

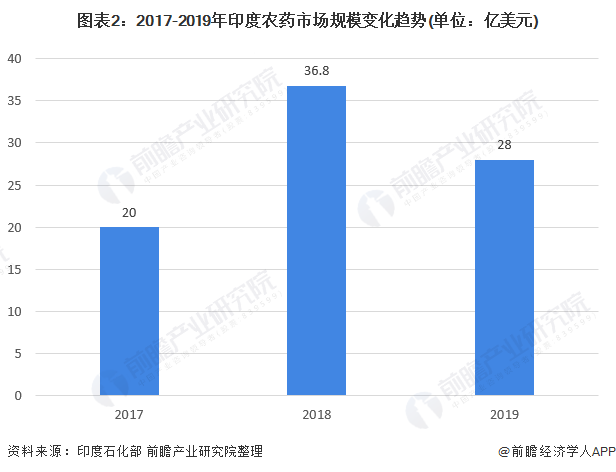

印度是全球第五大农药消费国,2017年其国内农药需求超过20亿美元,但单位面积消费量仅为0.31 kg/hm2,远低于中国、日本、美国、巴西和其他拉美国家。2018年印度农药市场规模约为2,298亿印度卢比(约合36.8亿美元),2014财年至2018财年的复合年增长率达到14.7%。

2019年,印度农化品市场估计为28亿美元。2020年随着新冠肺炎疫情的爆发,几乎所有经济部门都受到了影响,仅有少数几个细分行业未受波及。农业和其他相关活动被划归印度的基本商品,因而目前对生产原材料的行业(如农药等农化品)需求很大。此外,对使用无毒和环保农药认识的提高以及政府在这方面的举措促进了生物农药市场的增长。

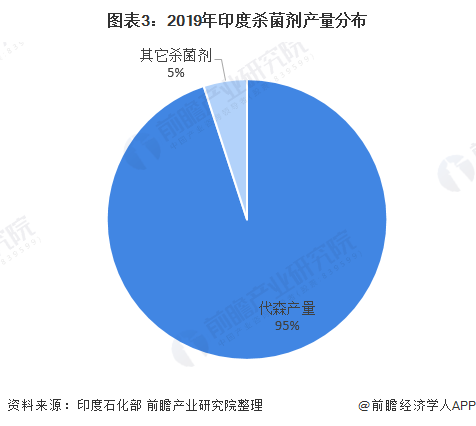

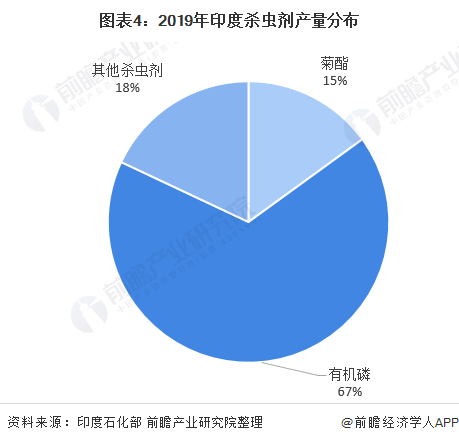

3 印度农药生产品种有限,且集中于较老的农药产品

印度农药生产的品种有限,且集中于较老的农药产品。在印度石化部统计的本国主要农药产量中,代森类产品占国内杀菌剂产量的95%,甲氧基丙烯酸酯类、琥珀酸脱氢酶抑制剂(SDHI)类等新品类杀菌剂占比较低;而杀虫剂中高毒的有机磷类占67%,菊酯类占15%,烟碱类、苯基吡唑类等低毒高效杀虫剂占比较低,且阿维菌素等发酵类产品也相对较少。

4 印度农化龙头UPL为世界第五大植保解决方案公司

2019年印度农化公司销售额排名第一的公司为UPL,销售额为3,162.6亿卢比,同比增长66%,2019年公司以42亿美元全现金完成了对Arysta的里程碑式收购,合并后的公司成为世界第五大植保解决方案公司、非专利农药领域的巨头;排名第二的为Gharda Group,销售额为285.4亿卢比,同比下降5.2%;PI Industries Ltd. 2019年销售额为281.5亿卢比,同比增长17.3%。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。