同样是药,在A股人们往往谈论的都是医药,而农药则与化工放在一起,被当作周期行业看待。

的确,对于医药来说,因为人口老龄化、人类疾病以及细分领域众多等原因,导致它具有像消费品一样的刚性需求,也因此导致在股市上医药行业多出牛股。而农药,主要用于农作物的病虫防害、促进农作物的健康生长,需求主要受农作物的种植影响,但对于农作物来说,农药也是刚需!

在此背景下,我们看到,在A股24家主要农药企业中,只有扬农化工(600486.SH)走出了15年近百倍的大牛股行情,其市值在主要农药股中更是遥遥领先,目前最新市值为474亿,自2002年上市以来累计最大涨幅超过85倍。

(扬农化工股价历史走势截图,前复权)

看这走势,把它称为农药界的“茅台”都不为过。而“药茅”恒瑞医药自2000年上市以来的最大涨幅是392倍。因此,这样一只身处冷门行业的大牛股还是值得研究一下的。

国内菊酯龙头,与日本住友“二分天下”

扬农化工最早成立于1999年12月,前身是成立于1979年的扬州农药厂五车间,1992年改制为菊酯分厂,主要生产拟除虫菊酯,但受限于当时国内整体工业基础水平,扬农成立初期不但品种单一,质量也比较低,甚至一度到了要靠国家政策保护才能存活的地步。

1992年公司开始自主技术攻关,一年后成功开发出第一个自研产品丙烯菊酯,在保证产品质量、效果与国外产品一致的基础上,公司产品还比日本同类产品低25%的成本。

在此背景下,日本住友还一度想与公司合资,但最后结果是公司将住友逼出中国市场,为应对住友的竞争,公司又在2007年自主创制出第三代产品氯氟醚菊酯,一举打破国外产品在国内市场的垄断局面。

经过20多年的发展,扬农生产的产品已从创立初期的单一拟除虫菊酯扩展到涵盖杀虫剂、除草剂、杀菌剂等多个农药品类。杀虫剂主要为拟除虫菊酯产品,除草剂主要有草甘膦和麦草畏等产品,杀菌剂主要有氟啶胺、吡唑醚菌酯等产品,公司业务主要以原药销售和制剂分销。

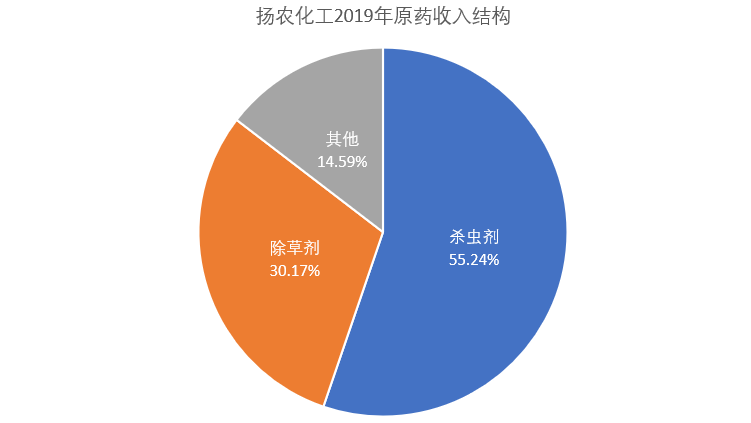

2019年,扬农化工实现营收总额87.01亿,其中原药销售55.17亿、制剂销售18.49亿、贸易业务收入12.56亿、其他业务收入1,691万。原药销售是公司核心业务,其中杀虫剂原药销售30.47亿、除草剂原药销售16.64亿、其他原药销售8.05亿。

(数据来源:锐眼哥截图)

据公司财报介绍,截至2019年,公司卫生菊酯在国内的市占率约为70%,麦草畏产能居全球领先地位。公司卫生菊酯产能2,600吨/年,产能利用率100%;麦草畏产能2.5万吨/年,产能利用率60%;草甘膦产能3万吨/年,产能利用率100%。

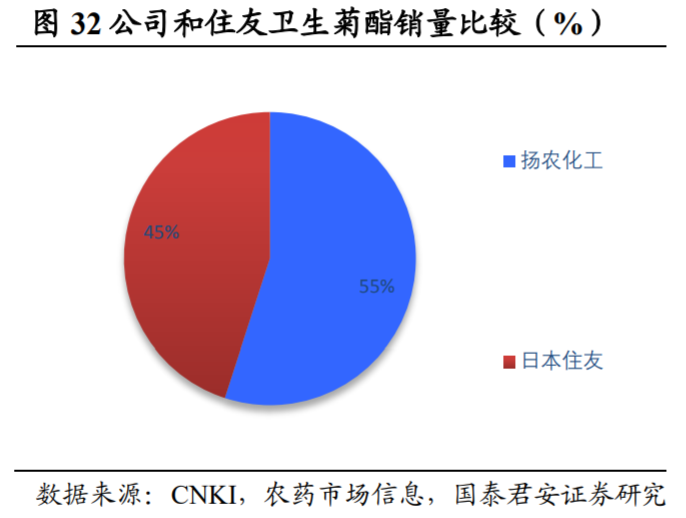

根据《农药市场期刊信息》数据,在卫生菊酯领域,扬农与日本住友的产量比例为55∶45,全球已经形成扬农和日本住友双寡头竞争格局。

(资料来源:国泰君安研报)

卫生菊酯主要应用于家庭杀虫,目前我国80%以上家用卫生制品以菊酯为原料。比如常见的庄臣、榄菊、彩虹、超威、枪手等品牌的蚊香、电热蚊香片、电热蚊香液以及气雾剂产品,主要有效成分均为菊酯类产品。

农用菊酯方面,因为近年国家对环保和安全的高压态势,行业部分厂家逐步退出,导致生产农用菊酯的原药和中间体短缺,其中主要产品功夫菊酯价格在近期出现反弹,自去年年底以来反弹幅度超过16%。

上市19年,业绩增长50倍

有人说扬农化工见证了中国菊酯行业的发展,从数据来看,确实如此。分卫生菊酯和农用菊酯两个角度来看:

卫生菊酯。数据显示,10年前,我国卫生杀虫市场规模不足100亿元,到2019年,我国卫生杀虫规模增长到160亿元左右。以我国80%的家用卫生制品为菊酯类计算,对应的是我国卫生菊酯消费市场从80亿增长到130亿,增长了60%,年复合增速5%左右。

作为国内首家打破国外卫生菊酯产品技术垄断的扬农化工,它的杀虫剂业务10年前的收入是9.14亿,到2019年的收入是30.47亿,增长了2.33倍,年复合增速10%左右,高于行业增速。

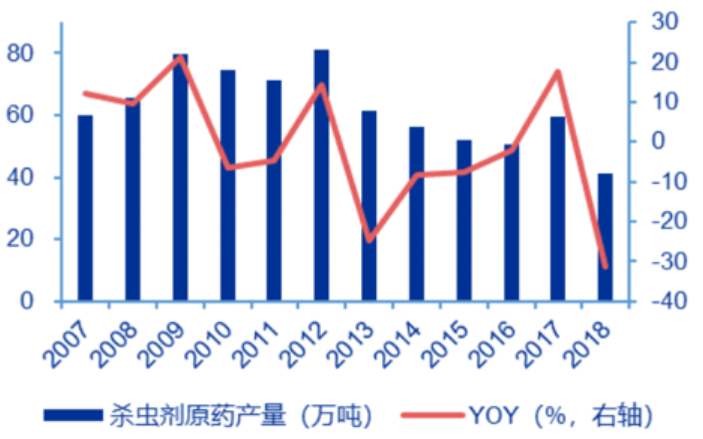

农用菊酯。受制于近年来全球粮食价格持续震荡下行,目前仍旧处于低位,种粮收益并不明显,导致农户对农药化肥的需求下降,带动农作物杀虫剂产量持续下降。我国2009年的农作物杀虫剂原药产量为80万吨左右,到2018年产能已萎缩至40万吨左右。

(资料来源:中国产业信息网)

这样的变化从扬农杀虫剂收入大于除草剂收入的业务结构也能得到证实。家用杀虫剂的主要原药为卫生菊酯,近年随着人们生活质量的不断提高,人们更愿意选择电热蚊香片和电热蚊香液产品,刚需消费属性更强。

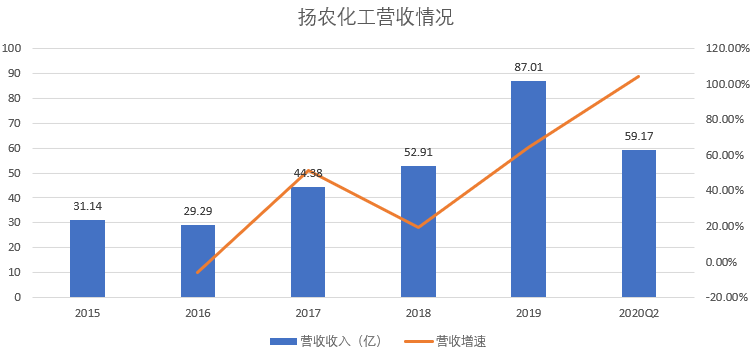

整体来看,扬农自2001年上市以来,随着行业的不断发展,公司的规模也随之不断发展壮大。

(数据来源:锐眼哥整理)

资产规模从2001年的2.4亿增长到2019年的96.37亿,增长了39倍;营收规模从2.64亿增长到87.01亿,增长了32倍;利润从2,367万增长到11.73亿,增长了50倍,成长显著!

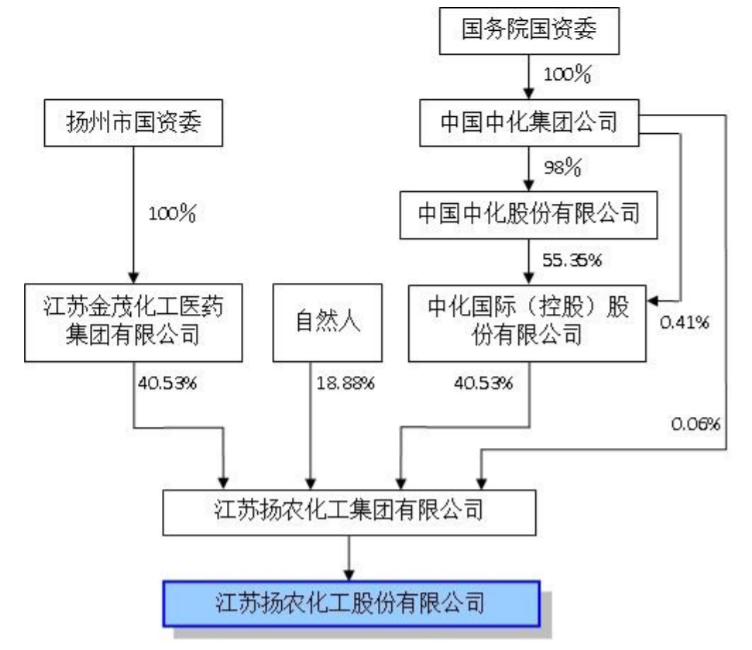

背靠巨头,盈利能力持续稳定

如前文所述,扬农化工的前身是扬州农药厂五车间,第一大股东为江苏扬农化工集团,2011年以前,扬州市国资委通过旗下江苏金茂化工医药集团间接持有扬农集团52.81%,间接持有扬农化工36.17%股权,金茂化工为公司控股股东,扬州国资委为公司实控人。

2011年12月,扬农集团与中化集团旗下上市公司中化国际签署第三方战略合作协议,实施后,中化国际累计持有扬农集团40.53%股权,金茂集团持有40.59%股权,实际控制人仍为扬州国资委。

2014年,金茂集团将所持0.06%扬农集团股权划转给中化集团,划转后中化集团成为扬农化工实际控制人。

(扬农化工2014年财报截图)

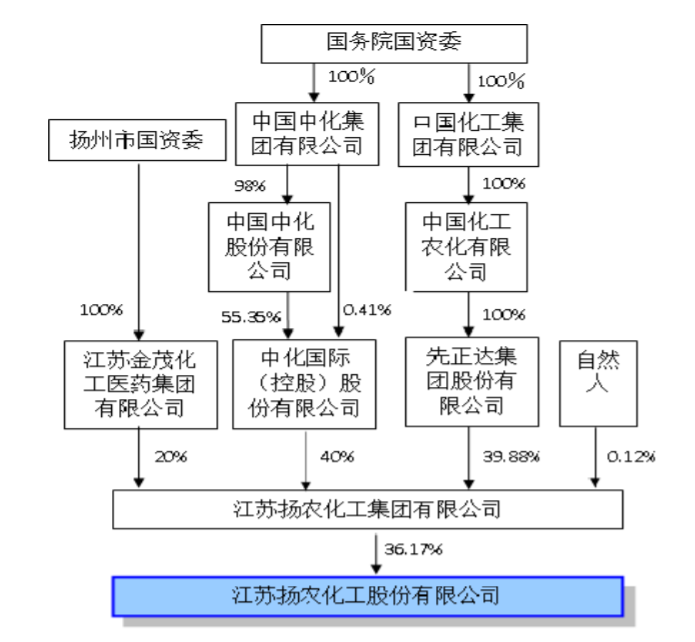

这种股权结构一直维持到2019年,2020年1月中化集团、中化浙江化工分别与中农科技签订股权划转协议,中化集团将所持扬农集团0.04%股权、中化浙江化工将所持扬农集团39.84%股权无偿划转给中农科技,正式引入先正达集团。

(扬农化工2019年财报截图)

先正达集团股份有限公司是中国化工集团在2017年以430亿美元的对价从瑞士药企诺华手中收购的,先正达是全球农化四寡头之一,其他三家分别是巴斯夫、陶氏杜邦、拜耳。中国化工收购瑞士先正达后更名为中农科技,后又改名为先正达集团。

2020年1月,公司公告,中化集团与中国化工筹划战略性重组。到2020年11月11日,公司权益变动公告,先正达集团以非公开协议方式收购扬农集团所持扬农化工36.17%股权,完成后先正达集团直接持有扬农化工36.17%股权,先正达成为上市公司控股股东。

今年2月6日,上市公司中化国际发布收购草案,拟以现金方式购买先正达集团所持扬农集团39.88%股权,同时扬农集团拟向先正达集团出售36.17%扬农化工股权,交易完成后,中化国际持有扬农集团79.88%股权,先正达持有扬农化工36.17%股权,扬农集团不再持有扬农化工任何股权。

通过对扬农化工历史股权的变化追溯,可以看出,扬农化工不仅背靠先正达集团这个全球农药巨头,还有中化集团、中国化工“两化”加持,强硬的背景、特殊的股权结构保证了扬农化工稳定的盈利能力。

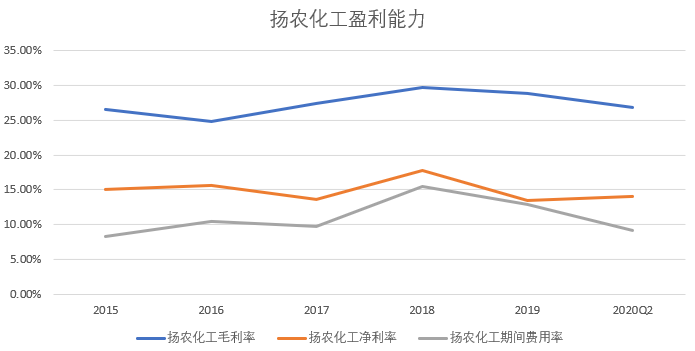

(数据来源:锐眼哥整理)

可以看到,过去几年,扬农化工的毛利率始终保持在25%-30%之间的内窄幅波动,而净利率的变化主要受公司整体期间费用率的变动影响,但期间费用率一直维持在较低水平,保证了公司稳定的盈利能力。

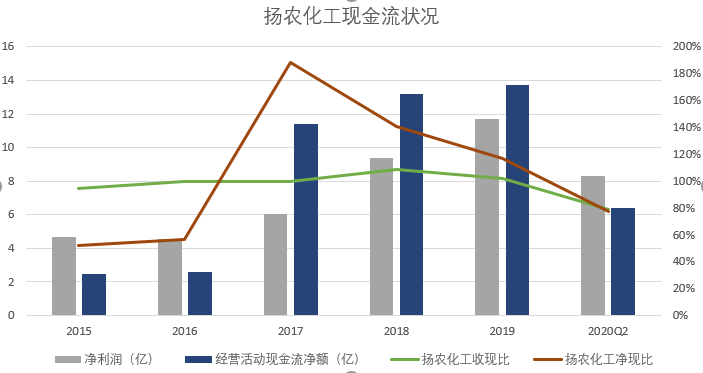

充足的现金流,保障未来发展

扬农化工自上市以来实现的业绩增长了50倍,与此同时,作为国内背靠“两化”、全球农化四寡头之一的农药龙头,公司的利润质量也一直不错,收现比一直保持在100%左右、净现比也在100%以上,说明公司业绩是有足够现金流支撑的。

(数据来源:锐眼哥整理)

可以看到,2017—2019年3年,公司现金流状况非常好,较前两年明显改善,但到2020年上半年又有所下滑,这主要是公司应收账款大幅增加所致,从2019年上半年的15.21亿增加到30.76亿,涨幅102.24%,好在应收账款的增长与营收的增长是同步的,同期公司营收增长了104.46%。

充足的现金流保障了公司未来的规模扩张,整体来看,虽然中国菊酯行业中农用菊酯增长潜力可能会大概率不及卫生菊酯,但卫生菊酯作为一种消费刚需产品原料,且公司在全球卫生菊酯中与日本住友“二分天下”,未来有望继续受益中国及全球卫生菊酯行业的发展。

最后,从估值的角度来看,公司股价近期不断创新高,横向来看,公司目前40倍左右市盈率,在A股农药板块中并不算太高,但8倍多的市净率在行业中却是最高的;纵向来看,40倍的市盈率处于历史中位数水平,8倍的市净率已经超过2015年最高水平,处于偏高估值区域了。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。