2020年,永农生物科学、日本明治制果、利尔化学相继在国内获得精草铵膦原药登记,标志着精草铵膦商业化应用脚步逐步临近。精草铵膦具有高活性、低污染等优点,有望实现对普通外消旋草铵膦的替代,在未来几年成为草铵膦市场的主流产品。

草铵膦(glufosinate)由赫斯特(现属拜耳)首次合成,于20世纪90年代实现大规模商业化。2017年拜耳为回应政府对收购孟山都交易的反垄断审查,将Liberty除草剂(草铵膦)及LibertyLink品牌下的种子业务出售给巴斯夫。Liberty除草剂目前已成为巴斯夫农化业务的关键组成部分。

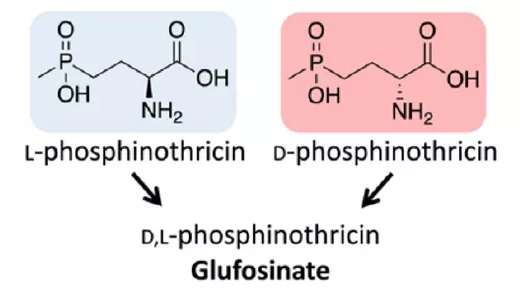

草铵膦含有1个手性中心,具有L型和D型两种光学异构体,但只有L型草铵膦(精草铵膦)具有除草活性。目前上市的草铵膦除草剂主要为D∶L=1∶1的外消旋产品,若草铵膦产品中只含有L-构型的光学异构体,理论上单亩草铵膦使用量可以降低50%,这对于降低使用农药成本、减轻环境压力均有十分重要的意义。精草铵膦因此成为了草铵膦行业重要的发展趋势之一。

图1 草铵膦2种异构体

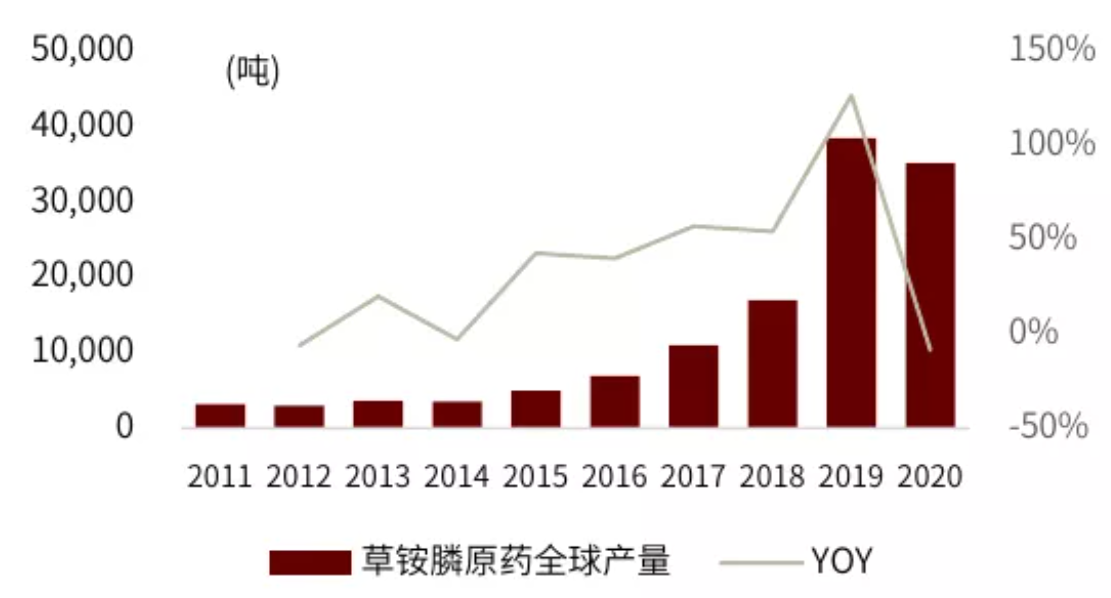

过去10年,草铵膦产销保持快速增长,全球产量从2011年的约3,200吨提升至2020年的3.5万吨,CAGR达到30.5%,已从相对小众的果蔬用除草剂成长为大宗除草剂单品之一。根据Phillips McDougall统计,过去10年草铵膦市场价值也稳步提升,其中2020年,草铵膦市场价值达10.5亿美元,2011—2020年CAGR达到13.2%。

图2 草铵膦原药全球销售额

(资料来源:Phillips McDougall、中金公司研究部)

图3 草铵膦原药全球产量

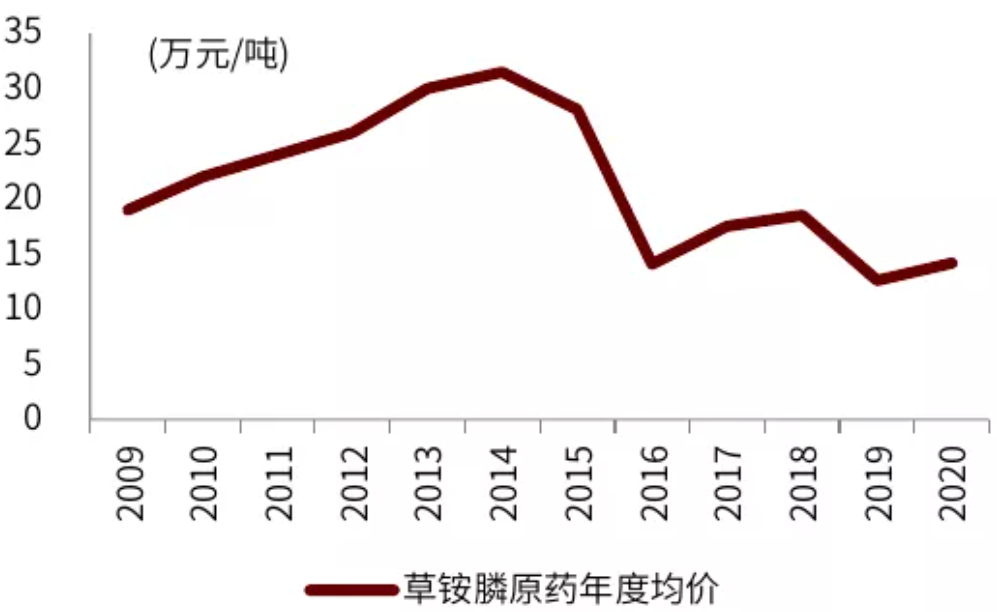

虽然草铵膦需求保持了持续增长,市场价值稳步提升,但其价格走势可谓跌宕起伏。究其原因,我们认为仍是供需关系的波动。2010—2014年受全球经济复苏、抗草铵膦作物上市等利好影响,草铵膦原药价格一路上行,最高价格超过30万元/吨。自2014年百草枯禁用政策颁布后,市场普遍认为草铵膦将有效承接百草枯退出后的除草剂新增需求。辉丰、红太阳、七洲绿色化工等纷纷上马新草铵膦项目,2015—2016年草铵膦产能明显增加,草铵膦价格大幅下降。进入2017年,草铵膦在环保趋严、百草枯禁用范围扩大带动需求增长等利好催化下,价格再度回暖。但2018年下半年中美贸易摩擦持续升级,气候原因导致种植需求推迟等因素影响,全球需求走弱。加之利尔化学及巴斯夫等主要供应商的新产能大量释放,行业明显供过于求,价格加速下滑,2019年草铵膦原药价格最低达到了9.95万元/吨。2019年末,受主要供应商利尔化学广安基地并线改造及中间体厂商洪湖一泰停产检修影响,供应收紧,草铵膦价格有所回暖。进入2020年,由于新冠疫情较为严重的湖北是国内草铵膦主要的中间体供应基地,疫情导致的供应不足使得草铵膦供需关系再度紧张,价格持续上扬。2021年,受益下游需求旺盛和替代品草甘膦价格持续上调,草铵膦报价也一路上升,截至7月9日,草铵膦价格已上涨至22.5万元/吨,创2016年来新高。考虑到目前草铵膦厂商库存仍处低位,我们预计草铵膦价格仍有上调空间。

图4 草铵膦原药年度均价

(资料来源:万得资讯、中金公司研究部)

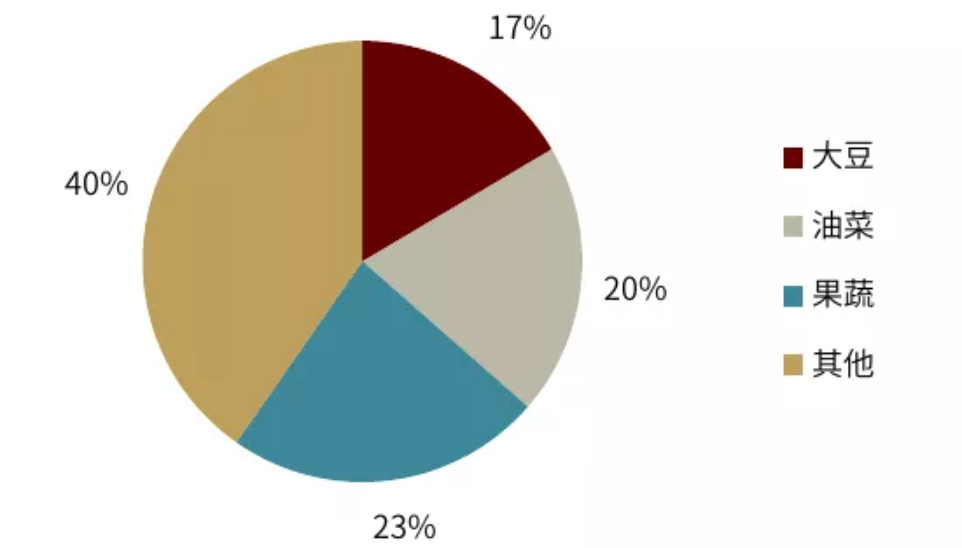

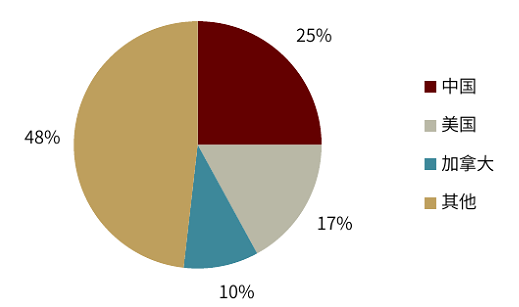

从下游分作物需求数据来看,目前草铵膦的应用集中在油菜、大豆和果蔬等领域,据Phillips McDougall统计,2018年油菜对草铵膦需求达到2,752吨,大豆达到2,279吨,果蔬达到3,211吨,三者合计占2018年全年总需求的60%。从地域分布来看,中国(果蔬、水稻等)、美国(转基因作物)、加拿大(转基因作物)占据了2020年全球总需求的52%。展望未来,随着巴斯夫、拜耳等农化巨头推出具有草铵膦、麦草畏等新抗性的经济作物种子,我们认为草铵膦需求有望得到较为显著驱动。近年来全球四大农化巨头新推出的转基因大豆种子均新增草铵膦抗性,若这些种子在美国及巴西等地顺利推广,将有效带动草铵膦需求增长。

图5 2018年草铵膦分作物需求结构

(资料来源:Phillips McDougall、中金公司研究部)

图6 2020年草铵膦分地域需求结构

(资料来源:Phillips McDougall、中金公司研究部)

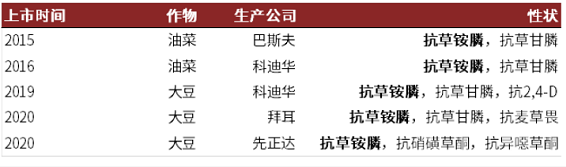

表1 农化巨头主要经济作物种子性状

除含草铵膦抗性的转基因种子推动的转基因需求外,百草枯在海外的逐步禁用也是草铵膦需求增长的重要驱动力。据中农纵横统计,2018年全球百草枯用量仍有8万吨左右,假设其中40%左右的百草枯退出需求由草铵膦承接,我们预计有望新增草铵膦原药需求约2万吨/年。

竞品草甘膦价格大幅上涨助推草铵膦性价比显现。截至2021年7月9日,中国草甘膦价格已涨至50,000元/吨,突破2013年来最高点。由于药效关系,目前草甘膦单次单亩使用量为草铵膦2~3倍,加之考虑到草甘膦抗性农户会使用2~3次保证除草效果,我们预计草甘膦/草铵膦比价在0.2以上时,草铵膦性价比即开始显现。截至2021年7月8日,草甘膦/草铵膦比价已经升至0.22。由于受环保政策影响,未来草甘膦产能再度大幅扩张可能性较小,加之目前草甘膦企业开工率已接近90%,草甘膦新增供应或有限,我们预计未来草甘膦价格或继续维持高位震荡。因此我们认为草铵膦需求或因其相对草甘膦的性价比优势得到进一步刺激。

除此之外,我们预计草铵膦复配制剂使用量提升,草甘膦抗性杂草大量出现等因素也将推动草铵膦用量的稳步增长。总体来看,安徽中农纵横预测全球远期草铵膦原药需求有望达到10万吨/年(折精草铵膦5万吨/年)。

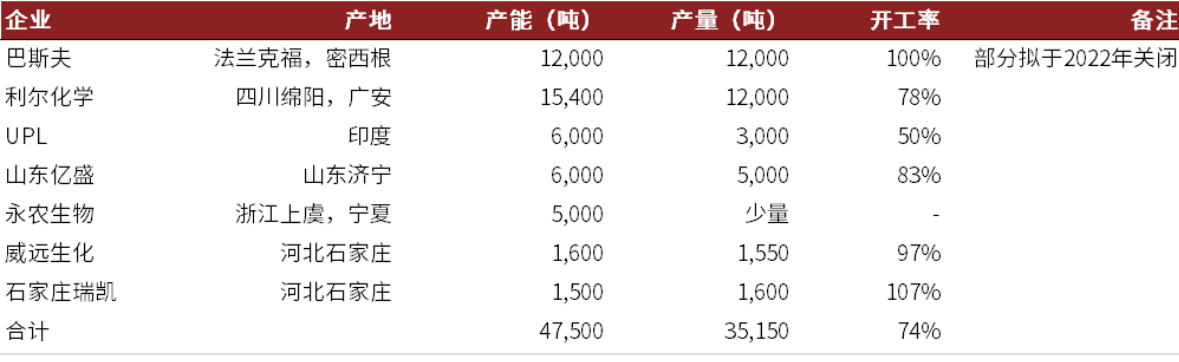

截至2020年末,全球草铵膦产能约4.75万吨,主要生产装置分布于中国、印度、德国及美国,其中中国草铵膦产能约占全球的60%,占据绝对产能优势。从产能利用率上看,受疫情影响,永农生物和UPL的产能利用率相对较低,其余企业开工率则维持相对较高水平。

表2 2020年末全球草铵膦有效产能产量统计

(资料来源:中农纵横、中金公司研究部)

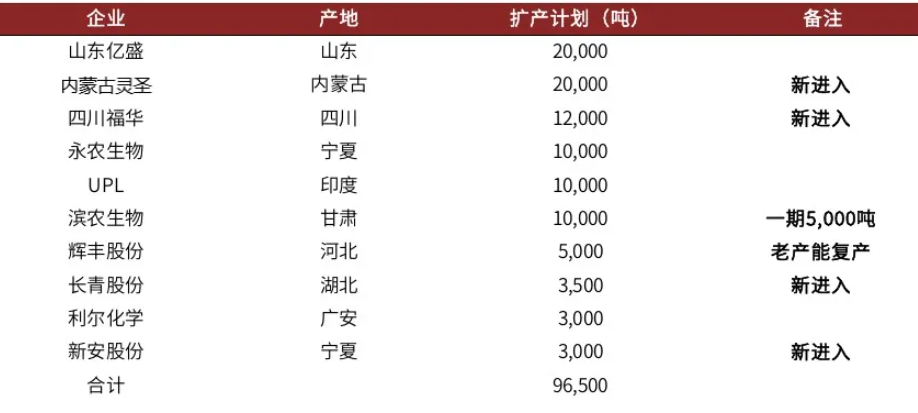

从后续扩产情况来看,在草铵膦长期需求向好及短期价格维持强势的预期下,除巴斯夫公告将于2022年部分退出草铵膦原药生产外,大量农化企业纷纷上马草铵膦扩产计划,成为行业新进入者。据我们统计,目前国内已环评公示的外消旋草铵膦产能已经达到了9.65万吨。总体来看,若这些已宣布的扩产计划均顺利落地,未来几年新增供给或大幅超过稳定增长的需求。

表3 截至2020年末外消旋草铵膦扩产计划统计

(资料来源:各公司公告、中金公司研究部)

目前国内已公示精草铵膦扩产环评公告书的仅利尔化学、山东亿盛、永农生物及七洲绿色化工,均为行业内老牌草铵膦生产企业,若未来精草铵膦合成技术未发生大规模扩散,我们认为后续精草铵膦行业或将维持相对有序的竞争格局。

(1)本网旨在传播信息,促进交流,多方面了解农药发展动态,但不构成任何投资建议。

(2)所有文章仅代表作者观点,不代表本网立场。

(3)“信息来源:江苏省农药协会 农药资讯网”为原创文章,转载时请注明来源和作者。

(4)本网转载文章及图片的版权属于原作者,若有侵权,请联系删除。